保険募集代理店の楽天インシュアランスプランニング(株)が運営するサイトです。こちらのサイトでは楽天グループの保険商品をおすすめしています。

その他の保険会社の商品を検討中の方は楽天保険の比較をご覧ください。

最終更新日:2023年11月2日

所得税や住民税の金額を考える際に、しっかりと押さえておきたいのが所得控除です。この記事では、所得控除の内容を紹介するとともに、それぞれの所得控除の対象や控除額などを詳しく解説していきます。所得控除を理解することで、所得税や住民税の負担を軽減できる可能性があります。また、令和2年分から「基礎控除」の金額が変更になり、新たに「ひとり親控除」が創設され、「寡婦(寡夫)控除」の対象が変更になりました。確定申告や年末調整が気になる方は、ぜひ参考にしてみてください。

所得控除とは、一定の要件に該当するときに、所得金額から差し引くことのできるお金をいいます。所得から一定額控除されることで、所得税や住民税を算出する際の基準となる「課税所得」が引き下げられ、結果として所得税や住民税の負担が軽減されることになります。

所得控除にはいくつかの種類があり、所得税の計算と住民税の計算で、控除額が同じものと異なるものがあります。さまざまな所得控除が設けられている理由は、各納税者の事情を税額に反映させるためです。

それでは、所得控除にはどのような種類があるのかを具体的にみていきましょう。

基礎控除とは、収入を得ている方全員(すべての納税者)に適用される控除です。

すべての納税者は、所得税額・住民税額を計算するときに基礎控除額を控除できます。令和元年(2019年)分までの所得税の基礎控除額は一律38万円、住民税の基礎控除額は一律33万円で、所得額による控除額の差はありませんでした。

令和2年分以後の基礎控除は、納税者の合計所得金額に応じて以下のようになります。

| 納税者の合計所得金額 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 2,400万円以下 | 48万円 | 43万円 |

| 2,400万円超2,450万円以下 | 32万円 | 29万円 |

| 2,450万円超2,500万円以下 | 16万円 | 15万円 |

| 2,500万円超 | 0円 | 0円 |

令和2年分以後、合計所得金額が2,400万円以下の方の基礎控除額は所得税48万円・住民税43万円となりました。合計所得金額が2,400万円超2,450万円以下の方は所得税32万円・住民税29万円の控除、合計所得金額が2,450万円超2,500万円以下の方は所得税16万円・住民税15万円の控除となり、合計所得金額が2,500万円を超える方は、基礎控除が適用されなくなくなりました。

基礎控除はすべての納税者に一律で適用されるので、確定申告や年末調整で特別な手続きを行う必要はありません。

配偶者控除は、所得税法上の配偶者がいる場合に受けられる所得控除です。

配偶者控除は、合計所得金額が1,000万円以下の方に、その年の12月31日時点で控除対象となる配偶者がいる場合に適用されます(配偶者がその年の途中で亡くなった場合は、亡くなった時点で判断)。

仕事や療養などの都合で別居しているご家族でも、生活費や療養費などを送金して扶養している場合は、生計を一にしていると考えられます。

配偶者控除の控除額は、納税者の合計所得金額と控除対象配偶者の年齢で異なります。

| 納税者の合計所得金額 | 控除額 | |

|---|---|---|

| 控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

| 納税者の合計所得金額 | 控除額 | |

|---|---|---|

| 控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 33万円 | 38万円 |

| 900万円超950万円以下 | 22万円 | 26万円 |

| 950万円超1,000万円以下 | 11万円 | 13万円 |

給与所得者は、年末調整で会社などに「給与所得者の配偶者控除等申告書」を提出することで配偶者控除を受けられます。給与所得者以外(自営業の方など)の方は、確定申告書の所得から差し引かれる金額の欄に配偶者(特別)控除額を記入することで受けられます。

配偶者特別控除は、配偶者控除の対象とならない場合に、配偶者の所得金額に応じて受けられる所得控除です。

配偶者特別控除は、合計所得金額が1,000万円以下の納税者に、以下の条件に当てはまる配偶者がいる場合に適用されます(令和2年分以後)。また、配偶者がその年の途中で亡くなった場合は、亡くなった時点で判断します。

配偶者特別控除の控除額は、納税者本人の合計所得金額と配偶者の合計所得金額で異なります。所得税・住民税の控除額は以下の通りです(令和2年分以後)。

| 配偶者の合計所得金額 | 納税者の合計所得金額 | ||

|---|---|---|---|

| 900万円以下 | 900万円超950万円以下 | 950万円超1,000万円以下 | |

| 48万円超95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円超105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超133万円以下 | 3万円 | 2万円 | 1万円 |

| 配偶者の合計所得金額 | 納税者の合計所得金額 | ||

|---|---|---|---|

| 900万円以下 | 900万円超950万円以下 | 950万円超1,000万円以下 | |

| 48万円超100万円以下 | 33万円 | 22万円 | 11万円 |

| 100万円超105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超133万円以下 | 3万円 | 2万円 | 1万円 |

たとえば、夫がメインの収入を担い、妻がパート勤務をしている家庭の場合、配偶者控除と配偶者特別控除の所得税の控除額は以下のようになります。

給与所得者は、年末調整で会社などに「給与所得者の配偶者控除等申告書」を提出することで配偶者特別控除を受けられます。給与所得者以外(自営業の方など)は、確定申告書に配偶者の合計所得金額と配偶者(特別)控除額を記載することで受けられます。

配偶者控除・配偶者特別控除についてさらに詳しく知りたい方は、こちらの記事も参考にしてみてください。

パート主婦(夫)の扶養の壁について知りたい!社会保険への加入条件は?配偶者控除はどうなるの?

納税者に、控除の対象になる扶養親族がいる場合に受けられる所得控除です。

控除対象扶養親族に該当するのは、扶養親族のうち、その年の12月31日時点で16歳以上の方です。扶養親族とは、以下の要件全てに当てはまる方のことをいいます。

扶養控除の控除額は、控除対象扶養親族の年齢と、同居の有無により異なります。

その年の12月31日時点で16歳以上19歳未満、23歳以上70歳未満の扶養親族は一般扶養控除対象親族に該当します。所得税の控除額は38万円、住民税の控除額は33万円です。

その年の12月31日時点で19歳以上23歳未満の扶養親族は特定扶養親族に該当します。所得税の控除額は63万円、住民税の控除額は45万円です。

その年の12月31日時点で70歳以上の扶養親族は老人扶養親族に該当します。所得税の控除額は同居以外の場合48万円、同居の場合58万円、住民税の控除額は同居以外の場合38万円、同居の場合45万円です。

| 控除対象になる扶養親族の区分 | 年齢(その年の12月31日時点) | 所得税の控除額 | 住民税の控除額 |

|---|---|---|---|

| 一般の控除対象扶養親族 | 16歳以上19歳未満 | 38万円 | 33万円 |

| 特定扶養親族 | 19歳以上23歳未満 | 63万円 | 45万円 |

| 一般の控除対象扶養親族 | 23歳以上70歳未満 | 38万円 | 33万円 |

| 老人扶養親族 | 70歳以上の同居老親等以外 | 48万円 | 38万円 |

| 70歳以上の同居老親等 | 58万円 | 45万円 |

同居老親等とは、納税者またはその配偶者の直系尊属で普段から同居している老人扶養親族のことです。

給与所得者は、年末調整で会社などに「給与所得者の扶養控除等(異動)申告書」を提出することで扶養控除を受けられます。給与所得者以外(自営業者など)は、確定申告で所得から差し引かれる金額(所得控除)を計算するときは、確定申告書第1表にある扶養控除に控除額を記載することなどで受けられます。

障害者控除は、納税者本人や生計を同じくする配偶者※、扶養親族が所得税法上の障害者に該当するときに受けられる所得控除です。

障害者控除の対象になるのは以下の条件に該当する方です。

控除金額は障害者の区分で異なります。一人あたりの控除額は次の通りです。

| 障害者の区分 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 一般障害者 | 27万円 | 26万円 |

| 特別障害者 | 40万円 | 30万円 |

| 同居特別障害者 | 75万円 | 53万円 |

給与所得者は、年末調整で会社などに「給与所得者の扶養控除等(異動)申告書」を提出することにより障害者控除を受けられます。給与所得者以外(自営業者など)は、確定申告で所得から差し引かれる金額(所得控除)を計算するときは、確定申告書第1表にある障害者控除に控除額を記入し、障害者手帳のコピーを添付することなどで受けられます。

ひとり親控除は、令和2年分より新設された所得控除の制度で、いわゆるシングルマザー、シングルファザーをサポートするしくみです。それまでの「寡婦(寡夫)控除」を一部変更し、控除対象となるひとり親の範囲が拡大しました。

ひとり親控除の対象になるのは、以下の条件に該当する方です。

ひとり親に該当する方の控除額は、以下のようになります。

| ひとり親本人の合計所得金額 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 500万円以下 | 35万円 | 30万円 |

| 500万円超 | - | - |

夫と死別、もしくは離婚してから再婚をしていないなどに当てはまる女性を寡婦、妻と死別、もしくは離婚してから再婚をしていないなどに当てはまる男性を寡夫といいます。女性を対象とした寡婦控除は令和2年分より制度が一部変更となり、子どもがいる方は「ひとり親控除」の対象、それ以外の方は「寡婦控除」の対象となります。男性を対象とした寡夫控除は、令和2年分より「ひとり親控除」へと制度移行しました。

寡婦控除の対象となるのは、ひとり親に該当せず、その年の12月31日時点で以下の条件に当てはまる方です(令和2年分以後)

令和2年分以後の寡婦控除の金額は、以下となります。

| 寡婦本人の合計所得金額 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 500万円以下 | 27万円 | 26万円 |

| 500万円超 | - | - |

給与所得者は、年末調整の際に会社などへ「給与所得者の扶養控除等(異動)申告書」を提出することで寡婦控除を受けられます。給与所得者以外(自営業など)の方は、確定申告で所得から差し引かれる金額(所得控除)を計算するときは、確定申告書第1表にある寡婦(寡夫)控除の金額を記入するとともに確定申告書第2表の本人該当事情にチェックを入れることなどで控除を受けられます。

参考:国税庁「No.1170 寡婦控除」、国税庁「No.1172 寡夫控除」

一定の学校などへ通う納税者を勤労学生といいます。その年の12月31日の時点で納税者が勤労学生に該当する場合受けられる所得控除を勤労学生控除といいます。

以下の要件を全て満たす方は、勤労控除を受けられます。

1.学校教育法による小学校・中学校・高等学校・大学・高等専門学校など

2.国・地方公共団体・学校法人などにより設置された専修学校または各種学校のうち一定の課程を履修されるもの

3.職業訓練法人で一定の課程を履修されるもの

勤労控除の控除額は以下の通りです。

| 所得税の控除額 | 住民税の控除額 | |

|---|---|---|

| 勤労学生控除 | 27万円 | 26万円 |

給与所得者は、年末調整で勤務先に「給与所得者の扶養控除等(異動)申告書」を提出して申請します。給与所得者以外(自営業者など)は、確定申告で所得から差し引かれる金額(所得控除)を計算するときは、確定申告書第1表にある勤労学生控除に控除額を記入し、確定申告書第2表の本人該当事情に必要事項を記入すること、学生証のコピーを添付することなどで受けられます。

雑損控除は、災害、盗難、横領などで資産に損害を受けたときなどに受けられる所得控除です。

雑損控除の対象は、資産の要件と損害の原因の要件を満たす方です。資産の要件は次のいずれかを満たすことを求められます。

■損害を受けた資産の要件

■損害の原因

雑損控除の控除額は、所得税、住民税ともに以下の計算式で求めた金額の多い方です。

雑損控除額をその年の所得金額から控除しきれない場合は、翌年以降3年間を限度に、繰り越して所得金額から控除できます。

雑損控除を受けるには確定申告が必要です。確定申告書に雑損控除に関する事項を記載して、災害に関連するやむを得ない支出を証明する領収書と一緒に提出します。

参考:国税庁「No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)」

医療費控除は、一定の要件を満たす医療費を支払ったときに受けられる所得控除です。

医療費控除の対象になる医療費の要件は次の通りです。

具体的に医療費控除の対象となるもの、ならないものの例をみてみましょう。

| 医療費控除の対象 | 医療費控除の対象外 | |

|---|---|---|

| 治療・検査 |

|

|

| 入院・通院 |

|

|

| 出産 |

|

|

| 歯科 |

|

|

| 眼科 |

|

|

| 医薬品 |

|

|

医療費控除の控除額は次の計算式で求めます。所得税・住民税とも計算式は同じです。

・(その年中に支払った医療費-保険金などで補填される金額)-①、②の低い金額

①総所得金額などの合計×5%

②10万円

医療費控除の上限額は、200万円です。

医療費控除は確定申告が必要です。確定申告書に医療費控除に関する事項を記載し、医療費の領収書などに基づき記載した「医療費控除の明細書」を添付して提出します(医療費控除の明細書は税務署、あるいは国税庁のホームページなどで入手できます)。

医療費の領収書は、確定申告の期限から5年間保管しなければなりません。また、健康保険組合など(医療保険者)が発行する医療費通知を添付することで、医療費控除の明細書の記載を簡略化することもできます。この場合、医療費の領収書の保管も不要になります。

参考:国税庁「No.1119 医療費控除に関する手続について」

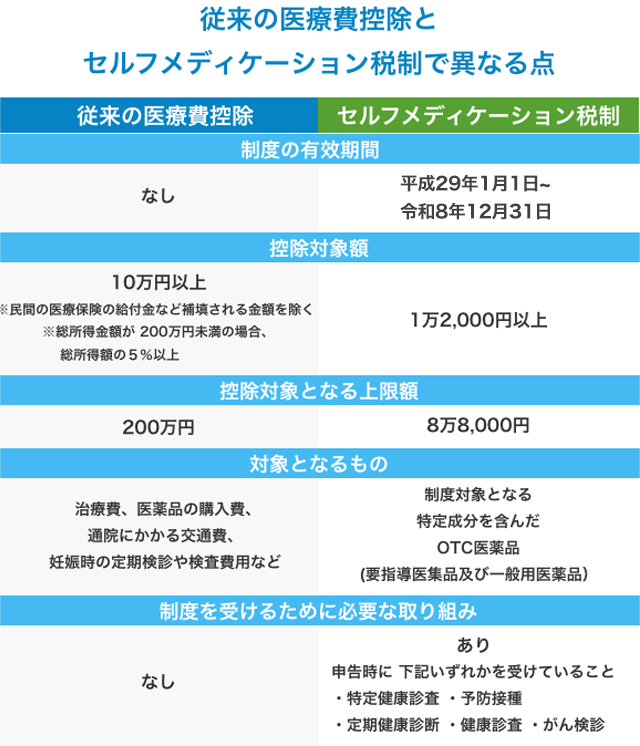

医療費控除の特例として、「セルフメディケーション税制」という制度が設けられています。

セルフメディケーション税制とは、一定の健康診査や予防接種などを受けている納税者の方が、自己または自己と生計を一にする配偶者、その他親族のために特定一般用医薬品等(スイッチOTC医薬品)の購入費を支払った場合、その年の1月1日から12月31日までの間に支払った特定一般用医薬品などの購入費のうち12,000円(限度額は88,000円)を超える部分の金額を所得から控除できる制度です。

セルフメディケーション税制は、平成29年1月1日から令和3年12月31日まで期間限定で利用できる制度とされていましたが、令和8年12月31日まで適用期間が延長されることとなりました。

控除額は以下の計算式で求めます。所得税・住民税とも計算式は同じです。

通常の医療費控除とセルフメディケーションの両方を受けられる場合は、選択適用となります。つまり、医療費控除またはセルフメディケーションのどちらか一方しか受けられません。

医療費控除についてさらに詳しく知りたい方は、こちらの記事も参考にしてみてください。

関連コンテンツ:医療費控除とは?確定申告や年末調整の際の計算方法や、還付金について徹底解説!

参考:国税庁「No.1120 医療費を支払ったとき(医療費控除)」

社会保険料控除は、社会保険料を支払ったときに受けられる所得控除です。

納税者本人、納税者と生計を一にする配偶者やその他の親族が負担すべき社会保険料のうち、その年の1月1日から12月31日までに支払った社会保険料が対象になります。対象になる主な社会保険料は次の通りです。

その年の1月1日から12月31日までに納税者が実際に支払った、配偶者や親族の社会保険料も対象になりますが、配偶者や親族の年金から天引きされた社会保険料は社会保険料の控除対象になりません。

社会保険料控除の控除額は、所得税・住民税ともに、「その年に支払った社会保険料の全額」となります。

生計を一にする6親等以内の血族と3親等以内の姻族の社会保険料が対象になります。

給与所得者は、年末調整で給与支払者に「給与所得者の保険料控除申告書」を提出して申請します。国民年金の保険料と国民年金基金の掛金について社会保険料控除を受ける場合、給与所得者の保険料控除申告書または確定申告書に社会保険料控除証明書を添付します。

なお、2022年10月以降は、パート・アルバイトなどの短時間労働者が厚生年金や健康保険などの社会保険に加入するための要件が段階的に拡大されています。

小規模企業共済等掛金控除は、納税者が小規模企業共済などの掛金を支払った場合に受けられる控除です。

対象になる掛金は次の3つです。

iDeCo(個人確定拠出年金)も小規模企業共済等掛金控除の対象です。iDeCoとは、加入者が一定の掛金を拠出・運用し、その結果により年金額が決まる私的年金制度です。

2017年からは、収入のある主婦(主夫)(国民年金の第3号被保険者)や、公務員なども加入対象となり、控除を受けられるようになりました。例えば、主婦はパート先で年末調整を行う場合や、自分で確定申告を行う場合に控除を受けられます。

小規模企業共済等掛金控除は、「その年に支払った小規模企業共済等掛金の全額」が対象になります(所得税・住民税ともに同じです)。

給与所得者は、年末調整で給与支払者に「給与所得者の保険料控除申告書」と支払った掛金の証明書を提出(あるいは証明書を提示)します。確定申告を行う場合は、確定申告書に小規模企業共済掛金等控除に関する事項を記載し、支払った掛金の証明書を添付して提出します。

iDeCoに加入している場合の申請手続きも基本的に同じです。年末調整で支払った掛金の証明書を提出するか、確定申告書に小規模企業共済掛金等控除に関する事項を記入し証明書を添付することで申請します。

生命保険料控除は、一般の生命保険料、個人年金保険料、介護医療保険料を支払ったときに認められる控除です。平成23年12月31日以前に締結した保険契約(旧制度)と平成24年1月1日以後に締結した保険契約(新制度)では受けられる控除が異なります。

平成23年12月31日以前

平成24年1月1日以後

控除対象になる一般の生命保険料、個人年金保険料、介護医療保険料は以下の通りです。

一般の生命保険料の控除の対象になるのは、生命保険契約・旧簡易生命保険契約・一定の生命共済契約で、生存または死亡を理由として保険金などが支払われるものなどです。保険金などの受け取りを契約者、その配偶者、その他の親族が行うものになります。

たとえば、定期保険や収入保障保険、終身保険、学資保険などの保険商品が該当します。

ただし、保険期間が5年未満の生命保険など、中には対象外になるものもあります。

この後で解説する個人年金保険料と介護医療保険料の控除対象にならない生命保険契約などの保険料または掛金が対象になると考えるとよいでしょう(旧契約の場合は、個人年金保険料の控除対象にならない生命保険契約などの保険料または掛金が対象)。

以下の要件を満たし、個人年金保険料税制適格特約を付加している個人年金保険の保険料が対象になります。

控除対象になるのは、病気や身体の傷害などで保険金などを支払う介護医療保険で、保険金などの受け取りを契約者、その配偶者、その親族がおこなうものです。具体的には、平成24年1月1日以後に生命保険会社もしくは損害保険会社などと契約を締結したものが対象になります(平成23年12月31日以前の契約は、旧生命保険料控除として扱います)。

生命保険料控除の控除額は、新契約と旧契約で異なります。

平成24年1月1日以後に契約した新生命保険料、新個人年金保険料、介護医療保険料の控除額は、それぞれ以下の計算式で求めます。

| その年に支払った保険料等 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料等全額 |

| 2万円超4万円以下 | 支払保険料等×1/2+1万円 |

| 4万円超8万円以下 | 支払保険料等×1/4+2万円 |

| 8万円超 | 一律4万円 |

新生命保険料、新個人年金保険料、介護医療保険料の控除額を合計した上限は12万円です。

| その年に支払った保険料等 | 控除額 |

|---|---|

| 1万2,000円以下 | 支払保険料等全額 |

| 1万2,000円超3万2,000円以下 | 支払保険料等×1/2+6,000円 |

| 3万2,000円超5万6,000円以下 | 支払保険料等×1/4+1万4,000円 |

| 5万6,000円超 | 一律2万8,000円 |

新生命保険料、新個人年金保険料、介護医療保険料の控除額を合計した上限は7万円です。

平成23年12月31日以前に契約した旧生命保険料、旧個人年金保険料の控除額は、それぞれ以下の計算式で求めます。医療保険や介護保険の保険料も旧生命保険料となります。

| その年に支払った保険料等 | 控除額 |

|---|---|

| 2万5,000円以下 | 支払保険料等全額 |

| 2万5,000円超5万円以下 | 支払保険料等×1/2+1万2,500円 |

| 5万円超10万円以下 | 支払保険料等×1/4+2万5,000円 |

| 10万円超 | 一律5万円 |

旧生命保険料と旧個人年金保険料の控除額を合計した上限は10万円です。

| その年に支払った保険料等 | 控除額 |

|---|---|

| 1万5,000円以下 | 支払保険料等全額 |

| 1万5,000円超4万円以下 | 支払保険料等×1/2+7,500円 |

| 4万円超7万円以下 | 支払保険料等×1/4+1万7,500円 |

| 7万円超 | 一律3万5000円 |

旧生命保険料と旧個人年金保険料の控除額を合計した上限は7万円です。

新契約と旧契約に加入している場合、一般の生命保険料控除の控除額と個人年金保険料控除の控除額は以下のようになります。

一般生命保険料控除の控除額(所得税)

個人年金保険料控除の控除額(所得税)

新契約と旧契約に加入している場合の控除額の上限(3つを足した上限)は合計で12万円です。

新契約と旧契約に加入している場合の住民税の控除額は以下のようになります。

一般生命保険料控除の控除額(住民税)

個人年金保険料控除の控除額(住民税)

生命保険料控除額の上限(3つを足した上限)は7万円です。

給与所得者は、年末調整で会社などに「給与所得者の保険料控除申告書」と生命保険料の支払金額を証明する書類を提出します。確定申告を行う方は、確定申告書に生命保険料控除に関する事項を記載し、生命保険料の支払金額を証明する書類などを添付して提出します。

生命保険料の支払い金額を証明する書類は、10月以降に保険会社などから届きます。具体的な送付時期は、支払方法などにより異なるので保険会社で確認してください。

地震保険料控除は、納税者が地震保険料などを支払った場合に認められる所得控除です。

地震保険料控除の対象になるのは以下の条件を満たす地震保険にかかる保険料です。

平成19年分から地震保険料控除が創設されたことで、それまであった損害保険料控除は廃止となりました。ただし、経過措置として、以下の条件を満たす長期損害保険契約等に係る損害保険料は地震保険料控除の対象になります。

地震保険料控除の控除額は、その年に支払った保険料で異なります。具体的な控除額は以下の通りです。

| 保険料等支払額 | 控除額 | |

|---|---|---|

| 地震保険料 | 5万円以下 | 支払保険料等全額 |

| 5万円超 | 5万円 | |

| 旧長期損害保険料 | 1万円以下 | 支払保険料等全額 |

| 1万円超2万円以下 | 支払保険料等×1/2+5,000円 | |

| 2万円超 | 1万5,000円 |

| 保険料等支払額 | 控除額 | |

|---|---|---|

| 地震保険料 | 5万円以下 | 支払保険料等×1/2 |

| 5万円超 | 2万5,000円 | |

| 旧長期損害保険料 | 5,000円以下 | 支払保険料全額 |

| 5,000円超1万5,000円以下 | 支払保険料等×1/2+2,500円 | |

| 1万5,000円超 | 1万円 |

地震保険と旧長期損害保険の保険料などを支払った場合は、2つを合算した金額が控除額となります。この場合の控除額の上限は、所得税が5万円、住民税が2万5,000円です。

給与所得者は、年末調整で会社などに「給与所得者の保険料控除申告書」と保険料等の支払金額を証明する書類を提出して申請します。確定申告を行う方は、確定申告書に地震保険料控除に関する事項を記載し、保険料等の支払いを証明する書類を添付して提出します。

保険料等の支払金額を証明する書類は、毎年10月以降に保険会社から送られてきます。

寄附金控除は、納税者が国や地方公共団体などに特定寄附金を支出した場合に認められる控除です。

所得税における寄附金控除の対象になる特定寄附金は以下のものです。

所得税では、以下の計算式で求めた金額が寄附金控除額になります。

寄附金控除額=(ア.イ.の低い金額)-2,000円

ア.その年に支出した特定寄附金の合計額

イ.総所得金額などの合計額×40%

参考:国税庁「No.1150 一定の寄附金を支払ったとき(寄附金控除)」

住民税は、対象となる寄附を行った場合、寄附金税額控除を受けられます。寄附金税額控除のポイントは、住民税額から控除額を差し引けることです。

寄附金税額控除の対象は以下の通りです。

寄附金税額控除額は以下の計算式で求めます。

寄附金税額控除額=(ア.イ.の低い金額-2,000円)×10%

ア.控除対象寄附金額

イ.総所得金額などの合計額×30%

以上で求めた金額を住民税の所得割額から控除できます。

住民税は、所得に応じて課税される所得割と一定以上の所得がある方に均等に課税される均等割りから構成されます。寄附金税額控除は、所得に応じて課税される所得割から控除することができます。

ふるさと納税は、地方公共団体への寄附金に当たるので、寄附金控除、寄附金税額控除の対象になります。所得税においては寄附金控除額を所得から控除、住民税においては以下の計算で求めた額を住民税の所得割額から控除できます。

・ふるさと納税の控除額=ア+イ

ア=(地方公共団体への寄附金-2,000円)×10%

イ=(地方高校団体への寄附金-2,000円)×(90%-寄附者の所得税率)

ポイントは、所得税の寄附金控除は税額を計算する前の所得から控除する点、住民税の寄附金税額控除は税額(住民税の所得割額)から控除する点です。

寄附金控除を受けるには確定申告を行う必要があります。確定申告書に寄附金控除に関する事項を記載し、寄附した団体などが発行した受領書(領収書)と必要な所定の書類を添付して提出します。

給与所得者がふるさと納税を行った場合、一定の条件を満たせば、寄附した自治体に「寄附金税額控除にかかる申告特例申請書」を送るだけで寄附金控除を受けることもできます(ワンストップ特例制度)。前述の「ふるさと納税」で説明した通り、ふるさと納税は寄附金控除(所得税)、寄附金税額控除(住民税)の対象です。

所得控除は、一定の要件に該当することで所得から一定金額を差し引ける制度です。それぞれの控除によって、対象や控除額、手続きは異なるので、詳細を理解しておくことが重要です。また、所得税と住民税の控除額は同じものと異なるものがあります。具体的には、雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除以外は異なります。寄附金は所得控除ではなく税額控除となります。これらについても理解しておきましょう。

荒木FP事務所代表 ファイナンシャルプランナー

AFP 2級FP技能士

複数の大学の非常勤講師として、主にFP・金融関連の授業を担当。

専門は、金融経済教育、金融リテラシー。

三井住友銀行、三菱東京UFJ銀行(現三菱UFJ銀行)に勤務したのち独立。

現在は独立系FPとして、執筆・講演など幅広く活躍中。

著書に『「不安なのにな~にもしてない」女子のお金入門(講談社)』がある。

荒木FP事務所ホームページ

https://araki-fp.com/

税制上・社会保険制度の取扱いは、このページの最終更新日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

(掲載開始日:2021年3月19日)2306417-2406