保険募集代理店の楽天インシュアランスプランニング(株)が運営するサイトです。こちらのサイトでは楽天グループの保険商品をおすすめしています。

その他の保険会社の商品を検討中の方は楽天保険の比較をご覧ください。

最終更新日:2023年3月9日

生命保険商品は、満期保険金や解約返戻金の有無などに着目し、「貯蓄型保険」や「掛け捨て型保険」に大別することができます。

今回は、そもそも「貯蓄型保険」や「掛け捨て型保険」と呼ばれる保険は何なのか?という基本的なお話から、どちらを選んだらよいか迷っている方に向けてそれぞれの特徴や具体的な選び方、メリット・デメリットなどをご紹介します。

「万が一のときの保障」が生命保険の役割ですが、保険商品の中には、保険期間の満了時に満期保険金を受け取ったり、保険を解約したときに解約返戻金を受け取ることができる商品があります。こうした、一定の条件を満たしたときや、解約したときなどにお金を受け取ることができる保険商品の貯蓄性を、資産形成の手段のひとつととらえ「貯蓄型保険」と呼ぶことがあります(預貯金とは異なります)。

貯蓄型保険は、大きく分けると以下の3種類に分類できると考えられます。

①、②の場合、保険期間中に被保険者(保障の対象になっている方)が亡くなったときには、それぞれの商品の契約内容に応じた死亡保険金が支払われます。③の場合、被保険者が亡くなったときには、既払込保険料の金額に応じた死亡給付金が支払われることが一般的です。

それでは、「貯蓄型保険」と呼ばれる保険商品について、もう少し詳しくみていきましょう。

被保険者が亡くなったとき、あるいは約款所定の高度障害状態になったときに、保険金が支払われる保険です。

名前のとおり、被保険者の一生涯にわたって保障され、契約が続くかぎり、いつか死亡保険金を受け取ることになります。そのため、保険期間の決まっている定期保険に比べて、保険料は高めに設定されています。

終身保険の保険料は、加入時の被保険者の年齢と保険料率で計算され、契約後はずっと変わらず一定です(*1)。一般的に、加入する年齢が若いほど、毎回支払う保険料が安くなります。

また、終身保険の保険料を支払う期間(保険料払込期間)については、「一生涯」とする終身払、「60歳まで」「65歳まで」など一定の年齢や、「10年」「20年」など一定の期間にする(短期払(有期払))があります(*2)。

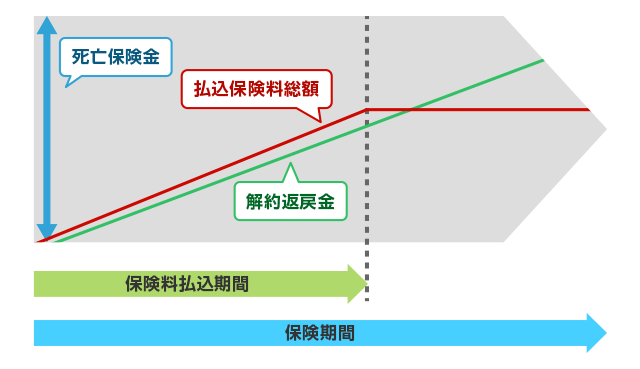

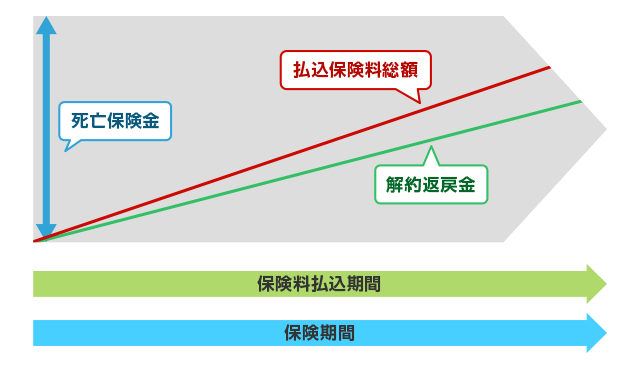

そして、終身保険を解約する場合、「解約返戻金」として契約からの経過期間に応じた金額を受け取ることができます(*3)。解約し、解約返戻金を受け取った場合、以降の保障はなくなります。

一般的に、短期払(有期払)の場合、保険料払込期間を短く設定し、解約時期を保険料払込期間より後にすると、払込保険料総額を解約返戻金が上回る可能性が高くなり、終身保険の貯蓄性をより高めることができます。

生涯払い続ける終身払の場合は、払込保険料総額よりも多い解約返戻金を受け取ることが難しくなるのが一般的です。

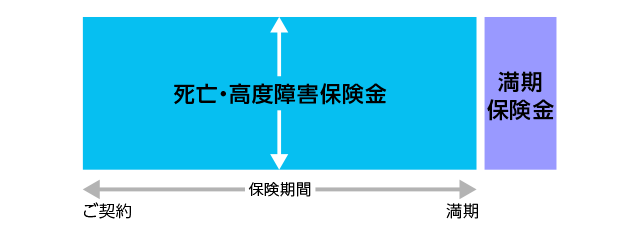

養老保険とは、保険期間中に被保険者が亡くなった場合は死亡保険金が支払われ、生存して満期(保険期間の満了)を迎えた場合は、死亡保険金と同額の満期保険金を受け取ることができる保険です。

たとえば、定年退職と同時期に満期を迎える養老保険に加入すると、現役の間は死亡保険金で万が一に備え、満期を迎えた後は満期保険金を受け取り、老後の趣味や生活費にあてる、といった活用をすることができます。

もし途中で解約した場合には解約返戻金を受け取ることができますが、多くの場合、解約返戻金は払込保険料の総額を下回ります。

学資保険は、子どもの教育費を準備するための保険です。契約者は原則として親(*1)、被保険者は子どもです。学資保険は、子どもの年齢が18歳、20歳、22歳など所定の年齢に満期を設定し、満期を迎えれば学資保険金(*2)を受け取ることができます。

また、子どもの進学にあわせて細かくお祝い金がもらえる商品や、学資保険金を年金形式で受け取る商品もあります。

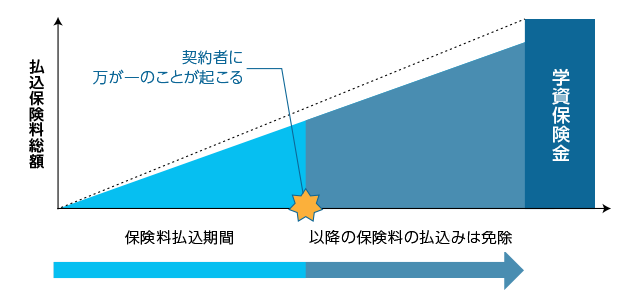

学資保険は、契約者が亡くなった場合(あるいは所定の高度障害状態になった場合)、その後の保険料が免除される「保険料払込免除」の特約や特則を付加できる商品が一般的です。

この特約や特則をつけることにより、万が一契約者が亡くなったとしても、その後の保険料の支払は免除され、学資保険金やお祝い金などは予定どおり受け取ることができます。保険料払込免除の特約や特則がもともと付加されている商品もあれば、付加するかしないかを選択する商品もありますので、契約時によく確認するようにしましょう。

学資保険の注意点は、契約時の子どもの年齢に制限があることです。保険会社によって「6歳まで」「7歳まで」「12歳まで」などと決まっていますので、子どもがある程度大きくなっている方はこちらも確認しておきましょう。

一般的に、契約時の子どもの年齢が低いほど、1回ごとの保険料負担も、トータルで支払う保険料の総額も、抑えることができます。

また、学資保険も、途中で解約した場合には解約返戻金を受け取ることができます。しかし解約時期などによっては、支払ってきた保険料の総額を下回ってしまう可能性もあります(*)。学資保険に加入するときには、「その保険料をずっと払い続けられるのか」についても、よく検討するようにしましょう。

個人年金保険とは、主に老後資金を準備するための保険です。保険料払込期間中に積み立てた(あるいは一時払した)保険料を保険会社が運用したお金を年金原資として、60歳、65歳など契約時に設定した年齢に達すると年金を受け取ることができます。

個人年金保険は、年金を受け取る期間によって3つのタイプに大別できます。

被保険者の生涯にわたって年金を受け取ることができるタイプのことを「終身年金」と呼びます。その名の通り、被保険者が生きている限り年金を受け取ることができ、被保険者が亡くなると年金の支給も終わります。ただし、年金の受け取り開始から一定期間を「保証期間」と定めている契約もあります。この場合、保証期間内に被保険者が亡くなったときには、残りの保証期間で受け取るはずだったお金が支払われます。

年金を受け取る期間があらかじめ決まっているタイプを「有期年金」と呼びます。

有期年金は、たとえば5年、10年など、年金を受け取る期間が契約時に決まっています。また、終身年金と同じく、年金の受け取り開始から一定期間を「保証期間」と定めている契約もあり、保証期間内に被保険者が亡くなったときには、残りの保証期間に受け取るはずだったお金が支払われます。

保証期間のない有期年金の場合は、年金を受け取る期間中に被保険者が亡くなると、そこで年金の受け取りは終了となります。

年金を受け取る期間と金額があらかじめ確定しているタイプを、「確定年金」と呼びます。

年金を受け取る期間が定まっている、という点は有期年金と同じですが、年金を受け取る期間中に被保険者が亡くなった場合でも、まだ支払われていない年金に相当する金額が受取人に支払われます。

いずれのタイプも、年金の受取開始前に被保険者が亡くなった場合は、それまでに支払ってきた払込保険料相当額が受取人に支払われるのが一般的です。

また、受け取る年金額が契約時にあらかじめ決まっている商品を「定額年金」、運用実績などによって受け取る年金額が変動する商品を「変額年金」と呼びます。

医療保険の中には「一定の期間ごとにお金を受け取ることができる」「所定の年齢まで入院などで給付金の受け取りがなかった場合に、保険料が戻ってくる」など、一定の条件によって、病気やケガの治療を理由とせずお金を受け取ることができる保険商品もあります。

ただし、2022年12月現在で販売されている医療保険やがん保険の多くは、後述する「掛け捨て型の保険」となっています。

さまざまな種類がある貯蓄型保険には、いくつかのメリットがあります。そのメリットをまとめてみました。

貯蓄型保険は、もし途中で解約しても、多くの場合で解約返戻金を受け取ることができます。

養老保険のように保険期間が決まっている保険であれば、保険期間が満了した時点で、満期保険金を受け取ることができます。

貯蓄型保険の場合、プランによっては払込保険料の総額を上回る金額の満期保険金や解約返戻金を受け取ることも可能です。

たとえば、「手元にお金があると、つい使ってしまってなかなかお金が貯められない…」という方も、貯蓄型保険なら保険料として半ば強制的にお金を積み立てることができるので、計画的に資産を増やすことも可能になります。

ただし、契約から一定期間内に解約した場合、あるいはもともとの契約プランによっては、解約返戻金が払込保険料の総額を下回ったり、解約返戻金を受け取ることができない場合もあるので、注意が必要です。

解約返戻金のある保険商品の多くは、もし保険料の支払いが滞ってしまったとしても、解約返戻金の範囲内で保険料を自動的に保険会社が立て替え、契約を継続させてくれます。これを保険料の自動振替貸付といいます(*)。

また、契約者貸付といって、解約返戻金の一定の範囲内のお金を、保険会社から借りることができる制度もあります(*)。

どちらも保険会社から受ける貸付なので、契約者は返済の必要があり利息が発生しますが、保険契約そのものは有効に残すことができます。

つまり、何らかの事情でお金が必要になったり、一時的に保険料の支払いが難しくなったりしたとしても、解約せずに保障を続けるという選択ができるのです。

保険金や解約返戻金などの受取時に、自動振替貸付や契約者貸付を受けて未返済の貸付金があった場合には、受け取るお金から未返済の貸付金が差し引かれます。

こうしてみてみると、貯蓄型保険は魅力的に思えるかもしれませんが、もちろんデメリットもあります。そのデメリットについてもまとめてみました。

貯蓄型保険の保険料は、「掛け捨て型」と呼ばれる保険に比べて一般的に高くなり(*)、大きな保障を準備する場合には保険料が高額となります。

一般的に、契約したばかりのころの解約返戻金は少額で、この時期の解約返戻金は払込保険料の総額を大きく下回るか、解約返戻金そのものがないこともあります。そのため、基本的には保障に絞った目的での加入を検討することが大切です。

また保障額の設定については、途中で保険料の支払いが困難になり、予定していない時期での解約、といった事が起きないよう、支払いに無理のない保険料と保障内容を設定することが大切です。

貯蓄型保険は、保険金額・年齢・性別・保険料の支払方法などが同じ内容の掛け捨て型保険と比べると保険料が高くなりますが、解約返戻金や満期保険金などを受け取ることができます。毎回支払う保険料を「お金を積み立てている(※)」と考えることで、資産形成のひとつの手段として活用することも可能です。

ただし、貯蓄型保険の解約返戻金は、解約の時期によっては払込保険料の総額を下回ってしまいますし、解約返戻金を受け取ることができない場合もあります。また、プランによっては、最初から受け取るお金が保険料払込総額を下回る設計になっていることもあります。したがって、保険金額、予想される解約返戻金の額をよく検討したうえで、無理なく払い続けられる保険料で加入することが大切です。

掛け捨て型保険と呼ばれるのは、解約返戻金や保険期間満了時に受け取ることができるお金がないか、あってもごく少額となる保険商品です。

掛け捨て型保険には、定期保険、収入保障保険、一般的な医療保険・がん保険などがあります。

掛け捨て型保険にも、それぞれに特徴があります。どのような保険商品なのか、具体的に見ていきましょう。

定期保険は、一定期間のみを保険期間とする死亡保険です。保険期間中に亡くなった場合、あるいは約款所定の高度障害状態になった場合に死亡保険金が支払われます。保険期間は、10年、20年などの年数で決めるタイプ(年満了)と、60歳満期、65歳満期と満了時の年齢で決めるタイプ(歳満了)があります。

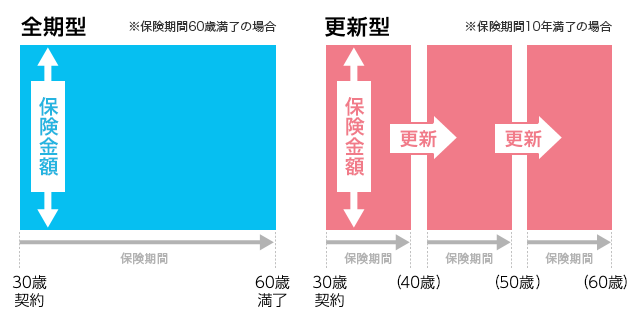

また、年数で保険期間を決めるタイプ(年満了)の定期保険の多くは、保険期間が満了すると更新することができ、更新できる定期保険のことを、「更新型」と呼ぶこともあります。更新の際、保険料は更新時の年齢と保険料率で再計算されるため、同じ保険金額で更新する場合は一般的に保険料が高くなります。

保険期間を〇歳まで、と年齢で決めるタイプの定期保険の場合、保険期間が満了すれば更新されずにそのまま契約が終了することから、「全期型」と呼ぶこともあります。

保険期間満了時に支払われる満期保険金などはなく、解約した場合の解約返戻金もないかあってもごく少額のため、保険料は「掛け捨て」になります。ただし、同じ保険金額の終身保険や養老保険と比べて保険料は安くなります。

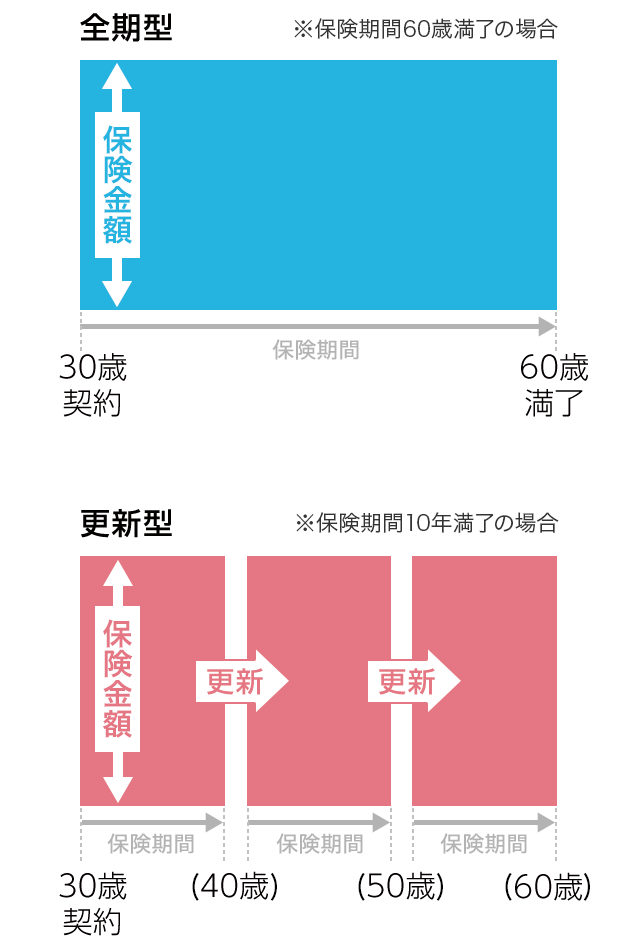

収入保障保険とは、被保険者が亡くなったり・高度障害状態になった場合に、保険期間が終わるまで毎月(もしくは1年ごとに)一定の金額を、継続して受け取ることができる死亡保険です。お給料のようなイメージで決まった金額を受け取ることができるのが特徴です。受け取る保険金を一括でもらうことも可能ですが、その場合の金額は継続して受け取る場合よりも少なくなります。

収入保障保険の特徴は、契約から期間が経過するほど、受け取る保険金の総額が少なくなっていく点です。

医療保険とは、病気やケガによる入院や手術などに備える保険です。保障の中心は、入院給付金と手術給付金で、保険商品ごとに、通院保障、三大疾病や生活習慣病、がん、女性特有の疾病、先進医療(*)への保障など、さまざまな保障が用意されています。

医療保険にも、保障される期間の決まった定期型と、一生涯保障される終身型があり、定期型の医療保険の保険料は掛け捨てとなるのが一般的です。終身型の医療保険の中には、解約返戻金を低く設定したりゼロにすることで、保険料を抑えている商品も存在します。

がん保険とは、がんへの保障に特化した保険商品のことです。

がん保険も医療保険と同様に、保障される期間の決まった定期型と、一生涯保障される終身型があり、定期型のがん保険の保険料は掛け捨てとなるのが一般的です。終身型のがん保険の中には、解約返戻金を低く設定したりゼロにすることで、保険料を抑えている商品も存在します。

「保険料が掛け捨てになる」と思うと、なんだかもったいないような気がするかもしれませんが、掛け捨て型保険ならではのメリットももちろんあります。

掛け捨て型保険は、貯蓄型保険に比べて保険料が安くなります(*)。

小さなお子さんのいる家庭など、何千万円も死亡保障を用意したいような場合、貯蓄型保険だと保険料が高額になります。掛け捨て型保険を選択すると、保険料の負担を抑えて大きな保障を準備しやすくなります。

もちろん、掛け捨て型保険にもデメリットはあります。

保険料が比較的安い点が掛け捨て型保険の魅力のひとつですが、保険期間の満了時や解約時に受け取ることができる満期保険金や解約返戻金はありません(あってもごく少額です)。

掛け捨て型の保険商品は、死亡保険、医療保険、がん保険ともに保障される期間が決まっているため、一生涯の保障とはなりません。

掛け捨て型保険の保険料は、保険金額・年齢・性別・保険料の支払方法などが同じ内容の終身保険や養老保険などの貯蓄型保険と比べて安くなります。死亡保険であれば、高額な保障を準備しやすい点が魅力で、子育て世帯などが死亡保障を準備するのに適しています。

貯蓄型保険と掛け捨て型保険の違いを比較してみましょう。

| 貯蓄型保険 | 掛け捨て型保険 | |

|---|---|---|

| 保険の種類 | 終身保険、学資保険、養老保険、個人年金保険 など | 定期保険、収入保障保険、一般的な医療保険・がん保険 など |

| 解約返戻金 | あり | なし(あっても少額なことが一般的) |

| 満期保険金 | あり(満期のある商品の場合) | なし |

| メリット | 満期保険金もしくは解約返戻金を受け取ることができるので、保険料が掛け捨てにならない | 保険料が比較的安い |

| デメリット | 保険料が比較的高い |

保険期間の満了時や解約時に受け取ることができるお金はない(あっても少額) |

貯蓄型保険、掛け捨て型保険には、それぞれメリット・デメリットがあることがわかりました。さて、ここからは、貯蓄型保険、掛け捨て型保険のふたつが組み合わさった商品や、保険料の支払い方をご紹介します。

貯蓄型と掛け捨て型、どちらもメリットのある保険です。ここでは、貯蓄型保険と掛け捨て型保険が組み合わさっている保険をいくつかご紹介します。

学資保険に子どもの医療保険特約がセットになった商品です。子どもの教育資金を積み立てながら、保険期間中の子どもの入院や手術などに備えることができます。

ただし、多くの場合子どもの医療保障部分は特約となり、学資保険と子どもの医療保障の保険料がかかります。検討する際は、総額でいくら支払って、いくら受け取ることができるのかについても、主契約部分(学資保険部分)と特約部分(医療保障部分)とに区分したうえで、しっかり確認しましょう。

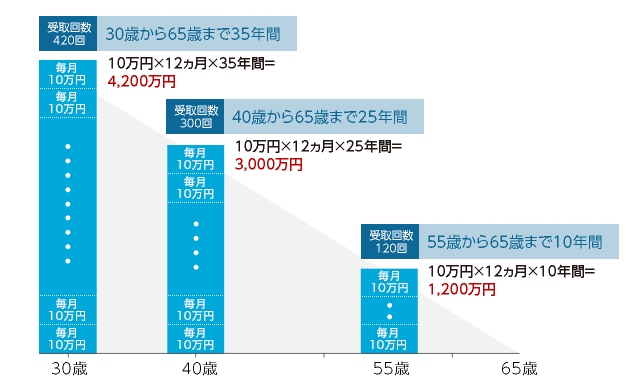

定期保険特約付終身保険は、終身保険と定期保険特約を組み合わせた死亡保険です。主契約となる終身保険に、定期保険特約を付加することで、一生涯の死亡保障をある程度準備しつつ、一定期間は保険料を抑えて手厚い死亡保障を準備することができます。

まとまったお金が手元にある場合、「一時払」や「頭金(一部一時払)」という方法で、保険期間全体または一部の保険料をまとめて支払うこともできます (*)。保険料は、まとめて支払うほど総支払額が安くなりますので、貯蓄型保険の保険料をまとめて支払うことで、貯蓄性をより高められる可能性があります。まとまった資金が手元にある方は、検討してみるとよいでしょう。

一時払終身保険とは、保険料を「一時払」する終身保険のことです。

「一時払」は契約時にまとめて1回で全保険期間分の保険料を支払う方法です。この場合、契約から一定期間が経過すると、解約返戻金が支払った保険料を上回ります。

学資保険も、商品によりますが、一時払、全期・一部前納を選択できる場合があります。契約時に取り決めた一定の時期に保険料を支払う月払(保険料を毎月支払う方法)や年払(保険料を1年ごとに支払う方法)などに比べて、支払う保険料の総額は安くなります。

全期・一部前納の場合、支払ったお金(前納未経過保険料)は一旦保険会社に預けられ、毎年・もしくは毎月の支払期日が来るたびに、保険料に充当されていきます。それに対して一時払は、支払ったお金が契約時にすべて保険料に充当されます。

先ほど、学資保険には、契約者が亡くなった場合、それ以後の保険料の支払いが免除される「保険料払込免除」の特約や特則があるとご紹介しました。それでは、もし一時払や全期・一部前納で保険料を支払ったあとに契約者が亡くなったらどうなるのでしょうか?

一時払の場合は、全て保険料に充当されていますので、満期を迎える前に契約者が亡くなっても、基本的に保険料は払い戻されません。しかし全期・一部前納の場合は、支払ったお金(前納未経過保険料)が保険会社に預けられている状態になるため、保険料払込免除の特約や特則が適用され、まだ保険料として充当されていない残りの期間の保険料(前納未経過保険料)は満額戻ってくることになります。どちらの場合も、学資保険金を予定通り受け取ることができる点は変わりません。

保険料の支払い方法を決めるときは、こういった点も考慮するとよいでしょう。

ここまで見てきたように、貯蓄型保険はお金が戻ってくるからお得、掛け捨て型保険はお金が戻ってこないから損、というものではありません。万が一のときに保障を受け取ることができる、という点では、貯蓄型保険も、掛け捨て型保険も同じです。「保障」に重点を置き、毎回支払う保険料を抑えているのが掛け捨て型保険、保険料は比較的高めになりますが、「保障」だけでなく満期保険金や解約返戻金による資産形成も加入の目的のひとつにできるのが貯蓄型保険、ということになります。

掛け捨て型保険では、解約時や保険期間の満了時に受け取ることができるお金はない(あってもごく少額)。保険料は比較的安く、大きな保障を準備しやすい。

こうした保険料の平均データは、これから生命保険への加入を検討したいという人や、現在の保険料が妥当かどうかを検証したい人などにとっては、目安のひとつにはなるでしょう。

保険を選ぶには、まず誰のための保険で、何のリスクをカバーしたいかということを明確にし、何歳まで保障が必要かを、自分や家族の年齢、経済状況から判断することが大切です。

貯蓄型保険、掛け捨て型保険それぞれのメリット・デメリットを理解し、現在の自分にどんな保障があっているかを考えていきましょう。

長崎県出身。関西大学社会学部にて産業心理学を専攻。「専門知識と真心で、日本の家計を元気にする」を使命に活動するファイナンシャル・プランナー(CFP®1級FP技能士)。ライフプラン、家計の見直し等の個人コンサルティングを中心に、労働組合を中心にライフプランセミナー等の講演活動も行っている。相談件数は800件以上。著書は「親と子の夢をかなえる!〝私立″を目指す家庭の教育資金の育て方」(近代セールス社)など多数。

家計の窓口:https://kakeinomadoguchi.com/

2301011-2401