保険募集代理店の楽天インシュアランスプランニング(株)が運営するサイトです。こちらのサイトでは楽天グループの保険商品をおすすめしています。

その他の保険会社の商品を検討中の方は楽天保険の比較をご覧ください。

更新日:2024年1月23日

生命保険には、被保険者(保障の対象となる方)が亡くなったときに受け取る死亡保険金や、養老保険や学資保険のように保険期間が決まっていて、被保険者が生きて保険期間の満期を迎えたときに受け取ることができる満期保険金などがあります。

死亡保険金や満期保険金のように、被保険者の生死をきっかけとして支払われる保険金は、契約者と被保険者、保険金受取人の関係によって「相続税」「所得税」「贈与税」などの課税対象となるケースがあります。

一方、生命保険の中でも、医療保険やがん保険の手術給付金や入院給付金など病気やケガをきっかけとして支払われる給付金は、一般的に非課税となります。

この記事では、生命保険や医療保険などの税金について、計算事例も交えながら詳しく解説しています。

まずは、医療保険やがん保険など、病気やケガをきっかけとして支払われる給付金の税金についてみていきましょう。

所得税法施行令第30条第1号の規定により「身体の傷害に起因して支払いを受けるもの」に関しては非課税とされていて、医療保険やがん保険の入院給付金や手術給付金、診断一時金などの各種給付金を受け取った場合の所得税は非課税となります。

現在発売されている医療保険やがん保険の給付金は、被保険者(保障の対象となる方)が受取人となるのが一般的ですが、被保険者と受取人が異なっている場合でも、非課税の扱いとなります※。

非課税となる給付金の例は以下の通りです。

| 給付金などの種類 | 保障内容 |

|---|---|

| 入院給付金 | 病気やケガで入院したときに、医療保険などから受け取ることができる給付金です。 |

| 手術給付金 | 病気やケガの治療で手術を受けたときに医療保険やがん保険、傷害保険などから受け取ることができる給付金です。 |

| 通院給付金 | 病気やケガで通院をした時に医療保険などから受け取ることができる給付金です。 なお、がん保険の通院給付金は入院をしなくても保障されるケースが大半ですが、医療保険の通院給付金は、入院前や退院後であることが条件となるのが一般的です。 |

| 障害給付金 | 保険会社の約款に定められた所定の障害状態に該当した場合に受け取ることができる給付金です。 |

| 介護給付金 | 所定の要介護状態になった場合に、年金形式や一時金で支払われる給付金です。なお、所定の要介護状態の基準については、国の公的介護保険制度と連動している保険会社と、独自の基準を設けている保険会社があります。 |

| 高度障害保険金 | 保険会社の約款に定められている所定の高度障害状態になった場合に受け取ることができる保険金です。 |

| がん診断給付金(一時金) | がんと診断されたときに受け取ることができる給付金です。 |

| 特定疾病(三大疾病)保険金 | がん、急性心筋梗塞、脳卒中といった三大疾病になった場合に受け取ることができる給付金です。 |

| 先進医療保険金 | 厚生労働大臣が定める先進医療の治療を受けたときに受け取ることができる給付金です。 |

| リビング・ニーズ保険金 | 死亡保険に「リビング・ニーズ特約」を付加している場合、余命6ヵ月以内と宣告されると、死亡保険金の一部または全部を「リビング・ニーズ保険金」として受け取ることができます。 |

| 就労不能給付金 | 医師によって就労不能と判断され、各保険会社が定める状態に該当したときに、働けない期間の収入のサポートとして毎月一定額を受け取ることができる給付金です。 |

一方、保険金(死亡保険金、満期保険金)や解約返戻金を受け取ったときには税金がかかり、保険の契約者、受取人、被保険者の関係によって、相続税、所得税、贈与税など、どの税金が適用になるかが変わります(詳しくは後述します)。

医療費控除を受ける場合には、かかった医療費から受け取った給付金を差し引くことができます。ここからは医療費控除額の計算方法と、確定申告の方法について解説しています。

医療費控除に関してより詳しく知りたい方は、こちらの記事もご覧ください。

その年の1月1日から12月31日までに支出した医療費が一定の金額を超える場合、医療費控除として確定申告をすると、その年の所得税や翌年の住民税が軽減されます。納税者本人だけでなく、生計をひとつにする配偶者やその他の親族のために支払った医療費も合算して申請が可能です。

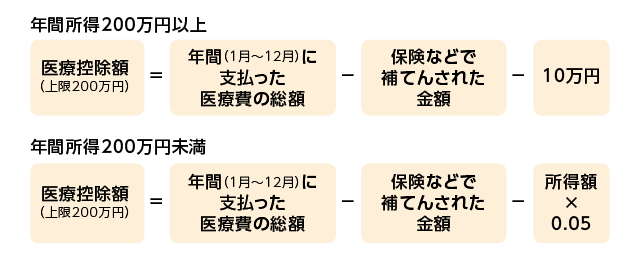

医療費控除額の計算式は以下の通りです。

医療保険やがん保険から受け取った給付金がある場合、上図の「保険などで補てんされた金額」として、差し引きます。なお、受け取った給付金は、原因となった傷病にかかった医療費から差し引いて考えます。

なお、医療費控除の対象となる費用と、対象とならない費用があるので、その一部をご紹介します。

| 医療費控除の対象となる費用 | 医療費控除の対象とならない費用 | |

|---|---|---|

| 治療・検査 | ・医師への治療費・検査費 ・治療のための義手・義足・松葉杖などの費用 |

・医師に支払う謝礼 ・予防注射 ・メガネ、コンタクトレンズを買うために眼科で受けた費用 |

| 歯科 | ・虫歯の治療費、金歯、義歯、入れ歯の費用 | ・美容のための歯科矯正・歯石除去の費用 |

| 通院・入院 | ・入院時に提供される食事代 ・入院、通院の交通費 |

・通院のための自家用車のガソリン代、駐車場代 |

医療費控除を受ける場合は、確定申告をする必要があります。

なお、平成29年の確定申告から領収証の添付は不要ですが、医療費控除の明細書に以下の項目を記入し、提出します。

また、会社員の場合は、健康保険組合が発行する「医療費のお知らせ」があれば医療費控除の明細書を記入する必要はありません。

医療費控除を受けた場合、必ず領収証は保管しておきましょう。領収証は5年間保管する必要があり、所轄の税務署長から求められた場合は領収書の提示または提出が必要になるためです。

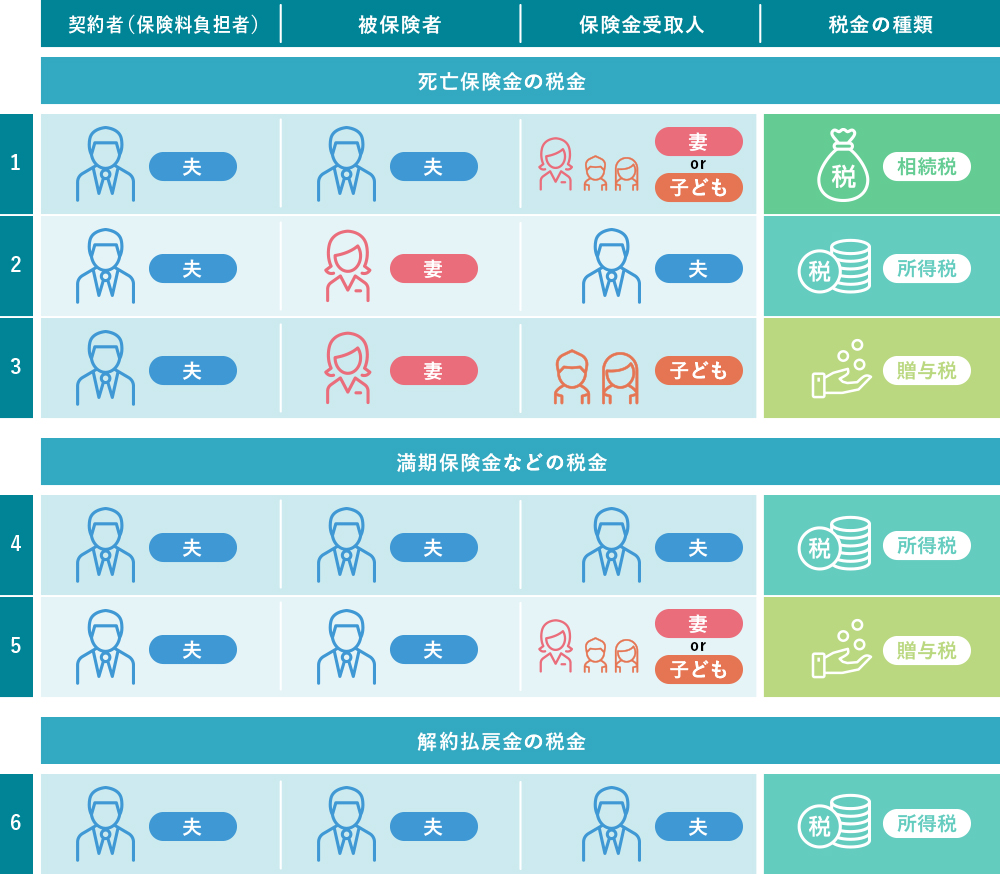

死亡保険金や、満期保険金、解約返戻金を受け取った場合は、課税対象となるケースがあります。どのような税金がかかるかは、契約者、被保険者、保険金受取人の関係性によって異なりますので、以下で詳しく解説します。

課税について解説する前に、まずは生命保険に関わる人を確認しておきましょう。生命保険には、「契約者」と「被保険者」、さらに「保険金受取人」が存在します。それぞれの違いは以下の通りです。

| 契約者 | 保険契約を締結する人。 |

|---|---|

| 被保険者 | 保障の対象となる人。 なお、被保険者の同意なしには契約できません。 |

| 保険金受取人 | 保険金を受け取る人。 |

続いて、生命保険で受け取るお金について確認していきましょう。

| 死亡保険金 | 被保険者が死亡した場合に、保険金受取人に支払われるお金。 |

|---|---|

| 満期保険金 | 保険期間に定めがある(満期がある)保険に加入をし、被保険者が生存して満期をむかえた場合に受け取ることができるお金。 |

| 解約返戻金 | 保険を解約したときに、契約者に払い戻されるお金。一般的に解約返戻金がある保険商品は「積立型、貯蓄型」の保険といわれ、解約返戻金がないか、またはあってもごくわずかの保険商品は「掛け捨て型」の保険といわれます。 |

それでは、保険金と税金の関係を具体的にみていきましょう。下の表では、妻と子どもがいる夫が契約者の場合の課税関係について、まとめています。

まずは、死亡保険で契約者と被保険者が同一の契約の場合をみていきましょう。

契約者であり、被保険者でもある夫が死亡した場合、保険金受取人が相続人(この例の場合、妻または子ども)であれば死亡保険金は相続税の課税対象になります。

死亡保険金は「みなし相続財産」※として扱われ、相続人が受け取る場合は一定額までは相続税は非課税となります。

死亡保険金の非課税限度額の計算式は、

「500万円×法定相続人の数」になります。

この例の場合は、

500万円×3=1,500万円

となり、1,500万円が非課税限度額となります。

続いて、受け取った保険金5,000万円から1,500万円を差し引きます。

5,000万円-1,500万円=3,500万円

なお、保険金受取人が相続人ではない場合、非課税の適用はありません。

続いて、契約者と保険金受取人が同一で、被保険者が異なる場合をみていきます。

契約者と保険金受取人が夫、被保険者が妻となっている保険契約の場合、受け取った死亡保険金は「一時所得」として扱われ、受け取った保険金額から、払込保険料総額と、一時所得の特別控除50万円を差し引いて算出されます。

一時所得の計算式は、

「死亡保険金-払込保険料総額-50万円(一時所得の特別控除)」になります。

今回のケース(これ以外に一時所得がないケース)では、

2,000万円-300万円-50万円=1,650万円

となり、一時所得は1,650万円です。課税金額の計算の際には、この1,650万円の1/2である825万円をそのほかの所得と合算して総所得額を算出し、総所得額に対して課税所得金額が決定し以下の算式で所得税が算出されます。

(課税所得金額(課税対象の金額) x 税率 - 控除額) x 1.021(復興特別所得税)=所得税額

次に、契約者・被保険者・保険金受取人がすべて異なる場合をみていきましょう。

契約者が夫、被保険者が妻、死亡保険金を子どもとする契約の場合、子どもが受け取る保険金は贈与税の課税対象となります。

贈与税の対象となる金額を求める計算式は

「死亡保険金-110万円(贈与税の基礎控除)」となります。

今回のケースでは、

1,000万円-110万円=890万円

となり、この890万円が贈与税を計算する際のベースの金額となります。ほかに受けた贈与がある場合は、890万円とそのほかの贈与を合算し、適用される税率を乗じて納税額が決定します。

具体的な納税額の計算方法については、国税庁のホームページを参照ください。

参考:国税庁 No.4408 贈与税の計算と税率(暦年課税)

今度は、満期保険金など被保険者が生存していることで受け取る満期保険金などについてみていきましょう。たとえば、契約者・被保険者・満期保険金受取人がすべて夫というケースです。

この場合は夫の一時所得として課税の対象になります。

この場合は「契約者と保険金受取人が同一で被保険者が異なる場合」と考え方、計算方法は同じです。

一時所得の計算式は、

「満期保険金-払込保険料総額-50万円(一時所得の特別控除)」になります。

今回のケース(これ以外に一時所得がないケース)では、

500万円-420万円-50万円=30万円

となり、一時所得は30万円です。課税金額の計算の際には、この30万円の1/2である15万円をそのほかの所得と合算して総所得額を算出し、総所得額に対して課税所得金額が決定し以下の算式で所得税が算出されます。

(課税所得金額(課税対象の金額) x 税率 - 控除額) x 1.021(復興特別所得税)=所得税額

契約者と被保険者が夫、満期保険金の受取人が子どものような場合は、夫から子どもへ贈与があったとみなされるため、贈与税の課税対象となります。

この場合は「契約者・被保険者・受取人が異なる場合」と考え方、計算方法は同じです。

贈与税の対象となる金額を求める計算式は

「満期保険金-110万円(贈与税の基礎控除)」となります。

今回のケースでは、

500万円-110万円=390万円

となり、この390万円が贈与税を計算する際のベースの金額となります。ほかに受けた贈与がある場合は、390万円とそのほかの贈与を合算し、適用される税率を乗じて納税額が決定します。

具体的な納税額の計算方法については、国税庁のホームページを参照ください。

参考:国税庁 No.4408 贈与税の計算と税率(暦年課税)

解約返戻金を受け取った場合の税金についても整理しておきましょう。

解約返戻金がある契約に関しては、一般的には保険契約者と解約返戻金の受取人は同一人物となります。

すなわち、一般的には保険契約者=解約返戻金受取人となるため、一時所得の対象となり、満期保険金を受け取ったケースと同様です。

一時所得の計算式は、

「解約返戻金-払込保険料総額-50万円(一時所得の特別控除)」になります。

今回のケース(これ以外に一時所得がないケース)では、

1,000万円-900万円-50万円=50万円

となり、一時所得は50万円です。課税金額の計算の際には、この50万円の1/2である25万円をそのほかの所得と合算して総所得額を算出し、総所得額に対して課税所得金額が決定し以下の算式で所得税が算出されます。

(課税所得金額(課税対象の金額) x 税率 - 控除額) x 1.021(復興特別所得税)=所得税額

病気やケガで入院をした場合に医療保険等から受け取った給付金などの所得税は非課税とされています。

なお、給付金を受け取った場合は、医療費控除を受けるときにその金額を差し引いて確定申告をする必要があります。

また、生命保険の死亡保険金や、満期保険金、解約返戻金は受け取るときに税金がかかります。その中で、契約者、被保険者、受取人を誰にするかによって、所得税か相続税か、贈与税かという税金の扱いが異なってきます。

相続税として受け取るのか、贈与税として受け取るかで税額は大きく異なります。いざ受け取る段階で、受け取る金額が税金の影響により想像以上に少なかったということがないよう、契約者と被保険者、保険金受取人と税金の関係を理解したうえで生命保険への加入をすることが大切でしょう。

CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においては Financial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSB とのライセンス契約の下に、日本国内においては NPO 法人日本 FP 協会が商標の使用を認めています。

このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問合せください。また、このページの内容については楽天保険の総合窓口(0120-849-019)にお問い合わせください。

税制上・社会保険制度の取扱いは、このページの最終更新日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

2308530-2408