保険募集代理店の楽天インシュアランスプランニング(株)が運営するサイトです。こちらのサイトでは楽天グループの保険商品をおすすめしています。

その他の保険会社の商品を検討中の方は楽天保険の比較をご覧ください。

最終更新日:2023年2月7日

公的年金は、私たち一人ひとりの生活を支える大切なもの。 しかし公的年金をいつ・いくらもらえるのか、どこまで私たちは理解しているでしょうか?

「死亡保険」「医療保険」への加入や見直しを検討するとき、どんな保障にするかを考えるには、公的年金についても知っておく必要があります。

ここでは公的年金について、わかりやすくまとめてみました。

公的年金は、老後の生活の大きな支えとなるものです。“人生100年時代”を迎えようとしている現在、長期化する老後の生活を安定させるうえで、公的年金の重要度はさらに高まっているといえるでしょう。

しかし、公的年金は老後のためだけの制度ではありません。障害の状態になった時に受け取ることができる障害年金や、のこされた遺族の生活を保障する遺族年金もあります。

そこで私たちの生活設計をしっかりと立てられるよう、公的年金の制度や種類など私たちひとりひとりが知っておくべき基本的な情報をまとめてみました。

「公的年金」とは、国が運営する年金全体を意味しています。日本では「国民皆年金」といって、20歳以上60歳未満の全ての国民が公的年金に加入することになっています。

公的年金のしくみは時代とともにさまざまな変更が加えられてきました。現在では「国民年金」と「厚生年金」の2種類があります。

「国民年金」は「国民」とあるだけに、全ての国民を対象としたもの。一方の「厚生年金」は、会社に勤務している方、又は公務員・私立学校教職員などが国民年金とあわせて加入するものです。

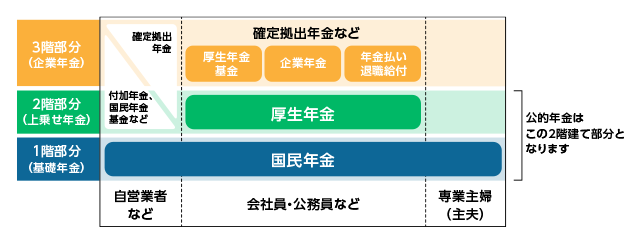

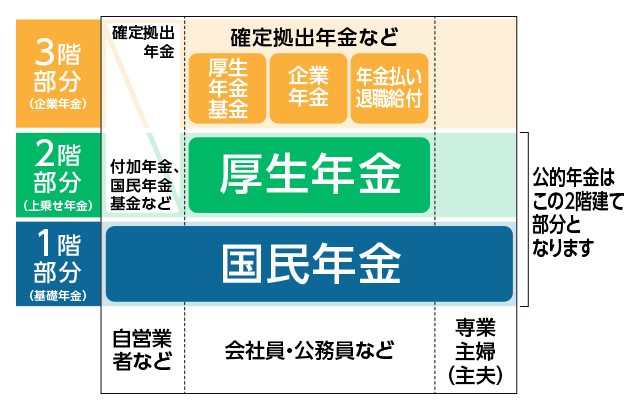

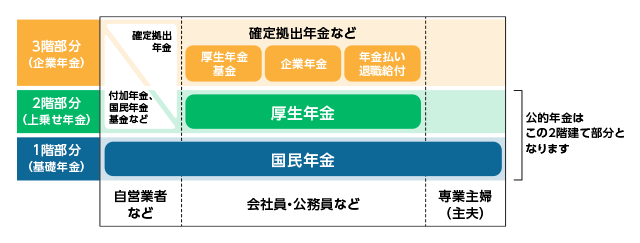

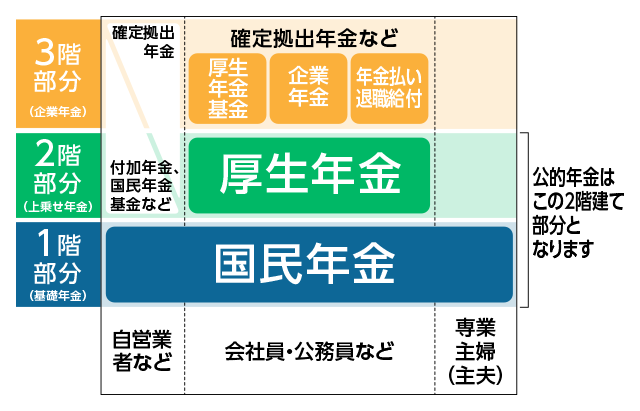

よく、年金制度の説明で「3階建て」という表現を耳にするかと思います。1階部分は「国民年金(=基礎年金)」、2階部分は「厚生年金」を指し、1階と2階が公的年金部分になります。3階部分は、勤務先や個人が準備する私的年金を指します。

厚生年金に加入していない自営業者の方などは、国民年金のみの加入となるため、厚生年金にも加入している方と比較して受け取る年金が少なくなります。

そこで、自営業者の方などが任意で加入できる「付加年金」や「国民年金基金」といった制度も存在します。自営業者の方などのための「2階部分」ということになります。「国民年金だけでは老後が不安・・・」という方にとっては有効な選択肢といえるでしょう。

さらに、働き方などによって「厚生年金基金」や「企業年金」、「年金払い退職給付」(公務員のみ)「確定拠出年金(企業型/個人型)」といった上乗せが可能で、これらは年金の「3階部分」ということになります。

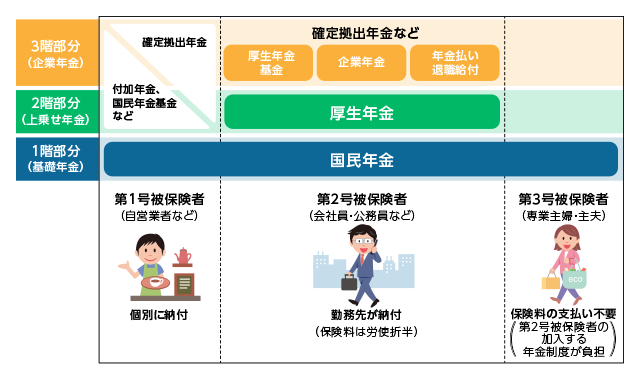

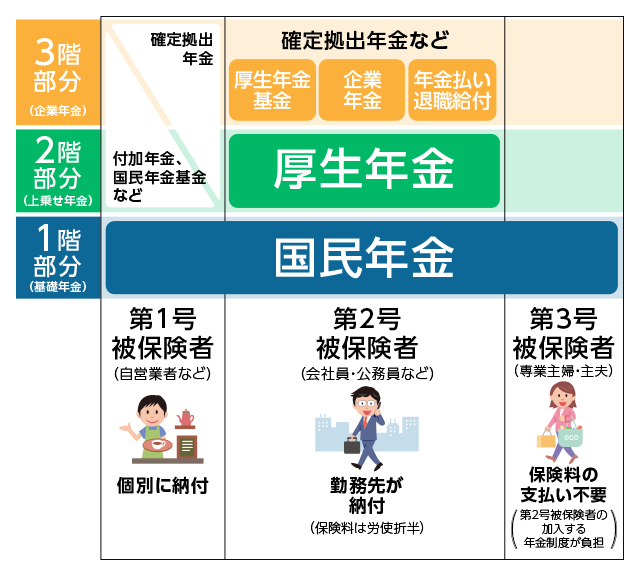

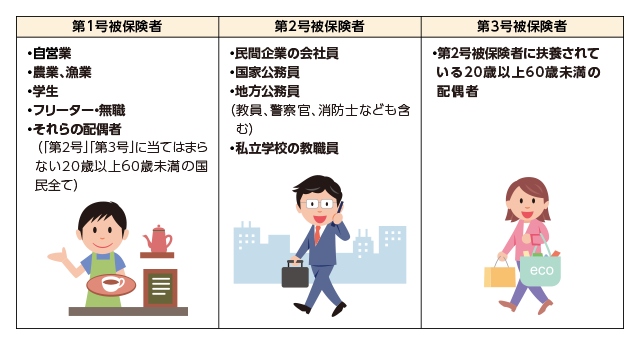

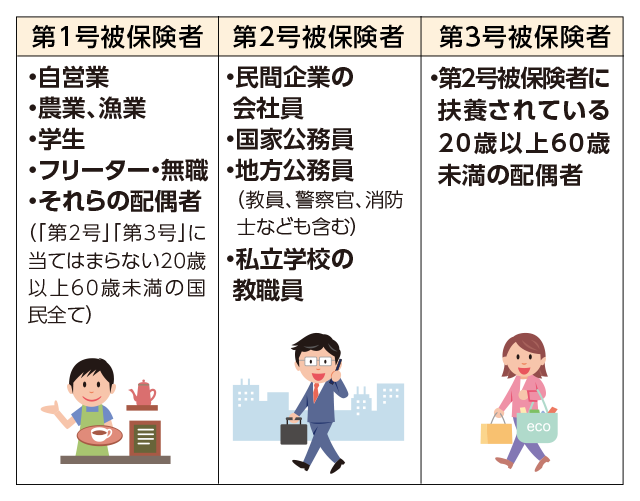

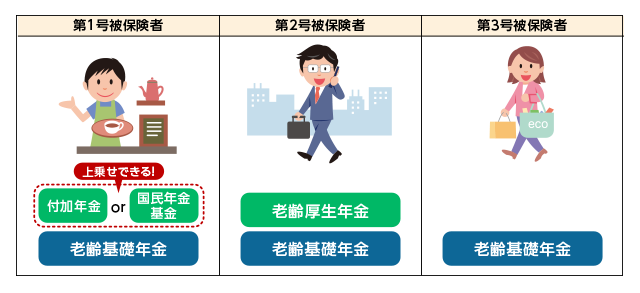

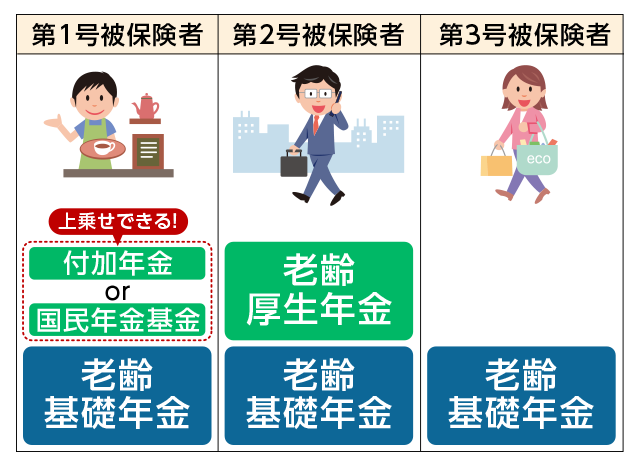

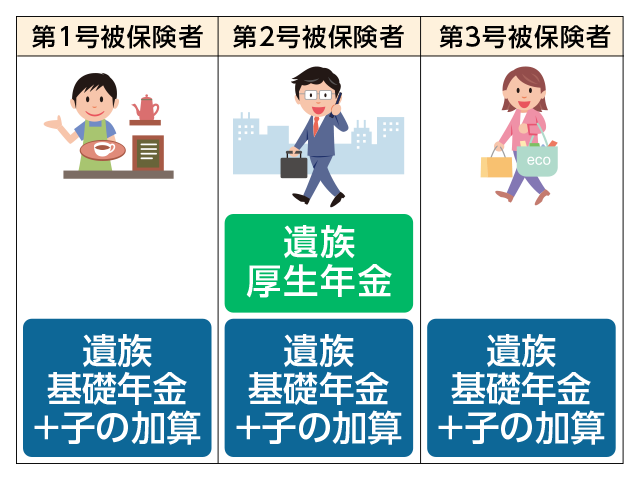

公的年金は「社会保険制度」のひとつです。そのため、年金の加入者は「被保険者」と呼ばれ、「第1号」「第2号」「第3号」の3種類に分類されます。

では、それぞれの対象者や、保険料の金額、支払い方法などを見ていきましょう。

まず、「第1号被保険者」とは、国民年金だけに加入している人のこと。自営業者をはじめ、農業従事者、学生、無職の方なども含まれます。

保険料は加入者全員が一律で、毎年物価や賃金の上昇率などをもとに決定。令和4年度の保険料は月額16,590円で、年間だと199,080円となっています。また、令和5年度は月額16,520円になることが決定しています。

保険料は、毎月納付書や口座振替、クレジットカード払いなどで納めます。半年や1年分を一括して支払う(前納する)ことも可能。保険料を前納すると若干割安になるので、検討したいところですね。

| 毎月納付した場合 | |

|---|---|

| 令和4年度分の保険料:16,590円×12月=199,080円 | |

| 6ヵ月分を前納した場合 | 1年度分を前納した場合 |

| 810円の割引 保険料:99,540円 → 98,730円 |

3,530円の割引 保険料:199,080円 → 195,550円 |

なお、所得が少なく保険料が納められないという場合は、「免除」や「納付猶予」といったしくみもあります。

「第2号被保険者」とは、会社員や公務員など「国民年金」に加えて「厚生年金」にも加入している人のことです。

保険料の金額は収入によって変わりますが、「労使折半」といって勤務先と被保険者が半分ずつ負担しながら払うしくみです。

保険料の支払い方法は、まず勤務先がまとめて支払い、後から被保険者の毎月の給料やボーナスから被保険者が負担する分の保険料が差し引かれる形となります。保険料は給与明細などで「厚生年金保険料」と表示されていますが、そこには国民年金の保険料も含まれていますので、ご安心ください。

「第3号被保険者」とは、専業主婦(夫)など、第2号被保険者(会社員など)に「扶養されている」配偶者のことです。第1号被保険者と同じく、国民年金のみの加入となりますが、第2号被保険者に扶養されているため保険料を支払う必要がありません。

「第1号」から「第3号」までの被保険者をまとめると、以下のようになります。

よく誤解されがちですが、年金を受け取ることができるのは「老後」だけではありません。公的年金の給付の種類は、「老齢年金」だけでなく、「障害年金」と「遺族年金」の3種類があります。

まずは、簡単に表にまとめてみました。

| 年金給付の種類 | 受給者 | 主な受給要件 |

|---|---|---|

| 老齢年金 | 被保険者本人 | 65歳に達した方 |

| 障害年金 | 被保険者本人 | 病気やケガなどが原因で、障害認定を受けた方 |

| 遺族年金 | 被保険者の遺族 | 生計維持関係にある被保険者が死亡したとき |

「老齢年金」とは、その名のとおり老後を迎えた方に給付されるもので、現在の制度では原則として65歳に達したときから給付されます。

「障害年金」とは、病気やケガなどが原因で障害認定を受けた方に給付されるもの。「遺族年金」とは、亡くなった方の遺族に対して給付されるものです。

年金といえば「老齢年金」というイメージが強いせいか、「障害年金」や「遺族年金」は認知度が低いようですね。

次からは、この3つの年金給付について、詳しく説明していきましょう。

老齢年金とは、老後の生活を支えるために給付されるものです。

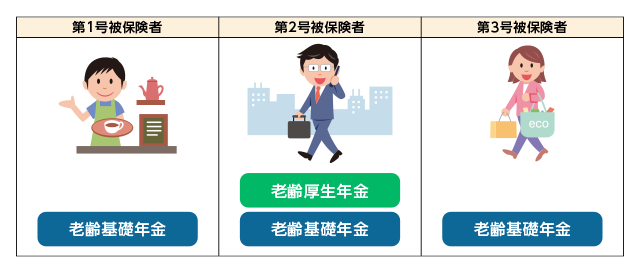

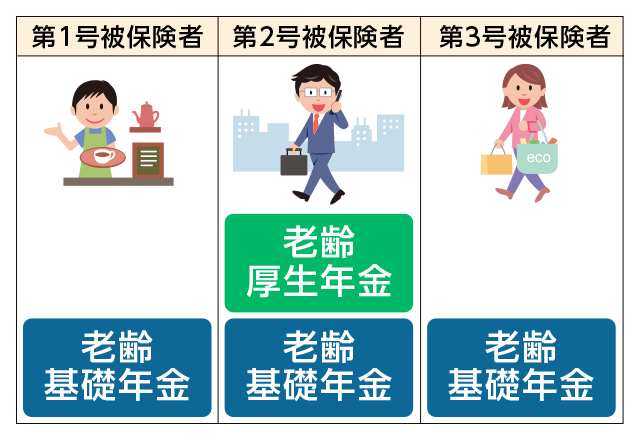

老齢年金は、国民年金から給付される「老齢基礎年金」と、厚生年金から給付される「老齢厚生年金」とに分けられますので、それぞれについて説明していきましょう。

まず自営業者の方などの第1号被保険者ですが、基本的に国民年金から給付される老齢基礎年金を受け取ることができます。

会社員・公務員の方などの第2号被保険者は、国民年金からもらえる老齢基礎年金の他に厚生年金から給付される老齢厚生年金も受け取れます。さらに3階の部分には企業年金などがありますが、これはお勤め先によってもらえるかどうかが異なるものです。

老齢基礎年金は、国民年金の加入者が対象となります。先述のとおり、日本は「国民皆年金」となっていますので、年金保険料を納付(もしくは免除手続き)していれば、65歳を迎えると、誰もが老齢年金を受け取れることになります。

国民年金では、保険料の納付義務があるのは20歳以上60歳未満の40年間(480ヵ月)と定められています。

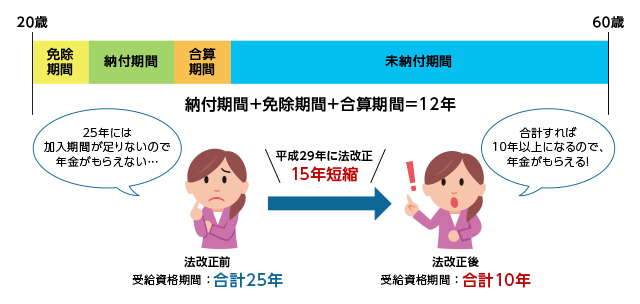

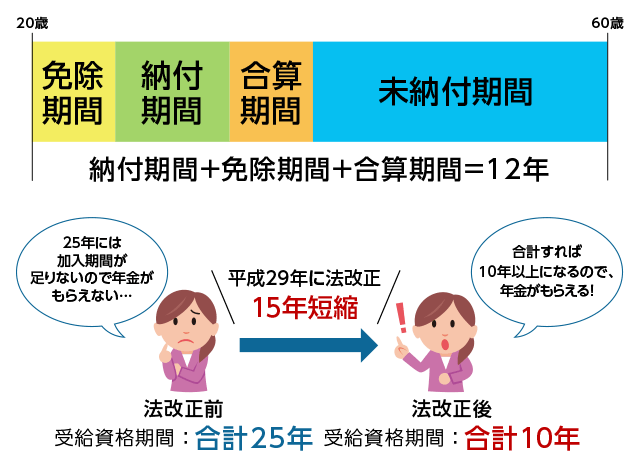

かつては、原則として保険料を25年間(300ヵ月)以上納付していないと、老齢基礎年金を受け取る権利(受給資格)を得られませんでした。しかし、平成29年8月の法改正で緩和され、現在では10年(120ヵ月)以上の納付があれば受給資格が得られます。

「10年以上」には、保険料を全額納付していた期間だけでなく「免除期間」や「合算対象期間」を加えることができます。

「免除期間」とは、事情があり年金保険料の支払いが困難な人が年金保険料の支払免除を申請した場合に認められる期間のこと。状況によって「全額免除」「3/4免除」「半額免除」「1/4免除」から決定されます。

「合算期間」とは、年金額には反映されませんが受給資格期間として含めることができる期間のこと。かつて国民年金が「任意加入」だった時代に加入していなかった方や、海外に住んでいて国民年金未加入の時期がある方などが利用できます。

現在の制度では、老齢基礎年金の給付を受けられるのは、原則として65歳からとなっています。

老齢基礎年金の受給額は、「物価スライド方式」といって、毎年、物価の変動に応じて見直されます。令和4年度の受給額は、満額で年間777,800円(月額64,816円)です。 「満額」というのは、40年間、年金保険料を全て納付していた場合に受け取れる金額のこと。この間、納付していなかった時期や、免除期間があった場合は、その期間の長さや免除額に応じて減額されることになります。

老齢厚生年金は、厚生年金の加入者が対象となります。先に説明したように、厚生年金の加入者は、国民年金の第2号被保険者でもありますので、老齢厚生年金と、老齢基礎年金をあわせて受け取ることができます。

現在の制度では、厚生年金は国民年金の上乗せ部分となっています。そのため老齢厚生年金を受け取るには、まず老齢基礎年金の受給資格を満たしていることが条件となります。

そのうえで、厚生年金の被保険者期間があるかどうかで判断されます。つまり、民間の会社や官公庁などに勤務し、厚生年金保険の被保険者であった実績が1ヵ月でもあれば、老齢厚生年金の受給資格が得られます。

老齢厚生年金の給付を受けられるのは、老齢基礎年金と同様、原則として65歳からとなっています。かつては60歳からの支給開始となっていましたが、法改正によって開始時期が5年引き上げられました。

老齢厚生年金は、納めた保険料によってもらえる年金額が決まります。保険料はお給料の金額に応じて決まり、「報酬比例部分」と呼ばれます。

「報酬比例部分」というのは、厚生年金の被保険者期間における報酬(月給やボーナス)の金額に比例するというイメージでOK。このように、厚生年金の保険料は報酬に応じて決まるため、年収の高い人ほどより多くの保険料を納めていることになりますね。そして保険料をたくさん納めた被保険者は、老後にもらえる老齢厚生年金の支給額も多くなるというしくみなのです。

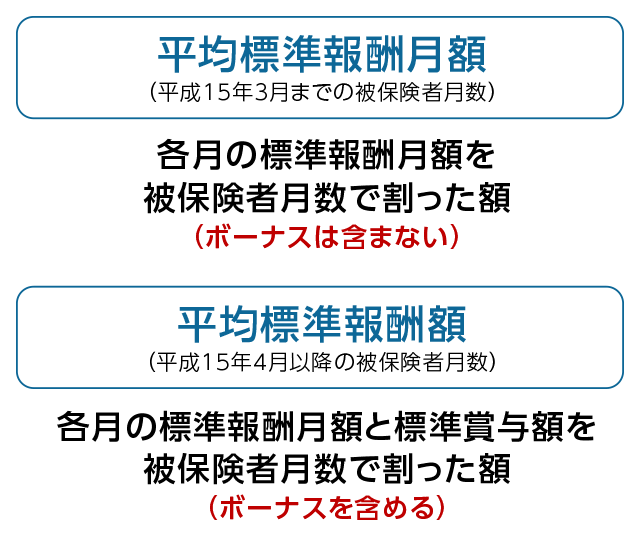

さて、報酬比例部分を計算する際にはお給料をもとに計算するとお伝えしました。この計算するお給料の額を「平均標準報酬月額」または「平均標準報酬額」といいます。平成15年3月までにもらったお給料と、平成15年4月以降にもらったお給料ではボーナスを含める・含めないという点で異なるので注意してください。

では、老齢厚生年金の受給額を計算するうえでの考え方を説明しましょう。受給額を計算する際は、平均標準報酬額(平均標準報酬月額)に対し、被保険者期間や給付乗率を乗じます。

なぜ給付乗率を乗じるのかというと、過去の賃金水準や物価の推移などを受給額の計算に加味するからです。

実際に計算しようとすると、非常にややこしくなります。しかし心配はいりません。個人で計算するのはなかなか困難ですが、「ねんきんネット」で試算することができます。

さらに受給時期の近づいてきた50代の方であれば、毎年誕生月に送られてくる「ねんきん定期便」に、将来もらえるおおまかな受給額が掲載されています。将来の備えを考えるために、一度確認してみてはいかがでしょうか。

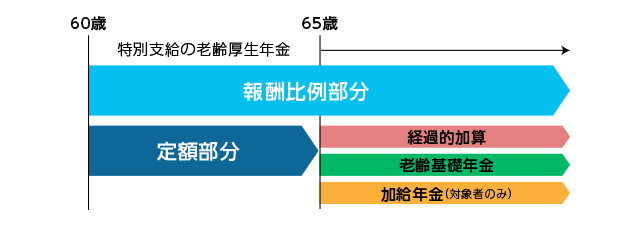

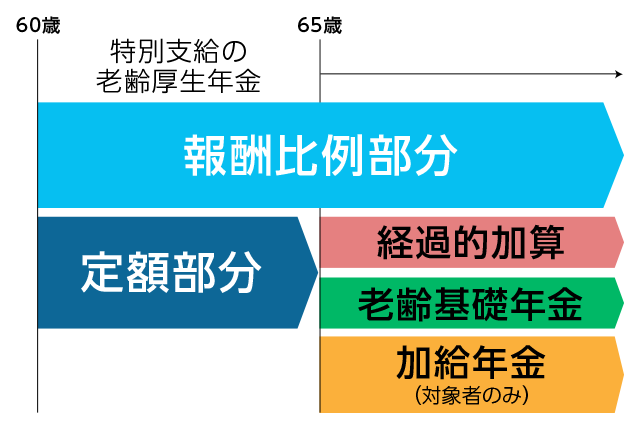

かつて年金の受給開始年齢は60歳でした。それを65歳まで引き上げたことによる経過措置として、老齢厚生年金の特別支給を行っています。

特別支給の受給対象となる方は

となります(対象となる方以外は65歳より受給開始)。

この特別支給の老齢厚生年金を受給できる方は、さらに

などに分かれます。

老齢厚生年金の特別支給を開始する時期や金額は、性別と生年月日によって定められています。気になる方は日本年金機構のサイトで確認してみてください。

さて、特別支給の老齢厚生年金には「経過的加算」や「加給年金」が加算される場合もあります。

経過的加算は、老齢基礎年金と特別支給の老齢厚生年金の定額部分との差額を受給できるしくみ。特別支給の老齢厚生年金を受給している方が65歳になったとき、もらえる年金額が下がらないようにとの配慮です。

また加給年金は、生計をひとつにしている配偶者や子どもがいると加算される年金です。被保険者が65歳に到達した場合や65歳以前でも特別支給の定額部分の受給が始まったときから受給できます。(配偶者が各種年金を受け取る権利がある、または受けている場合は、配偶者の加給年金額は支給停止される場合がありますのでご注意ください。)

以上、特別支給の老齢厚生年金についてご紹介しました。しかし対象となる年齢の方は限られるので注意してくださいね。

老齢基礎年金の支給額は、満額で年間777,800円(令和4年度の場合)となっており、老齢基礎年金だけで生活を支えるのは十分であるとはいえないかもしれません。

そこで、厚生年金に加入していない「第1号被保険者」は、厚生年金に替わる「2階部分」として、「付加年金」や「国民年金基金」などを活用することを考えていきましょう。

ここでは、この2つの制度を紹介します。

国民年金の保険料に月額400円の付加保険料をプラスして納付すると、毎年の老齢基礎年金に「200円×付加保険料納付月数」の付加年金が上乗せされるしくみです。

例えば20年間(240ヵ月)付加年金を納めた場合、400円×240ヵ月でトータル96,000円の付加年金保険料を支払うことになり、受け取る付加年金は200円×240ヵ月で48,000円(年額)となります。

この48,000円の付加年金は生涯にわたって受給できるため、2年以上受給すれば支払った付加年金保険料を上回ることになります。

ただし、後述する国民年金基金とどちらか一方しか活用できないので、ご注意ください。

国民年金基金は、付加年金と同様に老齢基礎年金に上乗せして受給できる、いわゆる2階建ての2階部分になります。掛け金は年齢と加入するプランによって決まり、受け取る年金額はプランごとに一律となっています。一生涯年金を受給できる終身年金と、10年・15年と受給期間が決まっている確定年金があり、それらを組み合わせてプランを組みます。また、掛け金は全額所得から控除することができ、納税の負担を減らすこともできます。(ただし掛け金の上限は個人型確定拠出年金(iDeCo)とあわせて月額68,000円まで)

国民年金基金に加入するとき、まずは口数を選ぶことになります。

1口目は終身年金の

のどちらかを選択します(*)。

2口目以降は終身年金A/B型の他、確定年金となるⅠ~V型の中から自由に組み合わせて選択できます。

付加年金と国民年金基金どちらも、あくまで老齢基礎年金に上乗せするものです。国民年金の保険料を支払っていなかったり、納付を免除されたりしている方は加入できません。

老齢年金の受給開始時期は、「老齢基礎年金」「老齢厚生年金」ともに、原則として65歳からとなっています。

ですが、ライフスタイルは人それぞれで異なりますよね。「60歳で退職したので収入がなくなったので、早く年金を受け取りたい」という方もいれば、「65歳になったが、まだまだ働いて収入がある」という方もいます。

そこで、老齢年金の受給開始時期を繰り上げたり、繰り下げたりすることができます。

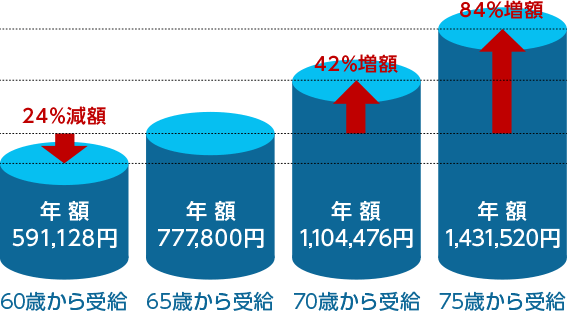

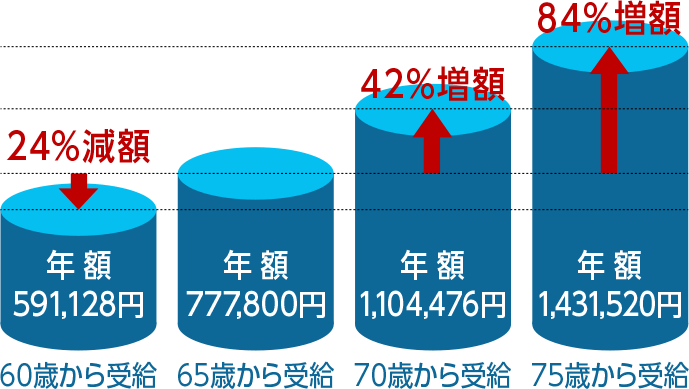

老齢基礎年金の場合は、希望すれば60歳から受け取ることが可能です。しかし、繰り上げた月数×0.4%が減額され、その額が生涯、続くことになります(60歳まで繰り上げた場合、5年×12ヵ月×0.4%=24%減額)。

一方、受給開始時期の繰り下げは、繰り下げた月数×0.7%が増額されます(70歳まで繰り下げた場合、5年×12ヵ月×0.7%=42%増額)。

※令和3年度までは、繰り下げ受給は最長70歳までとなっていますが、令和4年4月以降に繰り下げ受給の請求をする場合、希望すれば75歳に達した月まで受給開始を遅らせることができるようになります(昭和27年4月2日以降に生まれた方の場合) 。仮に75歳から受給する場合、増額は84%となります。

老齢厚生年金の場合の受給開始を早める繰り上げ/受給開始を遅らせる繰り下げの基準を説明します。

老齢厚生年金の繰り上げ受給は可能です。ただし、老齢厚生年金の繰り上げ受給を申請した場合は、同時に老齢基礎年金も繰り上げ受給することになります。

なお、繰り下げ受給は「昭和17年4月2日以降に生まれた方」を対象に、申請が可能です。繰り下げた場合の増額率は、受け取りを開始する時期によって変わります。

公的年金は、国民ひとりひとりの生活を支えるための“セーフティネット”。何らかの事情で、それまでのような収入が得られなくなったときの備えとなるものです。

しかし、収入が得られなくなるリスクは、加齢によるものだけではありません。まだ十分に働ける年齢であっても、病気やケガなどで仕事を続けられなくなることもあり得ます。そうした際の支えとなるのが、障害年金です。

保険への加入を考える際には、こういった障害年金から受け取れるお金のことも想定して考えていきましょう。

障害年金は老齢年金と同様に、国民年金から給付される「障害基礎年金」と、厚生年金から給付される「障害厚生年金」とに分けられます。どちらの障害年金から、どれだけ給付されるかは、障害の程度(等級)によって異なります※。

障害年金の等級には1級から3級までがあり、数字が低いほど症状が重くなります。

| 等級 | 定義 | 障害の程度の例 | ||

|---|---|---|---|---|

| 眼 | 腕 | 脚 | ||

| 1級 | 他人の介助を受けないと、ほとんど自分のことができない | 視力の良い方の眼の視力が0.03以下 | 両手の全ての指がない | 両脚の足関節以上がない |

| 2級 | 必ずしも他人の助けを必要としないが、日常生活は極めて困難で、労働により収入を得ることができない | 視力の良い方の眼の視力が0.07以下 | 両手の親指と、人さし指または中指がない | 両脚の全ての指がない片脚の足関節以上がない |

| 3級 | 労働が著しい制限を受けるか、労働に著しい制限を加える必要がある | 視力の良い方の眼の視力が0.1以下 | 片手の親指と人さし指がない | 片脚の3つの関節のうち2関節が使えない |

障害基礎年金の対象となるのは、このうち1級から2級まで。

障害厚生年金の対象となるのは、1級から3級までに加えて、より軽度な障害が残る場合には「障害手当金」が支給される場合があります。

障害の程度は、ほかにも聴覚機能、言語機能、さらには各種疾病による障害など、「国民年金・厚生年金保険 障害認定基準」によって詳しく区分されています。

この基準は適宜、見直しが行われており、これまでは障害年金の対象外だった症状が新たに障害と認められるケースもあります。

障害年金を受給するためには、「障害要件」「初診日要件」「保険料納付要件」という3つの要件を満たす必要があります。

| 障害基礎年金 | 障害厚生年金 | |

|---|---|---|

| 障害要件 | 1~2級までの 障害の認定基準に当てはまること |

1~3級までの 障害の認定基準に当てはまること |

| 初診日要件 | 初診日に国民年金に 加入していること(*1) |

初診日に厚生年金に 加入していること |

| 保険料納付要件 | 以下のいずれかの要件を満たしていること 1)初診日の前々月まで、加入期間の3分の2以上で保険料を納付していること (または免除されていること) 2)初診日に65歳未満であり、前々月までの1年間に保険料の未納がないこと |

|

ここで重要なのが、「保険料納付要件」です。老齢年金とは納付期間の基準が異なっているので、注意が必要。老齢年金の場合は免除期間や合算期間をあわせて10年以上で受け取れます。しかし障害年金は初診日の前々月までの1年間に保険料の未納がないことが条件。つまり、保険料は未納のままにせずきちんと払い続けなくては、いざというときに障害年金を受け取れないということなのです。保険料はしっかり納めておきたいものです。

もうひとつおさえておきたいのが、障害基礎年金の場合、20歳前や60歳以上65歳未満など、国民年金の加入対象期間ではなくても受給できること。60歳以上65歳未満の方は、前述の保険料納付要件を満たす必要がありますが、20歳前の場合は、まだ年金保険料を払う前なので保険料納付要件は不要で、受給は20歳になって障害認定を受けてからとなります。また、収入によっては所得制限を受ける場合があり、支給額が減額されたり停止となったりすることもあります。

障害年金の受給額は、老齢年金と同様、障害基礎年金と障害厚生年金とで異なります。障害等級1級2級で障害厚生年金を受給する方は、障害基礎年金もあわせて受給することになります。

令和4年度の受給額は、以下の表のようになっています。

| 等級 | 障害基礎年金 | 障害厚生年金 |

|---|---|---|

| 1級 | (777,800円×1.25=972,250円) +子の加算 |

報酬比例の年金額×1.25 +配偶者の加給年金額 |

| 2級 | 777,800円 +子の加算 |

報酬比例の年金額 +配偶者の加給年金額 |

| 3級 | ― | 報酬比例の年金額 (最低保証額:583,400円) |

| 障害手当金 (1回限り) |

― | 報酬比例の年金額×2 (最低保証額:1,166,800円) |

障害基礎年金は定額制、障害厚生年金は報酬比例制となっており、大まかな考え方は老齢年金と共通していますね。障害基礎年金の2級に給付される金額は、老齢基礎年金の満額と同額であり、障害厚生年金も、老齢厚生年金とほぼ同額になります。

また、等級が高いほど増額されるしくみとなっています。

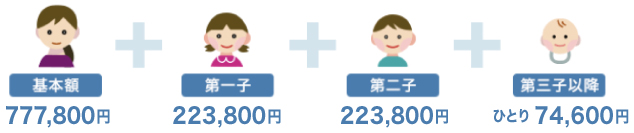

障害基礎年金の受給者に子どもがいる場合、第1子、第2子には各223,800円、第3子以降は各74,600円が加算されます。これは、障害年金の受給資格を得た後に生まれた子どもも対象です。

なお、「子ども」とは「18歳到達年度の末日(3月31日)を経過していない子」もしくは「20歳未満で障害等級1級または2級の障害者」のことをいいます。

障害厚生年金の1級、2級の受給者に配偶者がいる場合は、223,800円が加給されます。受給資格を得た後に結婚した場合も対象となります。

ただし、配偶者の加給年金を受け取るには以下のような条件があります。

障害年金でどんな保障を受けられるのかを知ることは、医療保険などでどれくらいの備えを用意するべきかを考える際の参考にもなります。健康なときはイメージしにくいかもしれませんが、事故や病気で思うように生活できなくなる可能性は誰にでもある、ということを忘れずにいましょう。

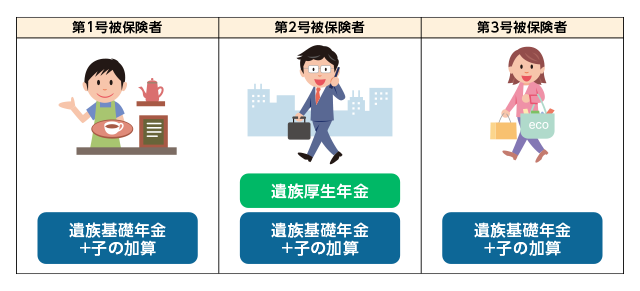

老齢年金や障害年金は、年金制度の加入者(被保険者)本人が受け取る年金でしたが、遺族年金は加入者が亡くなった後、のこされた家族の生計を助けるために給付されるものです。

自分にもしものことがあったときのために、あるいは大切な人を亡くしたときのために、遺族年金のしくみをしっかりと把握しておきたいものですね。

生命保険の死亡保障を検討するうえでも、遺族年金のことは想定して考えるべきです。遺族年金からどれくらいのお金を受け取れるのかを把握したうえで、死亡保障の金額や内容を検討する必要があります。

遺族年金も、老齢年金や障害年金と同様に、国民年金から給付される「遺族基礎年金」と、厚生年金から給付される「遺族厚生年金」とに分けられます。

それぞれ受給できる要件や対象者が異なっていますので、両者を比較してみましょう。

| 遺族基礎年金 | 遺族厚生年金 | |

|---|---|---|

| 受給要件 |

|

|

| 対象者 | 死亡した被保険者の

|

死亡した被保険者の

|

遺族基礎年金と遺族厚生年金を比較してみると、受給要件、対象者とも、遺族厚生年金の方が、当てはまる項目が多い、つまり給付範囲が広いことがわかります。

また、遺族基礎年金と遺族厚生年金どちらに関しても、受給する方の収入が年収850万円以上(所得655.5万円以上)ある場合は、受給することができません。

遺族基礎年金は子どもがいる配偶者(または子ども)が受給できることがわかりました。では、いったい受給額はいくらになるのでしょうか?まずは基本的な受給額を見てみましょう。

遺族基礎年金は障害基礎年金と同様、老齢基礎年金の満額をベースとして、子どもの数に応じて加算されます。

一方、遺族厚生年金の受給額は、本来、支給される厚生年金の4分の3相当になります。

| 遺族基礎年金 | 遺族厚生年金 | |

|---|---|---|

| 受給額 | 777,800円+子の加算(*1) | 報酬比例の年金額×4分の3 |

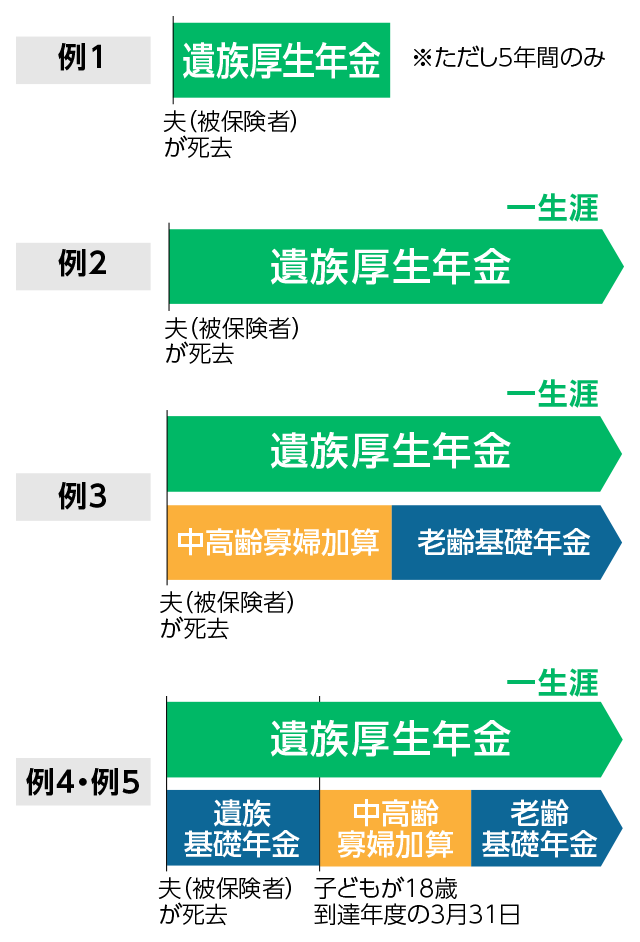

(例)自営業者など第1号被保険者の夫が亡くなった場合

しかし、遺族基礎年金では他の条件を満たせば以下のような一時金などを受けられます。

遺族基礎年金は、子どもがいない場合は受け取ることができません。そこで、救済措置として支給されるのが「死亡一時金」と「寡婦年金」です。

死亡一時金は、12万円~32万円(保険料を支払った期間で計算)が一度だけ支払われます。

寡婦年金は、夫を亡くした妻が、60歳から65歳になるまでの5年間、夫が受け取れるはずだった老齢基礎年金の4分の3に当たる金額を、毎年受け取ることができる制度。亡くなった夫に受給資格期間が10年以上あり、10年以上婚姻関係が継続して生計が同一であったことが必要です。また、妻が自分の老齢年金の受給を繰り上げている場合には支給されません。

死亡一時金と寡婦年金は、どちらか一方しか受け取ることができませんので、よくよく考えてみる必要があります。

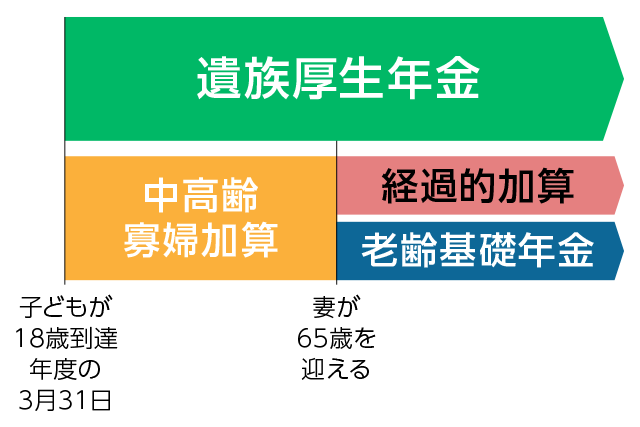

遺族厚生年金の対象者で、18歳未満の子どもがいる妻は、遺族基礎年金と遺族厚生年金の両方を受給できますが、子どもが成長して18歳を超えると、遺族基礎年金の支給がなくなり、収入が大きくダウンすることになります。

その救済措置として給付されるのが中高齢寡婦加算です。一定の基準(*)を満たした妻は、遺族基礎年金の給付が停止されてから65歳になるまでの間、583,400円(令和4年度の場合)を受け取ることができます。

さらに、65歳になって受け取る老齢基礎年金が、それまで受給していた中高齢寡婦加算よりも少なくなる場合は、その差を埋め合わせるため「経過的寡婦加算」が支給されます。

支給対象となるのは、中高齢寡婦加算を受給していた、昭和31年4月1日以前に生まれた妻となります。

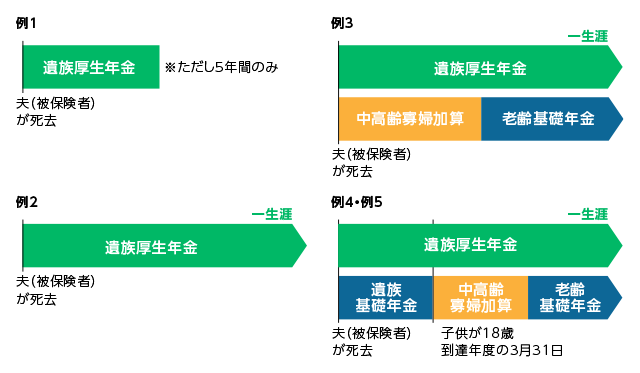

それでは、会社員など第2号被保険者の夫が亡くなった場合で、子どもがいない妻が受け取ることができる年金を考えてみましょう。

遺族基礎年金は受け取れません。遺族厚生年金のみ受け取れます。ただし給付期間は5年間のみ。

遺族基礎年金は受け取れません。しかし遺族厚生年金を受け取れます。(期間は一生涯)

遺族基礎年金は受け取れません。しかし遺族厚生年金(一生涯)と中高齢寡婦加算(65歳になるまで)を受け取ることができます。

遺族基礎年金(子が18歳になる年の3月31日を経過するまで)と、遺族厚生年金(一生涯)を受け取れます。遺族基礎年金の受給権がなくなった後は中高齢寡婦加算を受給できます。

はい、妻に先立たれた夫も子ども(*1)がいる場合は遺族基礎年金を受け取ることができます。

以前は夫に先立たれた「妻」しか遺族基礎年金をもらえませんでした。しかし平成26年の法改正により、父子家庭でも遺族基礎年金が受給できるようになったのです。(*2)

ただし、年収による受給制限があります。年収850万円以上(所得655.5万円以上)ある場合は、遺族基礎年金は受け取ることができません。

公的年金のしくみについて、知っておくべき基礎知識をまとめてみました。最後に、改めて要点を整理しておきましょう。

公的年金は制度の変更がなされるため、「以前に理解した公的年金の制度と違っている」と、困惑している人もいるかもしれません。

今後も制度変更は続くと思われますので、しっかりとアンテナを張っておきましょう。

いざというときに年金を受け取れないといったことのないよう、自分が保険料をどれだけ納付しているか、年金を受給するための資格を得ているか、などを、しっかりと把握しておきたいもの。そんなときに役立つのが「ねんきん定期便」です。

「ねんきん定期便」は、日本年金機構が公的年金の加入者(被保険者)に対し、毎年1回、誕生月に郵送されているものです。

50歳未満の方にはこれまでの年金加入記録が記載されています。また年金の受給時期が近づいてきた50歳以上の方は受け取れる年金の見込額などが確認できます。

さらに35歳・45歳・59歳のときには、はがきではなく封書でより詳細な内容のものが届くようになっています。

より詳しい情報が得られる「ねんきんネット」のアクセスキーも掲載されているので、是非利用していきたいですね。

自分や家族の老後を守るために、これらをしっかり確認、活用して、老後の資金計算に役立てましょう!

そして、生命保険や医療保険での備えを考えるときには、是非今回ご紹介した「老齢年金」「障害年金」「遺族年金」についても考慮することを忘れずに。保険で賢く・無駄のない保障をつけられるようにしっかり考えていきたいものですね。

長崎県出身。関西大学社会学部にて産業心理学を専攻。「専門知識と真心で、日本の家計を元気にする」を使命に活動するファイナンシャル・プランナー(CFP®1級FP技能士)。ライフプラン、家計の見直し等の個人コンサルティングを中心に、労働組合を中心にライフプランセミナー等の講演活動も行っている。相談件数は800件以上。著書は「親と子の夢をかなえる!〝私立″を目指す家庭の教育資金の育て方」(近代セールス社)など多数。

家計の窓口:https://kakeinomadoguchi.com/

CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においては Financial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSB とのライセンス契約の下に、日本国内においては NPO 法人日本 FP 協会が商標の使用を認めています。

2212797-2312