保険募集代理店の楽天インシュアランスプランニング(株)が運営するサイトです。こちらのサイトでは楽天グループの保険商品をおすすめしています。

その他の保険会社の商品を検討中の方は楽天保険の比較をご覧ください。

最終更新日:2023年10月31日

医療保険は、病気やケガなどに備えるためのもの。とはいえ、加入を考える際には、毎月の保険料が負担に感じられ「医療保険はほんとうに必要?」と医療保険がいるかいらないか悩む人も多いのではないでしょうか。ここでは、医療保険不要派の方の意見を検証しつつ、医療保険に加入するメリットや理由、必要性について考えてみます。

医療保険には、大きくわけて国民健康保険や健康保険(社会保険)などの「公的医療保険」と、民間の保険会社が提供する「民間の医療保険」の2種類があります。ここでは、民間の医療保険(以下、単に「医療保険」といいます)についての基礎知識や、その加入率について紹介します。

将来、「入院や手術が必要な大病を患わないか?」という不安を抱く方は多いのではないでしょうか。医療保険は、そんな病気やケガに対する経済的なリスクに備えるものです。

しかし、商品は多種多様で保障内容もさまざま。商品説明を読んでもいまひとつ理解できない、という方もいるかもしれません。でも実は、ポイントさえ押さえればそれほど複雑ではありません。

一般的な医療保険では、「入院給付金」と「手術給付金」をメインに保障しています。まずは、この2つの内容から見ていきましょう。

入院給付金とは、病気やケガの治療のために入院した際に給付されるお金です。基本的に、1日あたりの金額が設定されており、入院日数に応じた給付金が支払われます。

たとえば、「入院1日あたり5,000円」の医療保険に加入していて14日間入院したとすると、受け取れる入院給付金は「5,000円×14日間」で70,000円となります。

入院給付金の計算式

また、入院日数に応じた給付金が支払われるのではなく、入院するとまとまった一時金を受け取ることができる「入院一時金」タイプの保険商品もあります。いずれの場合も入院給付金が支払われる条件は、「日帰り入院から」「1泊2日以上の入院から」など、商品によって異なります。

手術給付金とは、病気やケガの治療のために手術を受けた際に給付されるお金です。一般的に「1日あたりの入院給付金×約款所定の給付倍率」で給付額が決まりますが、手術の種類によって給付倍率が変わる商品もあれば、手術を受けたのが入院か外来かで給付倍率が変わる商品も存在します。

たとえば「入院給付金が1日あたり5,000円、手術給付金が入院給付金の20倍」の医療保険に加入していた場合、手術を受けた際に支払われる給付金は「5,000円×20」で100,000円になります。

手術給付金の計算式

医療保険は、上記の「入院給付金」「手術給付金」以外にも保障がある場合があります。保険商品によって、標準装備されているタイプもあれば、特約として追加していくタイプもあります。

おもな保障は、以下のとおりです。

医療保険のおもな保障

| 三大疾病への保障 | 日本人に多くみられる「がん・脳卒中・急性心筋梗塞」の三大疾病を対象にした保障 |

|---|---|

| 先進医療(*)への保障 | 高額になりがちな先進医療を対象とした保障 |

| 生活習慣病(成人病)入院保障 | がんや心疾患、糖尿病など、所定の生活習慣病で入院したケースを対象とした保障 |

| 女性疾病保障 | 乳がんや子宮筋腫、子宮がんなど、女性特有の病気を対象にした保障 |

| 通院保障 | 一般的には入院を伴う病気やケガの治療のため、入院後や入院前に通院をしたケースを対象とした保障 |

*厚生労働大臣が定める最新の医療機器や薬を使った治療や、高度な医療技術を用いた治療

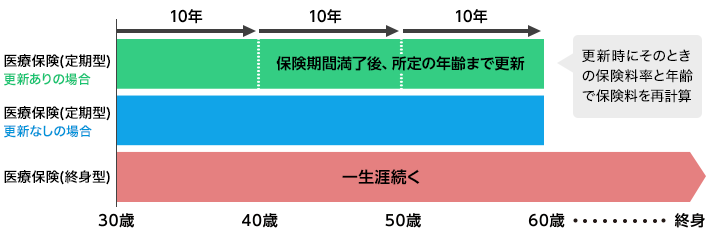

医療保険を選ぶ際、もうひとつ大切なポイントとなるのが、「保険期間(保障を受ける期間)」です。保険には、保険期間の区切りが定められている定期保険と、保険期間が一生涯続く終身保険の2タイプがあります。

医療保険(定期型)は、10年、20年といった「一定期間」、もしくは60歳、70歳など「一定年齢まで」の決まった期間を保障するものです。ほとんどの場合、同じ保障内容の医療保険(終身型)より、毎回の保険料の支払い額が抑えられます。医療保険(定期型)は、更新の際には更新時の年齢で保険料が再計算され保険料が上がるのが一般的で、一定の年齢に達すると更新ができなくなります。

医療保険(終身型)は、契約時の保障内容と保険料が一生涯続きます。病気やケガのリスクが高まる高齢の時期も保障されるため、保険料は同じ保障内容の医療保険(定期型)と比べて高くなることが一般的です。

医療保険(定期型)と医療保険(終身型)※同じ保障内容・契約年齢・性別の場合

| 保険期間 | 保険料 | 更新 | |

| 医療保険(定期型) | 一定期間、もしくは一定年齢まで | 低め | あり |

|---|---|---|---|

| 医療保険(終身型) | 一生涯継続 | 高め | なし |

日本では、「国民皆保険(こくみんかいほけん)」といって、国民健康保険などの公的医療保険に原則としてすべての国民が加入します。

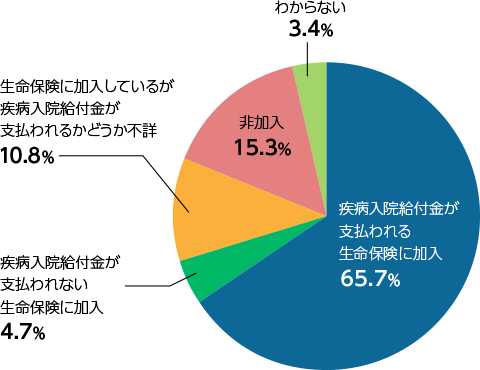

しかし、民間の医療保険は、加入する・しないは任意。本人の意志で決められます。このため、「そもそも、医療保険は必要? 不要?」という疑問を抱く方も少なくないでしょう。そこで、医療保険の必要性を考えるうえで参考になるデータとして、どれだけの人が医療保険に加入しているのか、調べてみました。

令和4年度 疾病入院給付金の支払われる生命保険加入率(全生保)(*)

*民間の生命保険会社や郵便局、JA(農協)、県民共済・生協等で取り扱っている生命保険(個人年金保険や生命共済を含む)のうち、疾病入院給付金が支払われる生命保険の加入率

出典:公益財団法人 生命保険文化センター「令和4年度 生活保障に関する調査/疾病入院給付金の支払われる生命保険加入率」

生命保険商品(個人年金保険等を含む)で医療保障に備えている人の割合は、65%以上に達しています。およそ10人に6.5人が生命保険商品で医療保障を備えているというデータからすると、やはり医療保障として代表的な商品である医療保険に加入する方が一般的といえるでしょう。性別や世代を問わず、多くの人が、安心して毎日を送るため、万一病気やケガをした際のリスクに備えていることを示しているのではないでしょうか。

生命保険商品で医療保障に備えている人の割合のデータ(令和4年度 疾病入院給付金の支払われる生命保険加入率(全生保))からもわかるように、現在では、多くの人が医療保障の必要性を感じているようです。

しかし、その一方で「公的医療保険に加入していれば十分では?」「貯蓄があれば、わざわざ民間の医療保障のうち代表的な商品である医療保険に加入して、家計負担が少なくはない保険料を支払う必要はないのでは?」といった声もよく聞かれます。

そんな「不要」派の意見を詳しく聞いて、「医療保険は必要か? 不要か?」を検証してみましょう。

「医療保険は不要」という意見のなかでもよく耳にするのは、「日本には充実した公的医療保険制度がある」というものでしょう。

日本では「国民皆保険制度」のもと、すべての人が健康保険や共済組合、国民健康保険といった公的医療保険制度に加入しています。だからこそ、だれもがいつでも、必要な医療を受けることができるのです。

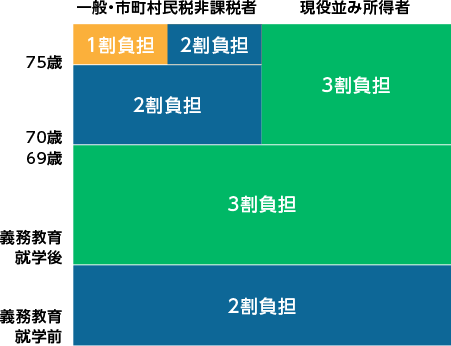

病気やケガで治療を受けた際には、公的医療保険で医療費の一部がカバーされます。自己負担する医療費の割合は年齢や所得によって異なりますが、もっとも高い場合でも3割ですみます。

医療費の一部自己負担割合

出典:厚生労働省「医療費の自己負担」「後期高齢者の窓口負担割合の見直しについて」をもとに作成

https://www.mhlw.go.jp/bunya/shakaihosho/iryouseido01/info02d-37.html

https://www.mhlw.go.jp/content/000720039.pdf

詳しくは厚生労働省ホームページなどをご確認ください。

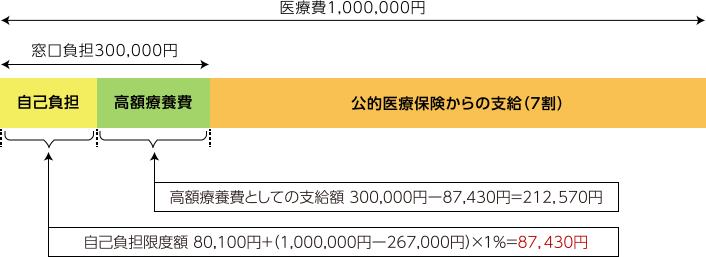

さらに公的医療保険制度の手厚いところが、自己負担の上限(限度額)を超えた医療費を給付してくれる、「高額療養費制度」を設けていることです。

自己負担割合が3割ですむといっても、医療費が高額になれば、その負担は家計を圧迫しかねません。そんなとき、この高額療養費制度を利用すれば、負担を軽減できます。

70歳未満・年収約370万円~約770万円(自己負担3割)の場合

出典:厚生労働省/医療費の自己負担/高額療養費制度を利用される皆様」

https://www.mhlw.go.jp/bunya/shakaihosho/iryouseido01/info02d-37.html

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/kenkou_iryou/iryouhoken/juuyou/kougakuiryou/index.html

「自己負担限度額」は、年齢や所得に応じて決められています。

たとえば表のように、70歳未満で、年収が約370万円~770万円(自己負担3割)の人の場合、総医療費が100万円であれば、1ヵ月の自己負担限度額は87,430円。病院の窓口で医療費を30万円支払ったとしても、申請することで後日、限度額の87,430円を超えた分の212,570円が支給されるため、実際の自己負担額を抑えることができます。

このように、高額療養費制度を利用すれば、医療費がかさんでも安心といえますが、注意すべきは、入院などにかかる費用すべてに適用されるわけではないことです。

たとえば、いわゆる「入院時の差額ベッド代」には適用されません。差額ベッド代とは、たくさんのベッドがある大部屋ではなく、個室など「特別な療養環境」を希望した際にかかる費用のことです。

差額ベッド代が発生する病室の要件は「一病室の病床数は4床以下であること」などと定められています。差額ベッド代が必要になるのは個室ばかりとは限らず、4人部屋でも仕切りや専用の収納スペースがあり規定を満たしていれば、差額ベッド代がかかるのです。

そのほか「入院時の食事代の一部負担」、「先進医療の技術料」、そして通院時の交通費も高額療養費制度の適用対象外なので、全額を負担しなければなりません。

病気やケガで入院をすると、差額ベッド代や食事代をはじめ、何かと出費がかさむものです。病気やケガをしたときに必要となる費用は、医療費だけではありません。子どものいる両親のどちらかが入院すれば、ベビーシッターや家事代行サービス、外食などに頼ることになる可能性が考えられます。

また、お見舞いに来る家族の交通費、「快気祝い」(お見舞いのお返し)などの出費もかさみがちです。

さらに、支出が増えるだけでなく、収入が減ることも考えていく必要があります。もし、一家の大黒柱が入院となれば、収入が減る家庭も少なくないはずです。

増える支出、減る収入。それらを考えると、公的医療保険に頼るだけでは、経済的な負担をカバーしきれないのではないかという声にも、うなずけるというものです。

では、実際に入院された方の「自己負担費用」と「逸失収入(療養していたため得られなかった収入)」の合計額を見てみましょう。

入院時の1日あたりの自己負担費用と逸失収入の総額

| 5,000円未満 | 5,000~7,000円未満 | 7,000~10,000円未満 | 10,000~15,000円未満 | 15,000~20,000円未満 | 20,000~30,000円未満 | 30,000~40,000円未満 | 40,000円以上 | 平均 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 全体 | 11.5% | 6.5% | 9.7% | 20.9% | 9.3% | 16.8% | 6.5% | 18.8% | 25,775円 | |

| 性別 | 男性 | 11.5% | 6.6% | 10.7% | 23.0% | 6.2% | 15.6% | 7.4% | 18.9% | 24,886円 |

| 女性 | 11.4% | 6.5% | 8.7% | 19.0% | 12.2% | 17.9% | 5.7% | 18.6% | 26,596円 | |

| 年齢別 | 18~ 19歳 |

0.0% | 0.0% | 0.0% | 0.0% | 0.0% | 0.0% | 0.0% | 0.0% | 0円 |

| 20歳代 | 10.0% | 0.0% | 15.0% | 35.0% | 5.0% | 15.0% | 5.0% | 15.0% | 21,759円 | |

| 30歳代 | 10.5% | 5.3% | 5.3% | 28.9% | 13.2% | 7.9% | 5.3% | 23.7% | 28,047円 | |

| 40歳代 | 9.8% | 4.9% | 9.8% | 6.6% | 13.1% | 31.1% | 4.9% | 19.7% | 25,334円 | |

| 50歳代 | 11.1% | 4.9% | 8.6% | 13.6% | 9.9% | 18.5% | 7.4% | 25.9% | 30,014円 | |

| 60歳代 | 6.4% | 4.0% | 10.4% | 20.8% | 8.0% | 16.0% | 8.8% | 25.6% | 33,783円 | |

| 70歳代 | 16.0% | 10.5% | 9.9% | 26.0% | 8.3% | 13.8% | 5.5% | 9.9% | 18,462円 | |

出典:公益財団法人 生命保険文化センター「令和4年度 生活保障に関する調査/直近の入院時の1日あたりの自己負担費用と逸失収入の総額」

(※)直近の入院時の自己負担費用と逸失収入の合計

自己負担費用が無い場合、逸失収入が無い場合は「0円」として平均を算出

データを見ると、1日あたりの自己負担額と逸失収入の平均金額は全体で25,775円、男性24,886円、女性26,596円となっています。

ただし、自己負担額と逸失収入で40,000円以上になったという方も全体で約18.8%以上となっていて、こうした高額の負担者が全体の平均を引き上げているのも確かです。「10,000~15,000円未満」と回答している方も全体の20%を超えていますので、このあたりをベースに考えてもよいでしょう。

「病気になっても貯蓄でカバーできるから医療保険は不要」という声もあるようです。では、貯蓄でどれくらいまかなえるのでしょうか?

今度は、入院期間全体での、自己負担費用と逸失収入の総額を見てみましょう。

入院時の自己負担費用と逸失収入の総額

| 5万円未満 | 5~10万円未満 | 10~20万円未満 | 20~30万円未満 | 30~50万円未満 | 50~100万円未満 | 100万円以上 | 平均 | ||

|---|---|---|---|---|---|---|---|---|---|

| 全体 | 7.6% | 23.3% | 32.0% | 13.7% | 10.8% | 7.5% | 5.1% | 26.8万円 | |

| 性別 | 男性 | 7.8% | 24.9% | 28.6% | 13.1% | 10.6% | 9.0% | 6.1% | 29.5万円 |

| 女性 | 7.5% | 21.9% | 35.1% | 14.3% | 10.9% | 6.0% | 4.2% | 24.3万円 | |

| 年齢別 | 18~19歳 | 0.0% | 0.0% | 0.0% | 0.0% | 0.0% | 0.0% | 0.0% | 0円 |

| 20歳代 | 5.0% | 35.0% | 40.0% | 10.0% | 5.0% | 0.0% | 5.0% | 16.6万円 | |

| 30歳代 | 13.2% | 31.6% | 36.8% | 2.6% | 7.9% | 7.9% | 0.0% | 16.2万円 | |

| 40歳代 | 8.2% | 18.0% | 32.8% | 16.4% | 9.8% | 9.8% | 4.9% | 26.8万円 | |

| 50歳代 | 6.2% | 19.8% | 33.3% | 16.0% | 11.1% | 7.4% | 6.2% | 28.6万円 | |

| 60歳代 | 4.7% | 22.7% | 27.3% | 14.1% | 14.1% | 9.4% | 7.8% | 33.2万円 | |

| 70歳代 | 9.3% | 24.2% | 32.4% | 14.3% | 9.9% | 6.0% | 3.8% | 24.9万円 | |

出典:公益財団法人 生命保険文化センター「令和4年度 生活保障に関する調査/直近の入院時の自己負担費用と逸失収入の総額」

(※)直近の入院時の自己負担費用と逸失収入の合計

自己負担費用が無い場合、逸失収入が無い場合は「0円」として平均を算出

上記のデータを見ると、入院時の自己負担費用と逸失収入の総額が全体でもっとも多いのは「10~20万円未満」で32.0%になります。平均の金額は26.8万円ですが、50万円以上100万円未満で7.5%、100万円以上負担したというケースも5%以上存在します。

50万円、100万円をすぐ用意できるという人は、果たしてどれほどいるでしょう?

もし、全額を貯蓄でカバーできたとしても、せっかく貯めたお金を取りくずすことになります。マイホームや海外旅行、将来のための貯金に手を付けることになってしまうかもしれません。

もちろん、「医療費のための貯蓄」として、50万円や100万円を積み立てる、という方法もあります。しかし積み立てを始めたばかりの頃はまだ貯蓄が少なく、医療費をカバーしきれない可能性があります。ある程度、医療費のための貯蓄がたまるまでは医療保険に加入しておく、という考え方もあるでしょう。

また、医療保険は多くの場合掛け捨てであり、「払い込む保険料がもったいない」という声もあります。

しかし、もし入院することになれば、統計からもわかるように、50万円、100万円と負担しなければいけない可能性もあります。

「毎日を安心して暮らすための費用」「安心への備え」と思えば、「保険料がもったいない」と考えるのは早計かもしれません。

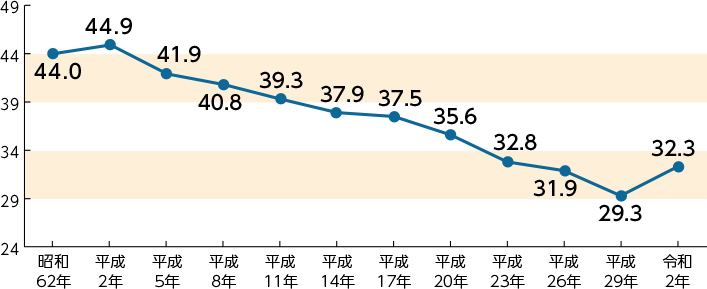

最近では、ひと昔前に比べて、入院日から退院日までの入院日数は短期化しています。

その理由のひとつは、医療技術の進歩です。腹腔鏡手術や内視鏡手術など、体への負担を軽減できる手術法が一般化しつつあります。手術することになっても、場合によっては日帰りや、入院しても一泊ですむこともあるほどです。

退院患者の平均在院日数の年次推移(総数)

出典:厚生労働省 令和2年患者調査

https://www.mhlw.go.jp/toukei/saikin/hw/kanja/20/index.html

実は、医療保険には「支払限度日数」というものが設けられています。これは、「1回の入院で入院給付金を受け取ることができる日数の上限」のことです。支払限度日数は、60日や120日、長いものだと1,000日を超えるものなど、さまざまな期間が保険商品ごとに設定されています。

入院日数の短期化の流れを受けて、医療保険でも長期にわたる入院より、比較的短期の入院に備えるものが主流になっており、近年では、1入院の支払い日数60日というタイプが多く販売されています。

「医療保険は不要」という理由に、この支払限度日数を挙げる声もあります。つまり「支払限度日数があるため、長期にわたって入院した場合は十分な入院給付金を受け取ることができないのでは?」という意見です。

入院日数が短期化の傾向にあるとはいえ、「がん・脳卒中・急性心筋梗塞」の三大疾病や、病状が深刻な場合など、入院日数が長期におよぶ可能性は否定出来ません。

その際、支払限度日数が60日タイプの医療保険に加入していた場合は、「61日目以降の入院」は保障を受けることができません。

しかし最近では、長期入院に備えられる保険商品も数多く提供されています。

たとえば、三大疾病や生活習慣病で入院した際には、支払限度日数が延長されたり、無制限になったりするタイプの商品です。こうした保険商品の場合、特定の病気で120日や180日に延長できる特約を付加することで、長期入院に備えることができます。

また、入院が長期化した場合にまとまった一時金を給付してくれる保険商品もあります。

長期間の入院に不安を抱いているなら、長期入院に備えられるプランや、支払限度日数を延長できる特約、長期入院で一時金を受け取ることができるような商品を探してみるのもひとつの方法です。

「医療保険は必要」と考えていても、それは働けなくなるリスクのある大人の場合であって、子どものために医療保険の必要性を感じている人は、少ないかもしれません。果たして、子どもに医療保険は不要なのでしょうか?

確かに、幼少期の子どもは熱を出すなど、よく体調を崩すとはいえ、入院という事態になることは少ないようです。

厚生労働省のデータを見ても、幼少期の子どもは、出産直後の0歳児を除けば、外来受診こそ多いものの、入院するケースは他の年齢層よりも少ないことがわかります。

しかも、乳幼児は自治体からの助成があるため、医療費が基本的に無料です。自治体によっては、小学生、中学生まで医療費を負担しなくてよいケースもあり、医療費の負担は低く抑えることができます。

年齢別、性別の受療率(人口10万に対する比率)

| 年齢 | 入院 | 外来 | ||||

|---|---|---|---|---|---|---|

| 総数 | 男 | 女 | 総数 | 男 | 女 | |

| 総数 | 960 | 910 | 1,007 | 5,658 | 4,971 | 6,308 |

| 0歳 | 1,065 | 1,155 | 971 | 7,296 | 7,403 | 7,185 |

| 1~4歳 | 134 | 153 | 115 | 6,327 | 6,540 | 6,103 |

| 5~9歳 | 71 | 79 | 64 | 4,816 | 5,078 | 4,540 |

| 10~14歳 | 99 | 106 | 92 | 3,313 | 3,300 | 3,328 |

| 15~19歳 | 123 | 121 | 126 | 2,178 | 1,993 | 2,372 |

| 20~24歳 | 141 | 128 | 156 | 2,321 | 1,782 | 2,885 |

| 25~29歳 | 198 | 142 | 258 | 2,692 | 1,867 | 3,563 |

| 30~34歳 | 246 | 165 | 331 | 3,043 | 2,149 | 3,977 |

| 35~39歳 | 257 | 215 | 301 | 3,174 | 2,300 | 4,074 |

| 40~44歳 | 273 | 278 | 267 | 3,480 | 2,760 | 4,220 |

| 45~49歳 | 345 | 387 | 302 | 3,745 | 3,063 | 4,444 |

| 50~54歳 | 478 | 551 | 404 | 4,285 | 3,602 | 4,977 |

| 55~59歳 | 664 | 776 | 551 | 5,113 | 4,368 | 5,856 |

| 60~64歳 | 895 | 1,064 | 730 | 6,113 | 5,509 | 6,702 |

| 65~69歳 | 1,207 | 1,444 | 983 | 7,951 | 7,369 | 8,500 |

| 70~74歳 | 1,544 | 1,797 | 1,318 | 9,649 | 9,165 | 10,083 |

| 75~79歳 | 2,204 | 2,461 | 1,997 | 11,527 | 11,132 | 11,843 |

| 80~84歳 | 3,234 | 3,440 | 3,088 | 11,847 | 12,077 | 11,685 |

| 85~89歳 | 4,634 | 4,795 | 4,546 | 10,728 | 11,308 | 10,411 |

| 90歳以上 | 6,682 | 6,706 | 6,673 | 9,248 | 9,667 | 9,107 |

出典:厚生労働省「令和2年患者調査/表4 性・年齢階級別にみた受療率」

https://www.mhlw.go.jp/toukei/saikin/hw/kanja/20/index.html

とはいえ、幼少期から思春期にかけて、深刻なケガや病気を抱える可能性はゼロではありません。また、10歳代は学校の授業や部活動で、活発に体を動かすことが多い世代。ケガなどアクシデントの心配もつきまといます。

医療保険は、健康上のトラブルに見舞われてから、もしくは病歴・持病がある場合、加入へのハードルが高くなりがちです。このため「健康に問題のないうちに医療保険に加入させておこう」というのも、賢明な選択といえるでしょう。

子どもの医療保険を考えるうえで注意すべきなのは、子どもの病気やケガは、子ども自身だけでなく、子育てを担う大人の生活にも影響をおよぼすことです。というのも、子どもが入院するとなれば、入院の準備や付き添いなどは基本的に両親がやることになるからです。

付き添いが必要な病院に入院すれば、両親どちらかが仕事を休むことになり、収入にも影響しかねません。さらに、小さな子どもが入院する場合は、親が病室に泊まり込むことも考えられ、入院用付き添いベッドのレンタル代といった費用もかかります。

子どもの医療保険は、なにかあったときの安心材料のひとつとして、加入しておくのもひとつの方法です。ただ、医療費助成などを頭に入れ、生活に負担のない範囲で検討するのがベストではないでしょうか。

「医療保険は必要か? 不要か?」を考える際、ここまで説明したとおり、入院した場合の差額ベッド代や食事代などは、公的医療保険でカバーできません。

では、入院した場合、実際に費用はどの程度必要になるのでしょうか? 概算の支出額から、医療保険の必要、不要を考えてみます。

まずは、代表的な病気の「平均在院日数」を示したデータを紹介しましょう。

平均在院日数とは、患者さんが病院や一般診療所に入院している期間の平均です。表内の「悪性新生物」とは一般的に「がん」のことを示します。

傷病分類別の平均在院日数(一部抜粋)

| 傷病分類 | 全体 | 0~14歳 | 15~34歳 | 35~64歳 | 65歳以上 | 70歳以上 | 75歳以上 |

|---|---|---|---|---|---|---|---|

| 悪性新生物 | 19.6 | 22.5 | 16.1 | 14.7 | 21.4 | 22.6 | 24.8 |

| 心疾患(*) | 24.6 | 23.8 | 17.1 | 12.6 | 27.6 | 29.7 | 33.7 |

| 脳血管疾患 | 77.4 | 31.3 | 61.7 | 51.8 | 83.6 | 86.9 | 93.2 |

| 糖尿病 | 30.6 | 16.7 | 11.5 | 15.6 | 40.7 | 44.8 | 51.1 |

| 肺炎 | 38 | 7 | 15.5 | 21.9 | 41 | 42.1 | 43.1 |

| 高血圧性疾患 | 47.6 | 6.3 | 25.2 | 10.7 | 53.4 | 55.1 | 55.7 |

(*)高血圧症のものを除く

出典:厚生労働省「令和2年患者調査」

https://www.mhlw.go.jp/toukei/saikin/hw/kanja/20/index.html

入院が長引きがちで、医療費もかさむ「三大疾病」の平均入院日数を見ると、悪性新生物の場合は「19.6日」、狭心症、心筋梗塞を含む心疾患は「24.6日」、脳卒中を含む脳血管疾患に至っては、「77.4日」と2ヵ月以上におよぶことがわかります。糖尿病や肺炎などの入院期間も1ヵ月前後におよびます。

年齢別で見ると、いずれの傷病でも75歳以上の入院がもっとも長引いているように、年を重ねてから医療費の負担が増すことがうかがえます。

さらに入院前後の療養期間も含めれば、日常生活に影響が出るのはもっと長い期間になると考えられます。

それでは、入院した場合、実際にかかる医療費はどの程度でしょうか?

「2-1:公的医療保険があれば問題なし?」で示したとおり、入院した場合の1日あたりの自己負担費用と逸失収入の合計は、平均で約2万6千円です。

仮に20日間入院した場合、「約2万6千円×入院日数20日間」で約52万円。つまり、入院1回につき50万円以上の費用がかかる計算になります。

これだけでも大きな負担ですが、加えて、交通費やそのほかの出費がかかることも考えると、十分な蓄えがない限り、家計は大きな打撃を受けるといわざるをえません。しかも、病状によっては、入院期間が平均よりも長引く可能性もあり、そうなると出費はさらにふくらみます。

もし、医療保険に加入していて、入院1日目から入院給付金が1日10,000円支給されるとしたら、話は大きく変わってきます。仮に20日間入院した場合、入院給付金の合計は10,000円×20日で20万円。さらに仮に手術を受けたとした場合で、手術給付金が20万円だとしたら、医療保険から合計40万円受け取ることができます。先ほど計算した52万円から40万円を差し引くと12万円になります。

医療保険は、「入院したらお金をどうしよう」という不安を軽減してくれるものです。安心して毎日を過ごしたいという人にとっては、よい選択肢であるといえるでしょう。

「医療保険は必要かも」と思われたら、医療保険への加入を検討してはいかがでしょう。健康状態に問題がないなら、今が加入のタイミングかもしれません。

というのも、医療保険に加入した時点での健康状態によっては、希望する保障を受けられない可能性もあるからです。

医療保険に加入する際には、保険会社に対して被保険者(保障の対象になる人)の健康状態を伝える必要があります。これを「告知」といい、保険会社は告知内容にもとづいて、加入の可否や条件などを審査します。

告知の段階で、持病があったり通院していたりすると、医療保険に加入できない場合があります。加入できても、過去にかかっていた病気や、特定の体の部位の保障が対象外となる「不担保」という条件がつくこともあります。

最近では、持病を抱えていても加入しやすい医療保険「引受基準緩和型医療保険」や、原則、健康状態を告知せずに加入が認められる「無選択型医療保険」といった商品も登場しています。

これらは一般的な医療保険と比べて保険料は高めになっていますが、健康上の理由で通常の医療保険への加入が難しかった人であっても、病気やケガへの保障を得られる可能性が広がることになります。また現在健康な方は、健康なうちに保険を検討しておく、というのも大切なことなのです。

医療保険への加入を考えるタイミングはさまざまですが、女性の場合は「結婚」「出産」などで加入を考える人も多いのではないでしょうか。人生が大きく変化するときに、未来を見据えて医療保険を検討するのも選択肢のひとつ。その中で、重要になってくるのが「妊娠」です。妊娠を考えている女性は、妊娠をする前が加入を検討すべきタイミング。妊娠中に医療保険に加入する場合、帝王切開や異常妊娠等に関する保障が一定期間対象外となるなど、保障の内容が制限される場合があるからです。

もちろん、出産費用そのものは公的医療保険制度の「出産育児一時金」でカバーできることも少なくありません。赤ちゃんひとりあたり50万円を受け取ることができます(*1)。

ただ、出産育児一時金を受け取ることができるとはいえ、予定外に医療費がかかってしまうことも考えられます。たとえば、重いつわりや切迫流産、妊娠高血圧症候群などによって入院した場合です。また、厚生労働省の統計によれば、近年、帝王切開による出産が増加傾向にあり、約5人に1人が帝王切開で出産しているのだとか(*2)。

こうしたケースによって、妊娠中や出産時に長期間、入院することになれば、やはり差額ベッド代や食事代などが必要になるでしょう。

また、勤務先で社会保険に加入していて、産休を取得して出産する妊婦さんは、出産手当金(産休手当)を健康保険などから受けられますが、働いているときの収入がすべてサポートできるわけではありません。産休中も給与が支払われる会社もありますが、多くの場合、収入は少なくなってしまいます。

通常の妊娠出産に関しては、公的医療保険は適用されませんが、トラブルがあり入院や手術をおこなった場合は公的医療保険の対象になります。また、都道府県や市区町村によっては、妊婦により妊娠高血圧症候群や貧血、糖尿病などの特定の病気で入院や手術をおこなった場合は医療費が助成されることがあります。なお、差額ベッド代や食事代などは、全額自己負担です。妊娠する前に医療保険に加入しておくと、妊娠中のトラブルについても給付金の対象となるので安心です。

(*1)産科医療補償制度に加入している病院で出産した場合

(*2)出典: 厚生労働省 令和2(2020)年医療施設(静態・動態)調査(確定数)・病院報告の概況

https://www.mhlw.go.jp/toukei/saikin/hw/iryosd/20/index.html

子どもが欲しいな、と思ったら、医療保険への加入を考えてはいかがでしょう。

小さな子どもがいる家庭の多くは、まだ蓄えも十分でないこともあるでしょうし、一方で子どもの教育費、住宅購入、自家用車の諸経費など、出費はかさみがちです。

幼少期の子どもを抱えるそんな家庭こそ、何かあったときへの備えが大切です。家計の稼ぎ手や、育児の担い手が、病気やケガで入院、手術となれば、家庭にさまざまな問題が生じるはずです。そんなとき、医療保険に加入しておけば、経済的な負担は軽減できます。

20~30歳代であれば、月々の保険料の負担が比較的少ないので、加入の好機といえそうです。

また、貯蓄額に不安を抱いている人は、医療保険に加入する必要性が高いケースといえます。

貯蓄の目的は、住宅や車の購入、自分への投資費用など、人によってさまざまですが、その一方で、暮らしの安心を支えるためのものでもあります。

その貯蓄が少ない場合は、医療保険など貯蓄以外の方法で、病気やケガなどにしっかり備える必要があります。

とくに、月々の収入が不安定な人や、自営業の方などは、病気やケガで働けなくなった際、一定期間収入が見込めないリスクを抱えています。

会社員であれば、病気やケガで仕事を休んでも、有給休暇を使える人もいるでしょう。また、勤務先で社会保険に加入している人は病気などで長期にわたって休職した場合、一定の条件を満たせば、健康保険から「傷病手当金」を受け取ることができます。

しかし、自営業の人などは、一般的に有給休暇もなく、加入している国民健康保険には傷病手当金のような保障もないため、健康上のトラブルに見舞われたら収入が途絶えてしまうかもしれません。

また、会社員であったとしても、入院時にかかる食事代や差額ベッド代、先進医療などを貯蓄から支払うのは負担が大きいでしょう。自分に何かあったときの備えとして、医療保険を検討してみてはいかがでしょうか。

「医療保険は必要か? 不要か?」について考えてきました。最後に要点を整理しておきましょう。

医療保険には、入院給付金や手術給付金などさまざまな保障がある。

入院や手術でかかる差額ベッド代や食事代、交通費などは公的医療保険の高額療養費制度の適用対象外。また、病気やケガをした際は、医療費のほかにも出費がかさみ、収入が減少することも考えられる。

「健康である」「子どもがほしい」「家族が増えた」「貯金や収入に不安」そんな人は、医療保険の加入を検討する絶好のタイミング

医療保険の必要性については、人それぞれに考えがあり、一概に「必要である」「不要である」と結論づけることはできません。しかしながら、万一への備えとしてのメリットが大きいのも確かです。

もしものときの「備え」が必要だと感じたら、医療保険を検討してはいかがでしょうか。

柳澤美由紀

長崎県出身。関西大学社会学部にて産業心理学を専攻。「専門知識と真心で、日本の家計を元気にする」を使命に活動するファイナンシャル・プランナー(CFP®1級FP技能士)。ライフプラン、家計の見直し等の個人コンサルティングを中心に、労働組合を中心にライフプランセミナー等の講演活動も行っている。相談件数は800件以上。著書は「親と子の夢をかなえる!〝私立″を目指す家庭の教育資金の育て方」(近代セールス社)など多数。

家計の窓口:https://kakeinomadoguchi.com/

CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においてはFinancial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSBとのライセンス契約の下に、日本国内においてはNPO法人日本FP協会が商標の使用を認めています。

(掲載開始日:2019年6月3日)

2307496-2407

このページを見た人におすすめの保険商品

医療保険に関するコンテンツ

このページを見た人によく見られているカテゴリ

2-2024-033(2024.6.29)

0120-849-019

[受付時間]9:00~18:00(年末年始を除く)

専任のアドバイザーがお電話をお待ちしております。

お名前を伏せてのご相談も受け付けております。

携帯・スマホからもOK!

0120-849-151

[受付時間]9:00~18:00(年末年始を除く)

0120-849-150

[受付時間]9:00~18:00(年末年始を除く)