保険募集代理店の楽天インシュアランスプランニング(株)が運営するサイトです。こちらのサイトでは楽天グループの保険商品をおすすめしています。

その他の保険会社の商品を検討中の方は楽天保険の比較をご覧ください。

最終更新日:2024年7月18日

2022年4月から、年金の「繰り下げ受給」の受給開始年齢の上限が、従来の70歳から75歳に延長されました。それにともない、繰り下げ受給による年金受給額の増額割合も、「最大42%」から「最大84%」まで引き上げられています。この記事では、繰り下げ受給をおこなうメリット・デメリットや、受給開始年齢による受給額を比較した損益分岐点、どんな人に繰り下げ受給が適しているかについてわかりやすく解説します。

年金の「繰り下げ受給」とは、通常65歳からとなる年金の受給開始時期を、65歳以降(上限は75歳)に遅らせる制度のことです。遅らせた期間に応じて、毎月の年金受給額が増額されます。

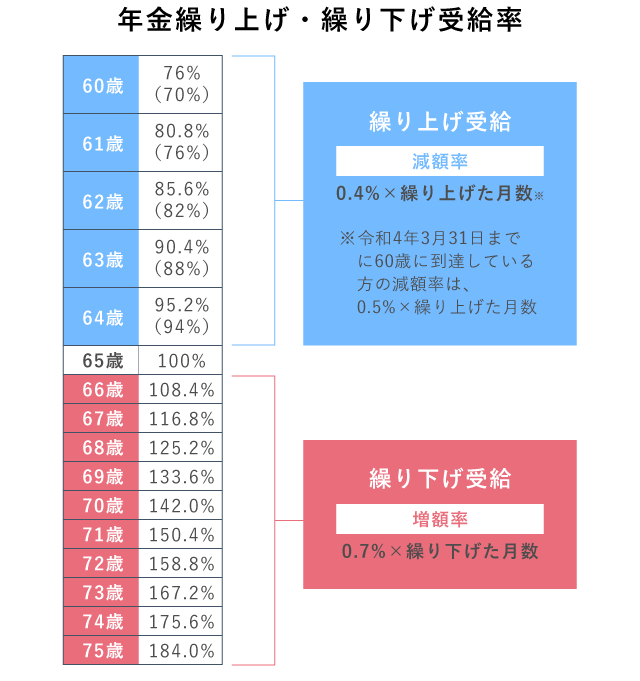

一方、年金の受給開始年齢を60歳~64歳に前倒しすることを「繰り上げ受給」といい、早くから年金を受け取ることができますが、繰り上げた期間に応じて年金受給額が減額されます。

具体的には、「繰り上げ受給」をすると年金受給額は1ヵ月あたり0.4%減額し、60歳まで繰り上げると最大で24%減額します(0.4%×60ヵ月)(※)。

繰り下げ受給は、2022年の4月以降「75歳」まで延長されました。増額率はこれまでと変わらず、1カ月当たり0.7%となっており、75歳まで繰り下げた場合には、65歳から受給を開始するよりも1ヵ月あたり84%も年金受給額が増額することになります。

なお、遺族年金や障害年金は前述の老齢年金とは異なる制度のため、繰り上げ受給や繰り下げ受給の対象とはなりませんのでご注意ください。

出典:日本年金機構「老齢年金ガイド」(令和5年度版)

繰り上げ受給については、2022年3月までは1ヵ月あたり0.5%の減額率でした。2022年4月からは、1962年(昭和37年)4月2日以降に生まれた方は減額率が1ヵ月あたり0.4%に緩和され、最大で24%の減額率となっています。1962年(昭和37年)4月1日以前に生まれた方は、これまでと同じ1ヵ月あたり0.5%、最大で30%の減額率となります。

会社員や公務員などの場合、厚生年金に加入することとなり、受け取ることができる年金の種類は「国民年金」と「厚生年金」の2つです。受給開始年齢を遅らせる繰り下げ受給をおこなう場合には「厚生年金と国民年金の両方を繰り下げ受給する」または「どちらか片方のみ繰り下げ受給する」といういずれかを選択できます。

前倒しで受給する「繰り上げ受給」の場合は、国民年金と厚生年金を別々に繰り上げることはできませんのでご注意ください。

以下では、年金の「繰り下げ受給」と「繰り上げ受給」のそれぞれについて、具体的なメリットとデメリットを見ていきましょう。

繰り下げ受給のメリットは、1ヵ月当たりの年金受給額が増える点です。上述の通り、2022年4月からは75歳まで繰り下げが可能になり、1ヵ月あたり最大で84%増額されました。「65歳以降も働きながら収入を得て、70歳や75歳以降は年金を受給して過ごす」といったライフプランを立てて老後生活を送ることが期待できます。

繰り下げ受給のデメリットですが、まず、長生きができなかった場合、60歳や65歳から年金を受給していた場合よりも年金の総受給額が少なくなってしまう可能性があります。もうひとつが、繰り下げ受給で年金の受給額が増えることによって、社会保険料や所得税・住民税などの負担が増える点です。社会保険料や所得税・住民税は受給する年金から天引きされるのが原則ですので、実際の手取り受給額がどれくらいになるのかを事前にシミュレーションしておくことも大切です。

繰り下げ受給のもうひとつのデメリットは、加給年金を受け取ることができなくなる場合がある点です。加給年金とは、厚生年金の加入期間が20年以上あった人に、扶養している65歳未満の配偶者や18歳未満の子どもがいる場合に支給される、扶養手当にあたるものです。年金の繰り下げ受給をすることで、本来加給年金を受け取ることができる期間が過ぎてしまうと、受け取ることができるはずの加給年金は消滅します。加給年金は、繰り下げ受給をしても増額の対象にはらないので、繰り下げ受給を考えている場合は注意しましょう。

繰り上げ受給の大きなメリットは、早期から安定して年金を受け取ることができる点です。定年退職後、すぐに一定の収入が見込めない場合や、十分な貯蓄がない場合などには非常に心強い制度となるでしょう。

とくに2022年4月1日からは、繰り上げ1ヵ月あたりの減額率が0.5%から0.4%に緩和されました。繰り上げた期間に応じて受給額は減額しますが、繰り上げ受給がしやすくなっています。

繰り上げ受給のデメリットとしては、65歳から、あるいは繰り下げ受給する場合と比べ、長生きするほど総受給額が低くなる可能性があるという点です。ひと月当たりの受給額が下がると、一定の年齢を過ぎた場合に総受給額が低くなってしまう、ということが起きてしまいます。

| 繰り下げ受給 | |

|---|---|

| メリット |

|

| デメリット |

|

| 繰り上げ受給 | |

|---|---|

| メリット |

|

| デメリット |

|

前述のとおり、「繰り下げ受給」をすると、年金の総受給額が増額されるというメリットがある反面、受給開始から数年で亡くなってしまうと毎月の受給額は増えても総受給額は少なくなる、というデメリットがある点に注意をしなくてはなりません。

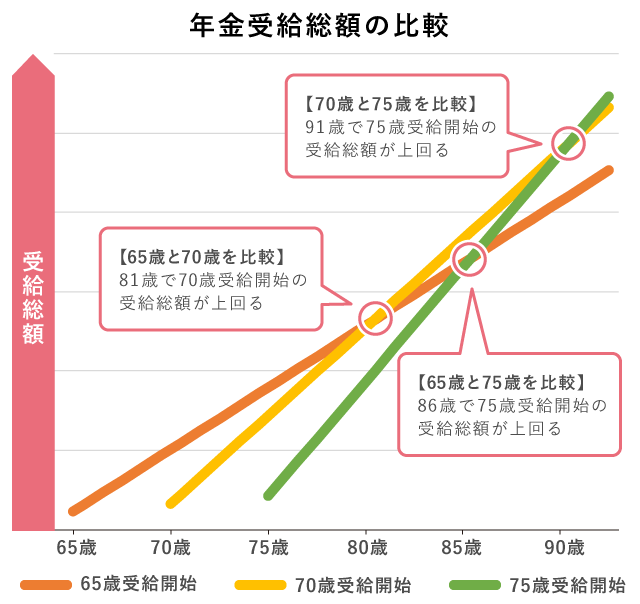

では、何歳まで生きると、年金の「繰り下げ受給」のメリットが享受できるのでしょうか?下図では、65歳、70歳、75歳のいずれかのタイミングで受給するとした場合、「何歳まで生きれば、通常の受給開始年齢(65歳)より多く受け取ることができるのか」を比較しました。

出典:日本年金機構「令和5年4月分からの年金額等について」をもとに算出

繰り下げ受給をせずに65歳から年金受給を開始する場合と、70歳での繰り下げ受給をする場合を比較すると、70歳まで繰り下げた場合の受給総額が65歳受給開始を上回るのは「81歳」となります。

繰り下げ受給をせずに65歳から年金受給を開始する場合と、75歳での繰り下げ受給をする場合を比較すると、75歳まで繰り下げた場合の受給総額が65歳受給開始を上回るのは「86歳」となります。

最後に、繰り下げ受給で70歳から年金受給を開始する場合と、75歳から年金受給を開始する場合を比較すると、75歳まで繰り下げた場合の受給総額が70歳受給開始を上回るのは「91歳」となります。

総受給額だけでみると、長生きすればするほど年金繰り下げのメリットは大きいといえるでしょう。しかし、必ずしも「総受給額が増える=繰り下げ受給をしたほうがよい」とは言い切れません。

例えば、繰り下げ受給を選択する場合は、その間は年金の収入がないため、十分な資産があることや働き続けられる環境があるなど、収入を確保するための手段が必要になります。

また、75歳から繰り下げ受給をしようと考えていた矢先に、想定外の病気になってしまう場合もあり得ます。そのような場合には、無理に繰り下げ受給をするのではなく、その時点で受け取りを開始するといった柔軟な対応も必要です。

前述のように、長生きするほど年金の「繰り下げ受給」のメリットは大きくなりますが、ほかにも、年金の「繰り下げ受給」が向いているケースがあります。

下図を見るとわかるように、通常の年金受給開始年齢の65歳で受給する場合よりも、75歳まで繰り下げ受給をする場合には、年間の総受給額は「単身世帯」「配偶者ありの世帯」ともに倍近い年金額まで増額します。

もとになる年金額が大きければ大きいほど、繰り下げ受給したときの効果は大きくなるため、国民年金のみ加入している個人事業主よりも、厚生年金に加入している会社員や公務員のほうが、繰り下げ受給の効果は高くなります。したがって、配偶者あり世帯の場合、2人とも国民年金の世帯よりも、夫婦いずれかが厚生年金に加入している世帯のほうが繰り下げ受給の効果は高くなります。

| ①単身者世帯 本人の老齢基礎年金のみ |

②単身者世帯 本人の老齢基礎年金 +老齢厚生年金 |

③配偶者ありの世帯 本人と配偶者の老齢基礎年金+夫婦いずれかの老齢厚生年金 |

|

|---|---|---|---|

| 65歳で受給 | 79.5万円 | 約190万円 | 約269万円 |

| 70歳で繰り下げ受給 | 約113万円 | 約270万円 | 約383万円 |

| 75歳で繰り下げ受給 | 約146万円 | 約349万円 | 約496万円 |

もっとも繰り下げ受給の効果が高いのは、元々の年金額が大きい夫婦2人とも厚生年金の世帯です。夫婦世帯でいずれか、もしくは両方とも厚生年金の受給がある世帯が繰り下げ受給のメリットを多く享受することができ、反対に国民年金のみの世帯の場合は繰り下げ受給のメリットが小さくなるといえるでしょう。

年金の繰り上げ受給をするときは、「老齢厚生年金・老齢基礎年金支給繰上げ請求書」に必要事項を記入し、最寄りの年金事務所または、街角の年金相談センターに提出します。

一方、年金の繰り下げ受給を希望する場合は、受け取りを希望する年齢になったら「老齢基礎年金・老齢厚生年金 支給繰下げ申出書」を最寄りの年金事務所・または街角の年金相談センターに提出をすれば手続きは完了です。

2022年4月から、法改正によって年金の「繰り下げ受給」の年齢が最長で75歳になりました。最長の75歳で繰り下げ受給をした場合は、65歳時点で受給するよりも最大84%増額した金額を受給できます。

ただし、あまり繰り下げ受給を意識しすぎると、ほとんど年金を受け取ることができないないまま亡くなってしまうリスクもあるため、繰り下げ受給をして何歳で受け取るか、損益分岐点を見極めることが大切です。いつから年金を受け取るのが良いかは、損益分岐点の情報を参考にし、平均寿命を踏まえつつ、ご自身の健康寿命や病気のリスクを鑑み、検討してみましょう。

CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においては Financial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSB とのライセンス契約の下に、日本国内においてはNPO法人日本FP協会が商標の使用を認めています。

このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問合せください。また、このページの内容については楽天保険の総合窓口(0120-849-019)にお問い合わせください。

税制上・社会保険制度の取扱いは、このページの最終更新日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

2403099(1)-2403