保険募集代理店の楽天インシュアランスプランニング(株)が運営するサイトです。こちらのサイトでは楽天グループの保険商品をおすすめしています。

その他の保険会社の商品を検討中の方は楽天保険の比較をご覧ください。

※このページでは楽天保険グループの保険商品をお薦めしています。

最終更新日:2024年4月19日

夏から秋にかけて、日本ではゲリラ豪雨や台風が頻発します。気象庁のデータによると、2011年以降、日本には毎年7~17回程度、台風が接近しています。大型の台風が来れば、強い雨と風によって深刻な水災や風災に見舞われるケースも少なくありません。住宅や道路、田畑だけでなく自家用車が被害を受ける可能性も十分に考えられます。

台風によって車が被害を受けた場合、自動車保険(車両保険)の保険金の支払い対象になるのか、動かなくなってしまった車がどのような扱いになるのか気になる方もいるでしょう。また、自動車保険の車両保険の補償内容には、水没や飛来物による車の故障、傷の修理は含まれているのでしょうか。

この記事では、自動車保険で台風などの自然災害にどのように備えられるのか、車両保険の種類(一般型・車対車+Aなど)による補償の違いや、保険金額等について説明します。

まずは、台風によって受ける被害のパターンと、自動車保険で補償を受けられる内容についてみていきましょう。

台風による車の被害として、次のようなものが考えられます。

・強風で剥がれ落ちた屋根や壁、看板などの飛来物が車に当たる

・街路樹や電柱が倒れ傷や凹みができる、車体がつぶれてしまう

・土砂崩れに巻き込まれて傷や凹みができる、埋まって故障してしまう

・強風で車が横転して車体が傷つく

・河川の氾濫や洪水で車体が水没する、流される

・冠水によって車体が水没し故障する

台風では強い風と雨が同時に訪れるため、自動車が受ける被害もさまざまです。また、飛来物による車体の損傷というと、屋根や看板、大きな石などをイメージされる方もいるかもしれませんが、砂利や木の枝のような軽く小さい物でも、強風下では車に傷をつけてしまいます。

冠水による水没等も、車に深刻なダメージを与えるものです。車内に水が入ってしまうと、エンジンがかからなくなったり、電動ドアが故障して開かなくなってしまったりすることもあります。汚水が座席のシートに浸み込んでしまうと、洗っても汚れやにおいが取れず車の買い替えを検討することもあるでしょう。

街路樹や電柱が車体に向かって倒れた場合、廃車にしなければならないほど大きなダメージを受けることも珍しくありません。これらのケースでは、自動車を修理するだけでなく、廃車や買い替えが必要になってしまうことがあるのです。

■台風による車の被害例

台風による損害に備えられるのが、自動車保険のうち、車そのものを補償してくれる「車両保険」です。

車両保険を付けていない自動車保険や自賠責保険では、台風による車両損害は補償されません。

車両保険は、一言でいうと「契約中の車が事故や自然災害などで損傷したときに補償してくれる保険」です。その種類によって補償される範囲は異なりますが、一般的な車両保険の場合、他人の車と接触・衝突したときはもちろん、火災や台風、落書き、いたずら、盗難、単独事故、当て逃げなどを補償します。

台風や洪水等の自然災害による車の損害に備えたいと考えている方は、車両保険に加入しましょう。

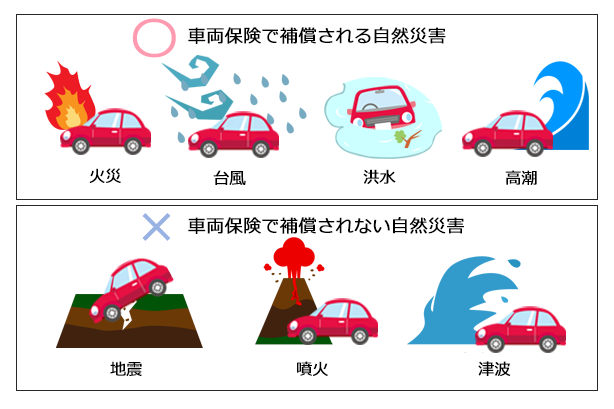

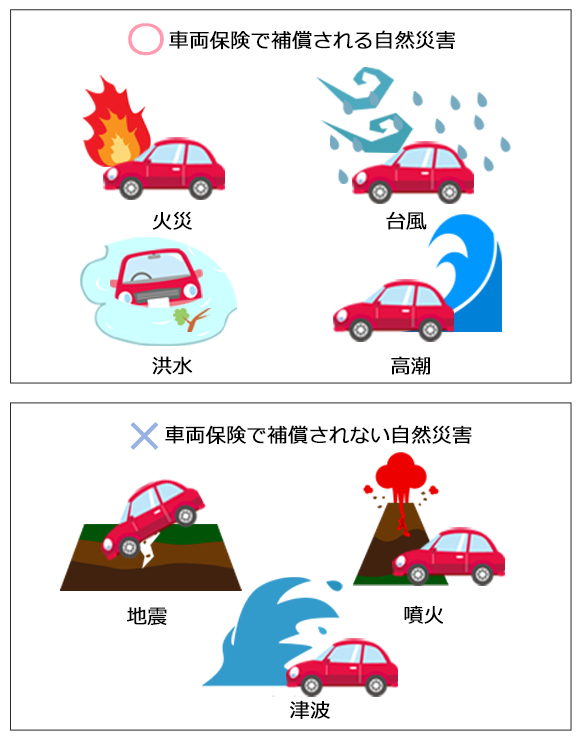

なお、自然災害の中でも、地震や噴火、津波に関しては車両保険の補償の対象外となるのが一般的です。

| 車両保険 (一般型) |

車対車+A (エコノミー型) |

|

|---|---|---|

| 他人の自動車との接触や衝突 | 〇 | 〇 |

| 火災・爆発・台風・洪水・高潮・騒擾(じょう) | 〇 | 〇 |

| 飛来中または落下中の物との衝突 | 〇 | 〇 |

| 落書きやいたずら | 〇 | 〇 |

| 盗難 | 〇 | 〇 |

| 単独事故(自損事故) | 〇 | × |

| 当て逃げ | 〇 | 〇※ |

| 地震・噴火・津波 | × | × |

車両保険には、「車両保険(一般型)」、「車対車+A」と呼ばれる種類があります。車両保険(一般型)では広範囲の補償であるのに対し、車対車+Aでは、補償範囲が限定されています。車対車+Aを、「エコノミー型」などと呼ぶこともあります。

※車両保険の種類や呼び名、補償の範囲は保険会社によって異なります。車両保険(一般型)を、フルカバータイプと呼ぶこともあります。

「車両保険(一般型)」では補償の対象となっているものの、「車対車+A(エコノミー型)」では補償対象外となるのは次のような事故です。

・自損事故全般

車両保険(一般型)と車対車+A(エコノミー型)は、補償範囲の違いから保険料にも差が生じます。補償範囲を限定している車対車+A(エコノミー型)のほうが、保険料が安く設定されているのです。

車両保険に加入しておけば、台風のような自然災害のリスクにも備えられます。では、実際に損害を受けたときにはどれくらいの保険金が支払われるのでしょうか。

車両保険の保険金額は車の評価額(時価)で設定するのが基本です。評価額を算出するために必要な情報は、車種、初度登録年月、型式、年式などで、自動車検査証(以下、「車検証」)に記載されています。

車の評価額(時価額)の範囲内、かつ保険会社が定めた金額の幅の中で、車両保険の保険金額(車両保険金額)を決定します。車両保険の保険金額(車両保険金額)が、車が損害を受けたときに支払われる保険金の支払い上限額となります。

車両保険に加入する際には、「免責金額」を設定します。免責金額とは、損害により保険金が支払われる際に、被保険者が自己負担する金額を指します。たとえば、事故による車の修理金額が20万円で、免責金額が10万円だったときには、車両保険からの補償は10万円、自己負担額は10万円となります。

免責金額(自己負担額)には定額方式と増額方式があり、定額方式では、契約期間中に何度事故があっても免責金額は変わりません。

増額方式を選択すると、契約期間中に起きた2回目以降の事故について免責金額が上がります。

たとえば、1回目の事故の免責金額は5万円だったけれど、2回目の事故の免責金額は10万円になるというように、免責金額が変わる点を理解しておきましょう。

免責金額を設定しないことも可能で、その場合には事故の際の自己負担額はありません。免責金額を高額に設定するほど、保険料は安くなります。

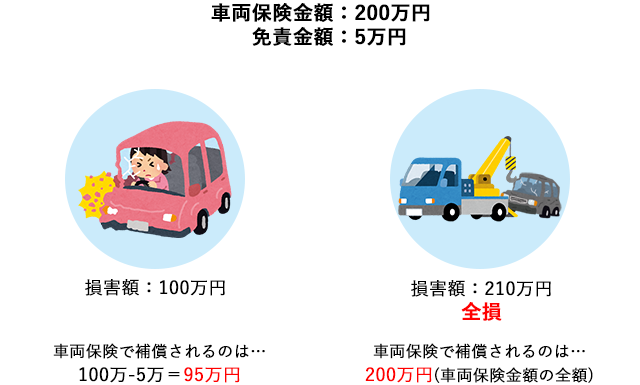

台風が原因の車の損害額が、保険金額(車両保険金額)を下回る場合、保険金の支払いはどうなるのでしょうか。

契約時に免責金額を設定していたのなら、算出された損害額から免責金額(自己負担額)を差し引いた金額が保険金として支払われます。

【例】

車両保険金額が200万円の車が台風によって損害を受け、修理費用が100万円かかったとします。このとき、加入している車両保険の契約内容に「免責金額5万円」と記載があれば、修理費用のうち5万円が自己負担に、残りの95万円が保険会社の負担となります。

同様の状況でも、免責金額を設定していなかった場合は車両保険から全額補償されます。

全損とは、車が修理不可能になるほどの損害を受けた場合や、修理費用が車両保険金額を上回ってしまった状態を指す言葉です。

車が修理不可能になるほどの損害を受けた状態を「物理的全損」、修理費用が車両保険金額を上回ってしまった状態を「経済的全損」といいます。全損と判断されると、免責金額を設定していても自己負担は発生せず、車両保険の保険金額の全額が支払われます。

たとえば、車両保険金額が200万円の自動車が強風による倒木で大きく凹み修理不可能な場合(物理的全損)には、免責金額を設定していたとしても、自己負担は発生せず、車両保険金額全額(200万円)が支払われます。

同じく車両保険金額(※時価額と同額で加入の場合)が200万円の自動車が台風で損害を受けて、修理費用が保険金額の200万円を超える場合には、経済的全損となりこちらも免責金額を設定していたとしても自己負担は発生せず、車両保険金額全額(200万円)が支払われます。

注意が必要なのは、車両保険に加入している車が全損となり保険金を受け取ると、車の所有権は保険会社に移るのが一般的という点です。そのため、全損扱いになり保険金を受け取った後、その車を修理して使用することは基本的にできません。全損と判定を受けた車を修理して使用したい場合には、どのような手続きが必要か保険会社に相談しましょう。

車両保険で免責金額を設定すると、免責金額なしの契約よりも保険料が安くなります。また、免責金額を高くすればするほど、事故時の自己負担が増えますが、保険料は安くなります。免責金額を無理なく自己負担できる範囲で高めに設定して保険料を抑えつつ、全損となるような大きな損害に備えるのもひとつの手です。

特に大型の台風のような大規模な自然災害では、物理的全損・経済的全損になることも珍しくありません。リスクへの備えを万全にしておくためにも、車両保険と免責、全損時の対応について知り、理解したうえで契約内容を決めるとよいでしょう。

台風の被害というと、家屋の損害をイメージしがちです。実際にはマイカーが流されたり、水浸しになって故障したり、飛来物によって車体が破損したり…ということは少なくありません。そのようなときに役に立つのが車両保険です。車両保険の免責金額をいくらにしたらいいか、と、聞かれることがありますが、そんなとき私は、「1回目の免責金額は0円にしないほうがいいよ」とアドバイスしています。理由は2つ。ひとつは、免責金額を高くすることで、保険料を抑えることができること。2つめは、車両保険を使って修理をすると、翌年のノンフリート等級が下がり、保険料は上がるため、少額な修理のときに保険金を請求しない選択肢を取る方もいるためです。少額損害は自腹でカバーすると割り切って、1回目の免責金額は5万円または10万円に設定するとよいでしょう。

保険会社によっては、車両保険に付加できる特約があります。車両保険の特約で、より安心の補償にすることもできます。自動付帯されるものも含め、どのような特約があるのか、いくつかの例をみていきましょう。

※以下は特約の例です。特約の具体的な名称や種類、詳細な補償内容は、保険商品によってさまざまです。

車両保険に加入している車が全損すると、車両保険金に加えて保険金額の10%など一定の割合が上乗せされ支払われる特約です。車両保険に自動付帯されているケースがほとんどで、例えば保険金額が200万円の自動車が全損した場合には、車両保険金200万円と、追加で20万円が支払われます。

保険会社によっては、1事故あたりに支払われる車両全損時臨時費用の額の上限が設けられています。上限額が20万円だった場合、車の評価額が300万円だとしても20万円までが上乗せ額となり、320万円が保険金として支払われる形です。

車両保険に加入している自分の車と他者の車が接触・衝突した際、自分に過失がなく、かつ相手自動車の運転者または所有者が確認できた場合に、車両保険の保険金の支払いがあってもノンフリート等級が下がらない特約です。この特約は車対車の事故が対象です。

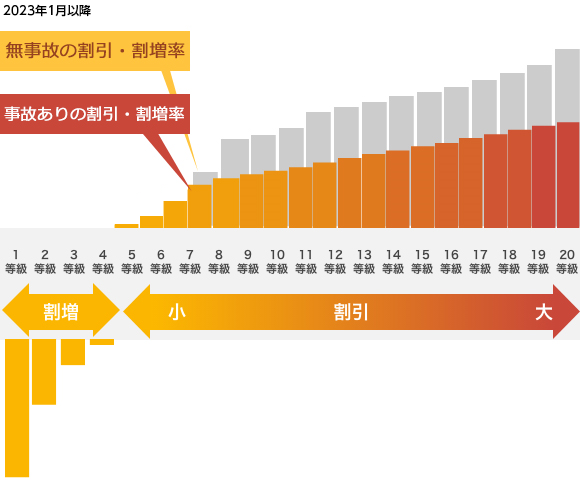

ノンフリート等級とは、自動車保険のノンフリート契約の保険料を決める際に適用される割引・割増制度のことです(詳しくは後述します)。ノンフリート等級は1から20まであり(一部の共済では22まで)、数字が小さくなると保険料が高くなり、大きくなると保険料が安くなります。

保険期間が1年間の自動車保険で、1年間無事故だと更新後の契約は1等級上がり保険料が安くなります。保険期間中に事故によって車両保険を使うと、3等級または1等級下がり※更新後の保険料が高くなります。

車両保険無過失事故特約が適用されると、ノンフリート等級が下がらない、「ノーカウント事故」となります。

※一般的な事故は、3等級ダウンとなりますが、台風や火災、爆発、盗難、洪水、高潮などに起因する事故は1等級ダウン事故となります(詳しくは「台風で車両保険を使うと、1等級ダウンの事故有り係数扱いになる」の項で解説しています)。

新車を購入して事故にあい、新車価格相当額の50%以上など一定の割合で大きな損害を受けた場合に新車の保険金額を限度として車の再購入費用(新車価格相当額)や修理費が支払われる特約です。

なお、保険商品によっては、新車の代わりとなる車を購入する期日が定められている場合があります。特約付帯時には「事故後どのくらいの期間に車を購入する必要があるのか」を確認しておきましょう。

※新車登録から何年間をこの特約の「新車」として扱うかは、保険商品により異なります。

自動車保険に加入している自動車が事故や故障で自力走行不能※となったのち、使用したレンタカーの費用を補償してくれる特約です。事故だけでなく、故障や盗難にも対応しているのが特徴です。レンタカー代は契約時に定めた1日当たりの保険金日額を限度に支払われます。保険金額は保険会社によって異なり、限度額までの実費を支払うケースもあれば、「あらかじめ決められた金額×レンタルした日数」で支払う保険会社もあります。

※自力で走行できない。または道路交通法上運転してはいけない状態をいいます。

レンタカー費用補償特約では、補償期間が定められています。たとえば、1回の事故につき補償期間は30日までと決められている保険の場合、レンタカーを借りてから30日までは補償されますが、31日目からは実費を負担することになります。

複数の特約を付帯すると安心感は強まりますが、その分、保険料は高くなります。補償内容と保険料のバランスを考えて、無理のない契約内容を検討しましょう。

オプションとして特約を付帯すると、その分保険料は高くなります。あなたにとって本当に必要な補償なのか、よく考えて付加しましょう。たとえば、事故時のレンタカー費用をサポートする特約については、通勤や仕事でマイカーを使っている人には便利な特約ですが、レジャー使用の場合はそれほど優先順位の高い特約とはいえないかもしれません。また、通販タイプの自動車保険の場合、ロードサービスが無料で利用できるものがあります。事故や故障で車に乗れなくなったときの代替交通費が補償されるものもあります。ロードサービスの内容を確認した上で、付帯する、しないを判断しましょう。

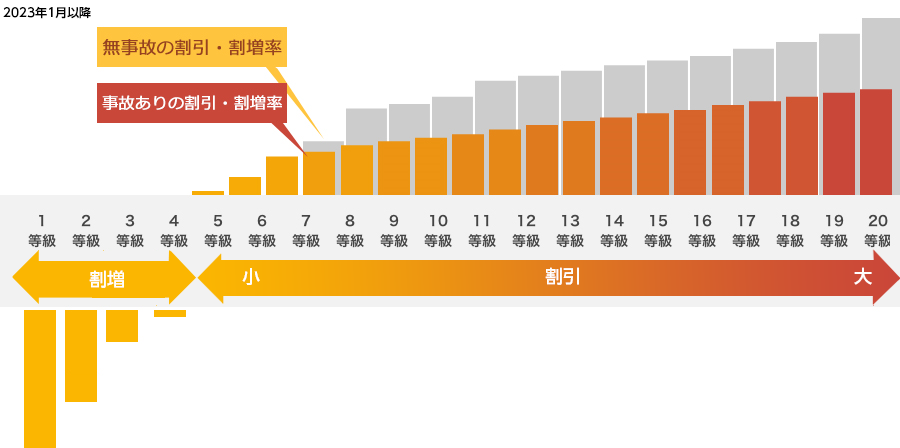

事故による損害で自動車保険を使用すると、原則としてノンフリート等級が下がります。ノンフリート等級とは、ノンフリート契約に適用される割引・割増制度の名称です。

ノンフリート契約では、保険期間中の事故の有無によって更新後の保険料率が決まります。1~20等級まであり(一部の共済では22等級まで)、保険期間中に事故がない場合は更新後の等級が上がり保険料が割引になり、事故があると更新後の等級の数が下がり保険料が割増されます。

(出典)一般社団法人 日本損害保険協会 損害保険Q&Aのデータをもとに作成

https://soudanguide.sonpo.or.jp/car/q023.html

ノンフリート等級制度では、たとえ同じ10等級であっても、無事故を重ねて得た等級と、事故を起こしてダウンした等級では割増引率が異なります。無事故の場合の等級のほうが保険料は安くなり、事故があった場合は同じ等級でも保険料が高くなる場合があります。これは、事故があった契約者と無事故の契約者の保険料負担を公平にするために設けられた制度です。

事故によって等級ダウンがあったとき、ダウンした等級の数によって「事故があった場合の割増引率」が適用される期間が変わります。事故があった場合の保険料率を「事故有係数」といい、3等級ダウンにあたる事故の場合は3年間、1等級ダウンにあたる事故の場合は1年間事故有係数が適用されます。

他の人を死傷させた、他の人のものや公共設備を壊し賠償責任を負った、自損事故などの理由によって保険金が支払われると、ノンフリート等級は3等級ダウンとなり、更新後は等級の数が3つ減り、事故有係数も3年間継続されます。

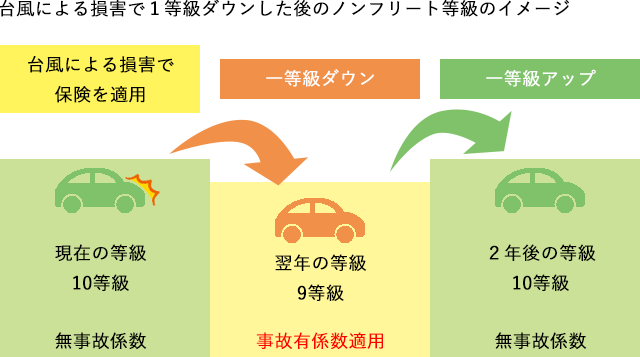

また、保険金が支払われた場合であっても、1等級しかダウンしない事故があります。火災や爆発、盗難、洪水、高潮などに起因する事故が対象で、台風被害もそのひとつです。台風による損害で1等級ダウンした場合、更新後の契約に事故有係数が適用され、無事故で同じ等級の場合よりも保険料が高くなる点に注意しましょう。

軽微な損害であれば、保険金を受け取って等級ダウンになるよりも、自己負担で修理をおこなったほうが金銭的な負担が少なく済む場合もあるのです。

現在の等級が無事故の10等級で、台風による損害を保険でまかなった場合、更新後の等級は9等級になります。この9等級は事故有係数を適用された等級のため、無事故の9等級よりも保険料は割高です。

9等級にダウンした年度が無事故の場合、翌年度の契約では再び無事故の10等級に戻ります。これは台風による事故の事故有係数の適用期間は1年間となっているためです。

台風の中運転をしていて、車内にいた人がケガをしてしまった場合はどうなるのでしょうか。

・強風で横転して運転者や同乗者がケガをしてしまった

・飛来物が車内にまで飛んできてケガをした

・街路樹や街灯が倒れてきて車に当たり、衝撃で体を痛めてしまった

・洪水で車が流されてしまい、ほかの車とぶつかって衝撃でケガをしてしまった

台風の際には、これらの理由で車内にいてもケガをしてしまう可能性があります。

自然災害の状況下で、不可抗力でほかの車と衝突してしまった場合、相手方の対人賠償責任にはあたりません。

車に乗っている方のケガを補償するのが、人身傷害補償保険と搭乗者傷害特約です。

人身傷害補償保険とは、相手のいる事故か単独事故かにかかわらず、契約時に定めた保険金額の範囲内で自動車事故によるケガや後遺障害の損害額が支払われるという保険です。乗車中に台風に起因する損害やケガが発生した場合でも、補償を受けることができます。

ご契約のお車に乗車されている方が対象となります。

搭乗者傷害特約は、保険に加入している車に乗っている方がケガ等で損害を受けたときに、契約時にあらかじめ定めていた保険金額内で保険金が支払われる保険です。

人身傷害補償保険や搭乗者傷害特約の取り扱いは、保険会社によって違いがあります。自動的に付帯される保険もあれば、オプションとして契約する必要がある場合もありますので、契約時に確認しましょう。

気になる等級の変化についてですが、台風によるケガ等で人身傷害補償保険や搭乗者傷害特約から保険金を受け取っても、翌年の等級が下がらない「ノーカウント事故※」に当たります。

※ノーカウント事故の取り扱いは各保険会社に確認ください。

自分や家族の補償は人身傷害保険で備えるのが基本です。搭乗者傷害特約は特約として付加するプラスαの保険として考えるとよいでしょう。人身傷害保険は実損払いとなるため、入院中の医療費等の補償は受けられますが、損害が確定するまで保険金を受け取ることができません。一方、搭乗者傷害特約の部位・症状別払いの場合は、診断が確定すると保険金を受けることができます。事故等があったときに保険金を早めに受け取りたいのなら、搭乗者傷害特約をプラスするとよいでしょう。

台風は、毎年のように日本各地に大きな被害をもたらしています。ニュース映像等で被災地の状況を見ると、多くの車が被害を受けている様子も伝わってきます。自然災害はいつ起こるのか、どのくらいの被害をもたらすものなのか事前にはわかりません。

車両保険に加入していれば、台風によって車両が損害を受けたときに、補償を受けることができます。

車両保険(自動車保険)の補償内容や保険料は、保険会社・保険商品ごとに異なります。台風災害に備えたい方、これから自動車保険に加入されたい方は、各社の台風による損害の補償内容を比較・理解したうえで加入を検討しましょう。

自動車保険は車同士の事故を補償するのが基本です。しかし、車両保険を付けることで、自分の車に対するさまざまな損害に備えることができます。今回は台風をクローズアップしましたが、洪水等の自然災害や火災、盗難、車へのいたずらによる損害もカバーします。安全運転を心掛けていても、自然災害等に遭遇した場合の損害は避けようがありません。大切な車を修理等しながら乗り続けていきたい人は車両保険の付帯を検討するとよいでしょう。免責金額を工夫すると、保険料を抑えることができますよ。

長崎県出身。関西大学社会学部にて産業心理学を専攻。「専門知識と真心で、日本の家を元気にする」を使命に活動するファイナンシャル・プランナー(CFP®1級FP技能士)。ライフプラン、家計の見直し等の個人ンサルティングを中心に、労働組合を中心にライフプランセミナー等の講演活動も行っている。相談件数は800件以上。著書「親と子の夢をかなえる!〝私立″を目指す家庭の教育資金の育て方」(近代セールス社)など多数。

家計の窓口:

https://kakeinomadoguchi.com/

CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においては Financial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSB とのライセンス契約の下に、日本国内においては NPO 法人日本 FP 協会が商標の使用を認めています。

2311742-2411

このページを見た人におすすめの保険商品

リンク先は楽天損保のページになります。

自動車保険に関するコンテンツ

C23-12-012

(掲載開始日:2020年8月26日)