保険募集代理店の楽天インシュアランスプランニング(株)が運営するサイトです。こちらのサイトでは楽天グループの保険商品をおすすめしています。

その他の保険会社の商品を検討中の方は楽天保険の比較をご覧ください。

最終更新日:2024年2月9日

老後資金はいくら用意すれば良いのでしょうか。この記事では、実際の老後の生活費と、受け取ることができる公的年金額の目安、準備するべき金額のシミュレーションなどをわかりやすく解説します。

老後に向けていくら備えておくと良いのか考える上で、まずは生活費の目安を知る必要があります。各種のデータから、実際に老後の生活にいくらかかっているのか見ていきましょう。

老後の生活費の目安を知るために、現在の高齢者世帯のデータを見てみましょう。総務省の「家計調査報告 2022年(令和4年)平均結果の概要」によると、「65歳以上の単身無職世帯」の支出額の月額平均は約14.5万円、また、「65歳以上の夫婦のみの無職世帯」の支出額の月額平均は、約25.5万円となっています。

| 夫婦2人無職世帯※1 | 単身無職世帯※2 |

|---|---|

| 約26.9万円/月 | 約15.5万円/月 |

実際の老後生活にかかる生活費については前述のとおりですが、ここでは、「豊かな老後生活」に必要と思われる金額についてご紹介します。

現役世代も含めたアンケート調査である、(公財)生命保険文化センターの「生活保障に関する調査(令和4年度)」によれば、夫婦2人でゆとりある老後生活を送るためにはいくら必要と思うか、という質問に対して、月額で平均38.4万円という結果が出ています。上述の「老後の平均支出額」26.9万円(65歳以上の夫婦のみの無職世帯)と比べると、10万円以上の差が生じています。

| 夫婦2人世帯 |

|---|

| 約38.4万円/月 |

それでは、前述のアンケート調査に答えた人は、どのような「ゆとり」を想定したのでしょうか。

| 使途(複数回答あり) | 割合(%) |

|---|---|

| 旅行やレジャー | 62.4% |

| 日常生活費の充実 | 51.5% |

| 趣味や教養 | 50.0% |

| 身内とのつきあい | 47.7% |

| 耐久消費財の買い替え | 34.3% |

| 子どもや孫への資金援助 | 22.2% |

| 隣人や友人とのつきあい | 12.8% |

| とりあえず貯蓄 | 2.9% |

| その他 | 0.1% |

| わからない | 0.3% |

上の表を見ると、ゆとりある老後生活のために半数以上の人が旅行やレジャー、日常の生活費にお金をかけたいと考えているようです。

老後にかかる費用は、「どのように暮らしたいか」についてもしっかり考え、夫婦世帯であれば日々暮らすのに月額およそ26.9万円、ゆとりある暮らしを望むのであれば月額およそ38.4万円をひとつの目安とするとよいでしょう。

年齢を重ねると、病気や介護への不安を感じる方は少なくないでしょう。治療や暮らし方の選択肢を増やすためにも、予備資金として準備があると安心です。それでは、具体的に医療費や介護費用はいくら備えておけばよいのでしょうか。

老後にかかる医療費を知るために、厚生労働省「生涯医療費」のデータをみてみましょう。令和2年度(2020年)のデータでは、65歳以上の医療費の総計が1,584万円となっています。

ただし、この金額は医療費の自己負担割合などを考慮していない金額になります。65歳以後に医療機関の窓口などで支払う医療費(医療費の自己負担)は、65歳から69歳までの方が3割、70歳から74歳までの方が2割※、75歳以上の後期高齢者の方が1割※となります。

| 年齢階級別 | 年齢階級別医療費 | 推定自己負担額 |

|---|---|---|

| 65~69歳 | 220万円 | 約66万円(3割) |

| 70~74歳 | 263万円 | 約52.6万円(2割※) |

| 75歳以上総計 | 1,101万円 | 約110.1万円(1割※) |

| 65歳以上総計 | 1,584万円 | 約228.7万円 |

上表を見てみると、65歳以上の推定自己負担額の合計金額は約228.7万円※となります。ただし、上記の金額はあくまでも平均額からの推定金額です。今後は一定の条件を満たす高齢者の医療費の自己負担割合が増加することも決まっていますし、治療にかかるお金以外にも、遠方の病院に通う交通費や入院中の食費など、細かな費用が必要になるかもしれません。

そういったことを総合的に考えると、「いくらあれば安心」と一概に言い切ることは難しいですが、平均額から算出した229万円以上の金額が、老後の医療費のひとつの目安になりそうです。

65歳以後の備えておきたい医療費の合計金額の目安は…

229万円以上

2021年(令和3年度)(公財)生命保険文化センター「生命保険に関する全国実態調査」によると、介護の平均期間は61.1ヵ月、月にかかる費用の平均は8.3万円、一時的な出費の平均は74万円となっています。全て平均値で計算をすると、介護のために用意しておきたい費用は、以下の通りです。

(介護の平均期間)(月の平均費用)(一時的出費の平均)=(介護費※)

61.1ヵ月×8.3万円+74万円=581.13万円

備えておきたい介護費の金額の目安は…

約582万円

もちろん、在宅介護なのか、施設に入所(通所)するのかなど、さまざまな要因で介護費用は大きく変わります。健康なうちに、家族で介護について話し合ったり、施設の費用の相場などを確認したりしておくことも大切です。

医療費や介護費以外にも、突発的に発生する可能性があるものもあります。例えば、子どもや親族が結婚・出産した際のお祝い金や、持ち家世帯の場合は屋根や水道などの破損にかかわる修繕費などが考えられます。

あれもこれもと考えるといくら備えても足りなくなってしまいますが、医療費や介護費などゆとりをもって準備し、突発的な支出にも対応できるようにしておきましょう。

ここまで、老後生活における毎月の消費支出額や医療費・介護費の金額の目安などおもに「支出」について見てきました。しかし、実際には公的年金制度があるため、全ての支出を自分で負担する必要はありません。では、公的年金制度でいくらもらえるのか、老後生活における「収入」について考えていきましょう。

令和3年度「厚生年金保険・国民年金事業の概況」によると、厚生年金受給者の平均年金月額は約14.6万円(国民年金を含む)、国民年金のみの平均年金月額は約5.6万円です。

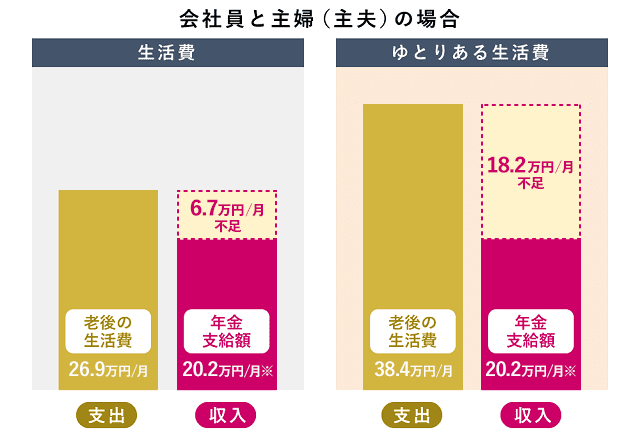

例として、会社員と、専業主婦(主夫)の夫婦2人世帯が受け取ることができる公的年金の目安を考えてみましょう。

夫婦で合計すると20.2万円となりますが、老後に必要となる生活費の目安は26.9万円です。生活費としては毎月6.7万円ほど、ゆとりある生活のためには毎月18.2万円ほどを年金以外から補っていかなければいけません。

出典:厚生労働省 令和3年度「厚生年金保険・国民年金事業の概況」をもとに当社作成

https://www.mhlw.go.jp/content/001027360.pdf

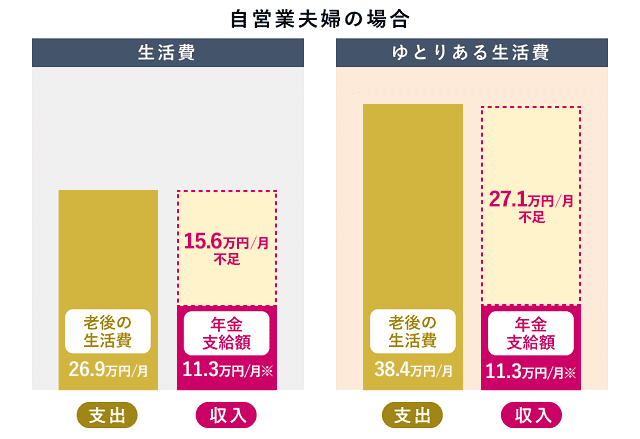

次の例として、自営業だった場合を考えてみましょう。自営業の場合は国民年金のみの加入の場合が多くなります※ので夫婦で受け取る年金額は11.3万円となります。老後必要となる生活費の目安は26.9万円ですので、生活費としては毎月15.6万円ほど、ゆとりある生活のためには毎月27.1万円ほどを年金以外から補っていかなければいけません。

出典:厚生労働省 令和3年度「厚生年金保険・国民年金事業の概況」をもとに当社作成

https://www.mhlw.go.jp/content/001027360.pdf

前述の統計からは、公的年金だけで生活費・ゆとりある生活費のすべてをカバーしていくことは難しそうですので、老後資金を計画的に準備する、65歳以後も仕事を続けるといったプランニングが重要になります。

なお、単身世帯の方が受け取ることができる公的年金の目安は、厚生年金受給者で老齢厚生年金が14.6万円、国民年金のみの場合で老齢基礎年金が5.6万円となります。冒頭でご紹介した単身世帯の老後生活費の目安は15.5万円ですので、厚生年金を受給される方であれば、公的年金で生活費の大半をカバーすることができそうです。

しかし、ゆとりある生活を送りたいと考えている方や、国民年金のみを受給する予定の方などは、計画的な老後資金の準備、何歳まで働くかのプランニングがやはり重要になってきます。

なお、受け取ることができる年金額は人によって異なります。上の例は、厚生年金と国民年金の平均額をベースにしています。「自分の老後収支はどうなのだろう?」と考える場合は、自分が受け取ることができる年金見込み額を知ることがとても大切です。

将来の年金見込み額は、日本年金機構「ねんきんネット」で簡単に試算することが可能です。特に50歳未満の場合、誕生月に送られる「ねんきん定期便」には、それまでの加入実績に応じた年金額が書かれており、60歳まで働いた場合の見込み額はありません。「ねんきんネット」のアカウントを取得して、定期的に試算することをおすすめします。

参考:日本年金機構 https://www.nenkin.go.jp/n_net/

公的年金以外の退職後の収入に、退職金や個人年金保険などがあります。これらはご自身が退職金のある会社に勤務していたか、もしくは事前に備えていたかによって受け取ることができる・受け取ることができないが変わります。受け取り方は一時金として受け取るか、年金形式で受け取るかを選択できる場合もあり、住宅ローンの返済に利用したり、運用をしながら取り崩すなどで資産寿命を延ばしたりと活用の幅があります。

退職金や個人年金保険、その他の資産などがあるかないかで、老後資金として別途備えるお金は変わってきます。勤務先の退職金規定や加入している保険の内容、どのように活用するのかを事前に確認・検討しておきましょう。

人によっては、年金見込み額が少なかったり、理想とする生活費が高かったりなどの理由で、準備しておきたい金額が高くなる場合もあるでしょう。いずれ来る老後に向けて、どのような備えをしておけばよいのでしょうか?ここでは2つ方法をご紹介します。

資産形成の王道が「積立」です。老後のお金がまだ作れていないという方は、毎月の収入から、少しずつでもよいので積立をして資産形成をしましょう。例えば、1年後に600万円の資金を用意することは中々難しいですが、10年という期間をかけて毎月5万円を積み立てれば、用意することは不可能ではないでしょう。

さらに、老後までの期間がある方は、資産運用で少しでもお金を増やす方法も考えていきましょう。ここではiDeCo(イデコ)とつみたてNISAを例にご紹介します。

iDeCo(イデコ)は正式名称を個人型確定拠出年金といいます。毎月の掛金を支払って、自分で選んだ商品を運用し、老後資金を準備する制度です。掛金を60歳になるまで拠出し(65歳になるまで拠出は可能)、原則として60歳以降に老齢給付金を受け取ることができます。20~65歳までの自営業者や学生※1、また会社員や公務員※2(厚生年金の被保険者)、その配偶者が加入することができます。

iDeCo(イデコ)のメリットは3つあります。

| 所得控除の対象となる | 拠出した掛金全額が小規模企業共済等掛金控除の対象となり、課税所得額から差し引かれることで、所得税や住民税を減らすことができます。 例えば、所得税・住民税の税率が20%の人が、iDeCo(イデコ)に月2万円加入をした場合、年間24万円の掛金の20%である4.8万円の税制優遇を受けることができます。 |

|---|---|

| 運用益が非課税になる | 通常、定期預金や投資信託で得られた運用益には、20.315%の源泉分離課税の対象となりますが、iDeCo(イデコ)での運用益は非課税で再投資されます。 |

| 受取時の税制優遇がある | iDeCo(イデコ)は原則60歳以降に受け取ることができますが、一時金で受け取った場合は退職所得控除、年金形式で受け取った場合は公的年金等控除の対象となります。 |

iDeCo(イデコ)は非常に大きな税制メリットを得ながら、老後資産作りのための運用をすることができます。一方、デメリットもあるので留意する必要があります。

| 元本割れをする可能性がある | 運用商品にはリスクのある商品があるため、運用実績によっては元本割れする可能性があります。 |

|---|---|

| 所得控除を受けられない人がいる | 専業主婦(主夫)はそもそも所得がないので、所得控除のメリットはありません。 |

| 60歳まで引き出しができない | 原則、60歳まで積み立てた資産を引き出すことはできません。 デメリットである一方で、老後資産を作りやすいというメリットにもなります。 |

| 手数料がかかる | iDeCo(イデコ)は加入時の事務費と月ごとに各種手数料がかかります。手数料は運営管理機関によって異なります。 |

つみたてNISAもiDeCoと同様に運用益に税金がかからない制度です。iDeCoは75歳まで非課税で運用を続けられますが、2024年から始まる新しいNISAでは、これまで限定的であった非課税で運用ができるや非課税で投資できる金額が拡充されます。

具体的には、最長20年であった非課税保有期間は無期限となり、非課税投資枠も「つみたて投資枠」では年間120万円、「成長投資枠」では年間240万円まで投資できるようになります(2023年までの制度では、つみたてNISAの年間投資可能枠は40万円、一般NISAの年間投資可能枠は120万円)。なお、つみたて投資枠と成長投資枠の併用も可能です。

ただし、つみたてNISAで投資できる金融商品は、すべて元本保証のないリスク商品なので、損失が生じるリスクもある点は新制度でも変わりません。NISAで損失を出すと非課税メリットが受けられないだけでなく、他の投資で得た利益との損益通算や損失の繰越控除などが使えない点には注意が必要です。

制度の概要について詳しくは、金融庁のホームページをご覧ください。

>金融庁

https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html

老後資金として、必要な金額を準備しておくことは大切です。しかし、人生100年時代ともいわれる昨今では、一体何歳まで人生を送るかは誰にもわかりません。そのため、「資産寿命を延ばす」という視点がとても大切です。

資産寿命を延ばすために効果的なのが、それまでに貯めた資産を、老後も運用し続けることです。運用しながら少しずつ取り崩して生活費とすれば、すべてを手元資金として持っておくよりも、はるかに資産寿命は延びるでしょう。

老後資金として必要な金額は家族構成や求める生活水準などにより異なりますが、2人以上世帯の場合、最低限必要なお金も公的年金だけでは賄えない可能性もあることを解説してきました。

しかし、ここで触れた公的年金の受給額や老後に必要な金額はあくまで平均のデータから導き出したものであり、本当に必要な金額は世帯それぞれです。安心して老後を迎えるためにも、ねんきんネットやねんきん定期便を活用して、まずは、自分の年金見込み額を確認しましょう。

そして、老後はどんな生活を送りたいかイメージして、必要となる金額をシミュレーションしてみましょう。どれくらい準備するお金が必要かを明確にすることで、貯蓄だけでなくiDeCoやつみたてNISAで老後に向けた備えをすることができます。

CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においては Financial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSB とのライセンス契約の下に、日本国内においては NPO 法人日本 FP 協会が商標の使用を認めています。

このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問合せください。また、このページの内容については楽天保険の総合窓口(0120-849-019)にお問い合わせください。

税制上・社会保険制度の取扱いは、このページの最終更新日時点の税制・社会保険制度に基づくもので、すべての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

2311744-2411