保険募集代理店の楽天インシュアランスプランニング(株)が運営するサイトです。こちらのサイトでは楽天グループの保険商品をおすすめしています。

その他の保険会社の商品を検討中の方は楽天保険の比較をご覧ください。

最終更新日:2023年7月21日

住宅ローンを借り入れる際に加入を検討することが多い「団体信用生命保険」。万が一のときに住宅ローンが完済されるものだ、ということは知っていても、保障の内容について十分理解できていない方もいらっしゃるかもしれません。 そこでこの記事では、まず「団体信用生命保険とは何か?」という基本を押さえた上で、保険の種類、加入のメリット・デメリット、一般的な生命保険との違いなどを比較しながら、「どんな選択をするのがあなたに合っているのか」を詳しく探っていきたいと思います。

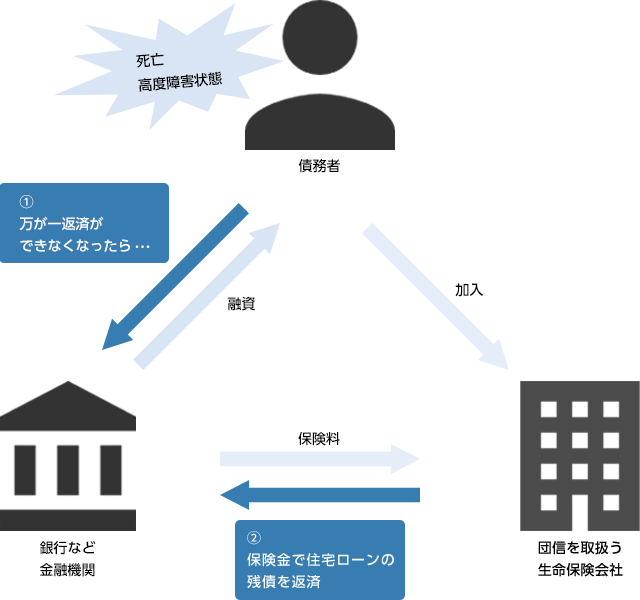

そもそも団体信用生命保険とは、一体どんなものなのでしょうか。団体信用生命保険とは、一般的に「団信」という略称で呼ばれます(以下、この記事でも団信と呼びます)。住宅ローンの返済中に契約者に万が一のことがあった場合、ローンの残債に応じた保険金が金融機関に直接支払われ、残りの住宅ローンが返済される保障のことをいいます。のこされたご家族に負債を残さず、契約者が亡くなった後もご家族が住居を失わないようにするための制度です。

多くの金融機関では、住宅ローンの借入を行う際、団信に加入することを融資条件にしています。しかし、民間金融機関と住宅金融支援機構が提携して提供する「フラット35」のように、団信への加入が任意となっているケースもあります。団信の保険料は、住宅ローンの金利に組み込まれており、別途保険料を払い込む必要がないケースが一般的です。

また、団信は、いつでも加入できるわけではありません。加入のタイミングは住宅ローンの契約をするときのみとなっていて、返済期間中に途中付加することはできない、としている金融機関がほとんどです。

団信は住宅ローンの契約者が加入する生命保険(死亡保険)です。団信と一般的な生命保険には、どのような違いがあるのでしょうか?

団信と一般的な生命保険との大きな違いは、保険金等の受取人が遺族ではなく、住宅ローンを契約した金融機関となる点です。一般的な生命保険の場合、保険金等の受取人は契約者のご家族などになりますが、団信の場合には、金融機関が保険金を直接受け取り、住宅ローンの返済に充てるしくみになっています。特約などを付加していない場合、住宅ローン契約者が「死亡」または「所定の高度障害状態」になったとき等に保険金が支払われ、ローンの残債が返済されます。

また、前述のとおり、団信保険料は住宅ローンの金利に含まれているため、別途保険料を支払う必要はありません。ただし、2017年10月に新制度へと移行する前にフラット35を申し込んだ方については、別途保険料を支払うしくみになっています。

万が一のときのリスクに備える意味で、住宅ローン契約者とその家族の心強い味方となる団信ですが、加入するためにはどのような条件が設けられているのでしょうか?

団信は、「生命保険」の一種になります。そのため、既往症や通院歴、服薬している薬の種類など、保険会社が定める告知事項について、健康状態の告知を行うことになります。病気の種類、症状、既往歴、服薬している薬の種類などによっては、団信に加入ができないケースも考えられ、その場合、団信への加入が必須となっている金融機関であれば、住宅ローンを組むことができなくなります。

告知事項や加入審査の基準は、保険会社・金融機関によって異なるため、持病がある、通院中などの理由で健康状態に不安のある方は、複数の金融機関を検討する必要があるかもしれません。

住宅ローンを契約する際、多くの金融機関では、団信に加入することが必須となっています。では、持病や健康状態などを理由に団信に加入ができないような場合は住宅ローンを組むことはできないのでしょうか?

団信には、年齢や健康状態など一定の加入条件があります。何らかの持病を抱えていてどうしても団信に加入できない場合には、健康状態に関する加入条件(引受基準)が緩和された「ワイド団信」に加入するという選択肢もあります。ただ、健康リスクが高まる分、通常の団信に比べて保険料に相当する部分の金額が高くなり、その分住宅ローンの金利に上乗せされるため、通常の団信に加入する場合よりも総返済額が高額になる点に注意しましょう。また、金融機関によっては、一般的な団信と保障内容が異なる場合もありますし、健康状態によってはワイド団信への加入も難しいケースもあります。

ワイド団信への加入を検討している場合も、複数の金融機関を比較してみるとよいでしょう。

団信に加入していないと、契約者に万が一のことがあった場合、住宅ローンの残債はのこされた家族が負担することになります。団信に加入せず住宅ローンを組む場合は、団信の代わりに一般的な生命保険への加入を検討する、頭金を多く入れてローンを組む金額をなるべく少なくするなど、万が一のリスクに備えて別の手立てを考えておく必要があります。

団信に加入せずに住宅ローンを組む場合には、一般的な生命保険を団信の代わりとして活用することもできます。保険料の支払い方法や保険金の受け取り方法などの違いを把握し、自身の家族構成やライフスタイルに合った選択をするのがよいでしょう。

※どのような生命保険商品が団信の代わりに活用できるかは、後述する「団信の代わりになる生命保険には、どんなものがあるの?」の項で詳しく解説します。

団信を契約した場合、住宅ローンの金利に保険料に相当する分の金利が組み込まれています。一方、一般的な生命保険を選んだ場合には、住宅ローンの契約とは別に生命保険の契約を行い、別途、保険料を支払うことになります。

団信への加入を必須としている金融機関の場合、団信に加入できるのは、住宅ローンの契約時のみとなります。中途付加したり、一度解約した後に再加入したりすることは原則としてできません。団信への加入が任意となっている金融機関では、一定の条件を満たせば中途付加が可能な場合もあります。

一方、一般的な生命保険は、住宅ローン契約時以外でも加入することができます。「十分貯蓄ができた」「家族構成が変わった」などの理由で保障が不要になったときには、解約を検討することもできます(解約すると、それ以降の保障はなくなります。健康状態などによっては新たな保険への加入が難しいケースもありますので、解約するかは慎重に決断するようにしましょう)。

団信は、契約者に万が一のことがあったとき、住宅ローンの残債を返済するものです。保険金は借入先の金融機関に直接支払われるため、のこされた家族の手元にお金が入ってくるわけではありません。しかし、亡くなった方の負担していた住宅ローンの返済が不要になり、住宅はのこされた家族のものになりますので、当面の生活に困るといった事態に陥る可能性は低くなります。

一方で、一般的な生命保険に加入していた場合には、家族の手元に保険金が入ることになります。そのため、住宅ローンを返済する、当面の生活資金やお子さんの学費として使うなど、お金の使い道を自由に選ぶことができます。ただし、住宅ローンの返済は続くことになりますので、保険金をどのように利用するかを慎重に検討する必要があるといえるでしょう。

団信と一般的な生命保険、それぞれの違いをしっかり理解しておくことが大切です。

団信には、通常の団信のほかにも、「特約付団体信用生命保険※」と呼ばれるものがあります。

通常の団信は、住宅ローンの契約者が亡くなったり、所定の高度障害状態になったりしたときに住宅ローンの残債が完済されます。しかし、「死亡・所定の高度障害状態」に当てはまらない、がんなどの病気になった場合には保障を受けることができません。療養のため休職したり、就労が難しくなったりしたとしても、住宅ローンの返済が続くことになります。

そこで、特約を付けることで、団信の主契約ではカバーしていない疾病のリスクに幅広く備えることができるのが、特約付団体信用生命保険です。

※「特約付団体信用生命保険」は、一般的な名称です。実際の保険商品の呼称は、金融機関・保険会社によってさまざまです。

住宅ローンの契約者が病気で長期間にわたり働けなくなってしまった場合、今までどおり返済を続けていくのが難しくなる可能性があります。病気などで収入が減少、もしくは収入がなくなってしまった場合に住宅ローンの返済が厳しくなることが不安な方は、特約を付加することを検討してみてもよいでしょう。ただし、特約を付加するとその分、住宅ローンの金利が上乗せになり、月々の返済額が高くなります。一般的な生命保険とコスト面や保障内容を比較しながらよく考えて加入を決めるようにしましょう。

死亡・所定の高度障害状態に加えて、「三大疾病(がん・脳卒中・急性心筋梗塞)」をカバーする団信です。

たとえば、住宅金融支援機構が提供する新3大疾病付機構団信の場合、死亡・所定の高度障害状態以外で保険金が支払われる条件は、以下のようになります。

【がん】

医師による病理組織学的所見(生検)により、所定のがん(悪性新生物)と診断確定されたとき。ただし、以下の場合には返済されません。

・上皮内新生物や皮膚の悪性黒色腫以外の皮膚がん

・保障の開始日前に所定の悪性新生物(がん)と診断確定されていた場合

・保障の開始日からその日を含めて90日以内に所定の悪性新生物(がん)と診断確定された場合

・保障の開始日からその日を含めて90日以内に診断確定された所定の悪性新生物(がん)の再発・転移などと認められる場合

【急性心筋梗塞】

保障の開始日以後の疾病を原因として、保険期間中に以下のいずれかの状態に該当したとき。

・急性心筋梗塞を発病し、その急性心筋梗塞により初めて医師の診療を受けた日からその日を含めて60日以上、労働の制限を必要とする状態(軽い家事などの軽労働や事務などの座業はできるが、それ以上の活動では制限を必要とする状態)が継続したと医師によって診断されたとき

・急性心筋梗塞を発病し、その急性心筋梗塞の治療を直接の目的として、病院または診療所において手術を受けたとき

【脳卒中】

保障の開始日以後の疾病を原因として、保険期間中に以下のいずれかの状態に該当したとき。

・脳卒中を発病し、その脳卒中により初めて医師の診療を受けた日からその日を含めて60日以上、言語障害、運動失調、麻痺などの他覚的な神経学的後遺症が継続したと医師によって診断されたとき

・脳卒中を発病し、その脳卒中の治療を直接の目的として、病院または診療所において手術を受けたとき

【その他】

以下のいずれかに該当したとき。

保障開始日以後の傷害または疾病を原因として公的介護保険制度による要介護認定を受け、要介護2から要介護5に該当していると認定された場合。

保障開始日以後の傷害または疾病を原因として所定の要介護状態に該当し、該当した日からその日を含めて180日以上要介護状態が継続したことが、医師によって診断確定された場合。

通常の団信よりも保障が手厚くなる分、保険料に相当する金利が上乗せされることになります。金利がどれくらい上乗せされるかは金融機関によって異なり、たとえば、住宅金融支援機構の新3大疾病付機構団信が付いたフラット35の場合、通常の新機構団信と比べて0.24%の金利が上乗せされます(2023年4月時点)。

【その他の特約付団体信用生命保険について】

死亡・高度障害状態に加えて「三大疾病(がん・脳卒中・急性心筋梗塞)」と「糖尿病・高血圧症疾患・肝硬変・慢性腎臓病)」をカバーする「七大疾病保障特約付団信」や、これに慢性膵炎をプラスした「八大疾病保障特約付団信」など、さまざまな特約付団体信用生命保険があります。

特約付団体信用生命保険は、通常の団信よりも対応する疾病の範囲が広がる分、金利(保険料相当分)の負担が増える点を確認しておくようにしましょう。また、一見同じような内容の保険でも、金融機関・引受保険会社によって支払い条件などに違いがありますので、加入前に十分確認しておくことが重要です。

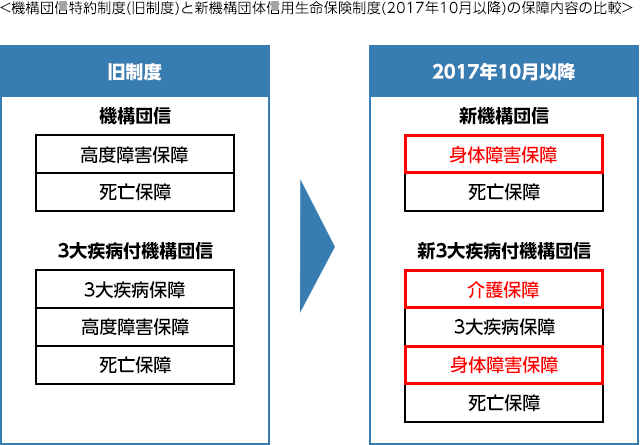

フラット35の団体信用生命保険は、機構団信特約制度というものになります。加入する方の任意で、加入者が死亡・高度障害状態になった場合に、住宅ローンの残債を返済する「機構団体信用生命保険」、死亡・高度障害状態に加えて、がん・急性心筋梗塞・脳卒中をカバーする「3大疾病保障付機構団体信用生命保険」に加入することができます。

フラット35の団信は、加入者が死亡・所定の身体障害状態になった場合などに、住宅の持ち分、返済割合などにかかわらず、以後のフラット35の債務の返済が不要となる生命保険です。住宅金融支援機構が保険契約者・保険金受取人、フラット35の団信の加入者が被保険者となり、支払われた保険金が返済に充てられます。加入できる年齢は、申込書兼告知書(機構団信)の記入日現在、満15歳以上、満70歳未満で、保障は最長で満80歳の誕生月の末日まで続きます。

なお、以前は特約料という名前の保険料を別途支払う形がとられていましたが、新制度となった2017年10月以後は、フラット35の金利に上乗せさせる形となりました。また、新制度には介護保障や身体障害保障も加わり、従来に比べて保障内容が拡充されることになりました。

【新機構団体信用生命保険】

金融機関の団体信用生命保険と保障内容は同じで、契約者が死亡・所定の高度障害状態になったときに保険金が支払われます。なお、申込書兼告知書(機構団信)の記入日現在、夫婦ともに満15歳~満70歳未満であるなどの所定の条件を満たせば、夫婦2人で加入できる「デュエット(夫婦連生団信)」もあります。夫婦のどちらかが死亡・高度障害状態となった場合、夫婦2人分の住宅ローンが返済されるというものです。デュエットの場合の金利は、通常の新団信付フラット35の借入金利+0.18%となります(2023年4月時点)。

【3大疾病保障付機構団体信用生命保険】

死亡・所定の高度障害状態に加え、がん・急性心筋梗塞・脳卒中の「3大疾病」をカバーしています。告知日現在の年齢が、満15歳以上、満51歳未満の方が加入可能でで、3大疾病の保障は最長で満75歳まで。死亡・高度障害の保障は最長で満80歳までとなっています。金利は通常の新団信付フラット35の借入金利+0.24%となります(2023年4月時点)。

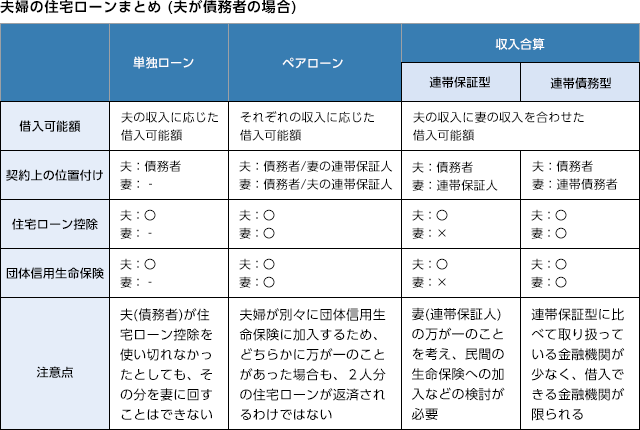

夫婦で住宅ローンを組む場合、ペアローン、連帯債務型、連帯保証型の3つの種類があり、それぞれ団信の保障対象者が異なりますので注意しましょう。

夫婦がそれぞれ別の住宅ローンを契約するペアローンでは、団信で保障されるのは個々の住宅ローンの残債のみです。夫が亡くなっても、妻の分の住宅ローンは保障されず、そのまま返済が続くことになります。

一方、連帯債務型や連帯保証型は、主契約者は一人で、もう一人の分の収入を合算して住宅ローンを組むもので、団信で保障されるのは主契約者が亡くなった場合のみになります。主契約者に万が一のことがあったときには残債が完済される一方、契約者ではない連帯債務者・連帯保証人が亡くなったときの保障はありません。

たとえば収入合算の連帯債務型(夫が主債務者)の場合、妻に万が一のことがあっても住宅ローンは返済されず、夫は住宅ローンの返済を続けなくてはなりません。共働きでの収入をベースに住宅ローンを組んでいた場合、夫がいずれ返済に行き詰まってしまう可能性も考えられます。

そのため、ともに住宅ローンを返済する連帯債務者や、主債務者の代わりに返済する義務を負う連帯保証人に万が一のことがあった場合のリスクに備えるためには、別途、民間の生命保険などによる備えを検討しておくべきでしょう。

一定の金利を上乗せすることで、夫婦のどちらかが亡くなったときに夫婦2人分の住宅ローン残債を返済してくれる「夫婦連生団信」を取り扱う金融機関も登場しています。夫婦連生団信に加入していると、夫婦のどちらが亡くなった場合でも住宅ローン残高の全額が返済されるため、住宅ローンの心配をする必要がなくなります。夫婦で住宅ローンを組みたい方は、検討してみるのもよいでしょう。

住宅ローンの金利負担分を減らすために、「お金に余裕ができたら繰り上げ返済をしていこう」とお考えの方もいらっしゃると思います。

住宅ローンの繰り上げ返済を行うと、その分住宅ローンの残債が減るため、団信で保障される金額はその分少なくなります。

一般的な生命保険の保険料は、生命保険料控除として年間最大4万円の所得控除を受けることができ、その分所得税・住民税の負担を引き下げることができます※。では、団信の保険料は、同じように生命保険料控除を受けることができるのでしょうか?

答えは、NOになります。生命保険料控除は、「保険金受取人をご本人または配偶者その他の親族とする、生命保険契約等」が対象となります。一方、団体信用生命保険は、銀行などの金融機関が団体信用生命保険の保険金受取人となり、その保険金で加入者の住宅ローンを弁済するものです。そのため、団信の保険料は控除の対象にはなりません。

※契約が平成24年1月1日以後で、「一般生命保険料控除」に該当する場合。

団信は、あくまで住宅ローンの返済を目的とした生命保険の一種です。前述のとおり、団信への加入が任意であれば、民間の生命保険を団信の代わりとして活用することもできます。それでは、団信の代わりに活用できる保険にはどんなものがあるかを見ていきましょう。

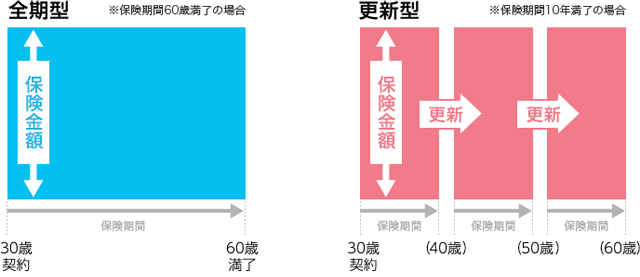

保障期間(保険期間)を10年・20年など一定の期間や、60歳まで・65歳までなど一定の年齢までと定めている死亡保険です。その期間中に被保険者(保障の対象になる方)に万が一のことがあった場合、のこされた家族など保険金受取人に保険金が支払われます。同じ保険金額の終身保険に比べると、安い保険料で加入することができます。

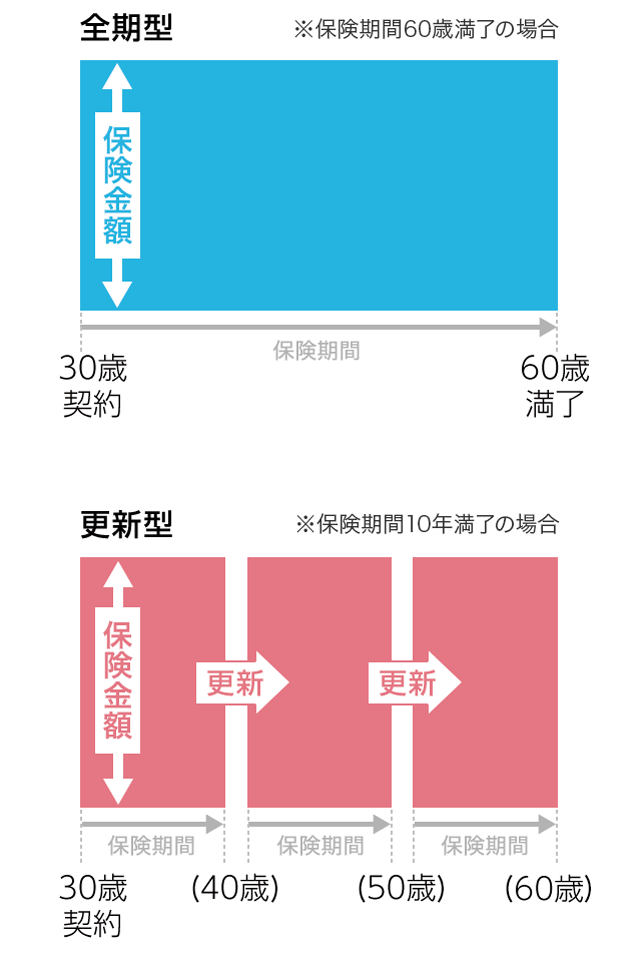

保険期間の満了とともに契約が終了する「全期型」と、保険期間満了後もそのまま契約が更新される「更新型」の定期保険があります。

※更新後の保険期間は、被保険者が一定の年齢になるまで(80歳まで、90歳まで、など)と定められているケースもあります。

定期保険の全期型と更新型のイメージ

定期保険で備えられるのは、被保険者が「死亡・所定の高度障害状態」になったときなので、病気などを理由に働けなくなった場合には、後述する就業不能保険などで備える必要があります。

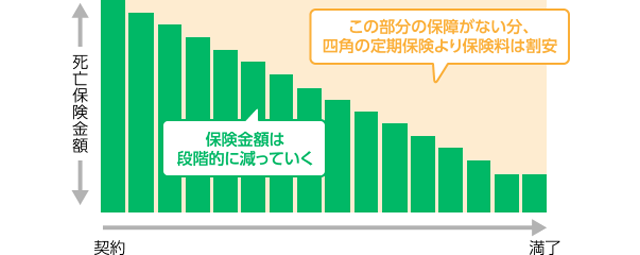

定期保険の一種で、加入年数の経過に伴い、徐々に保険金額が減少するしくみの保険です。被保険者(保障の対象になる方)に万が一のことがあった場合、のこされた家族がまとまった保険金を受け取ることができます。

徐々に保険金額が減少していくことから、契約直後の保険金額が同額の定期保険に加入する場合と比較して、保険料が安くなるのが一般的です。

保険期間は通常の定期保険と同じく、10年、20年など一定期間、もしくは60歳まで・65歳までなど特定の年齢に達するまでの期間が保障されます。

逓減(ていげん)定期保険の保障額が徐々に減っていくのと同じように、住宅ローンの残債も年を追うほどに減っていきます。そこで、住宅ローンの返済額および返済期間と、逓減定期保険の保険金額と保険期間が同じくらいになるように加入すれば、団信と同じような保障を準備することができます。

逓減定期保険のイメージ

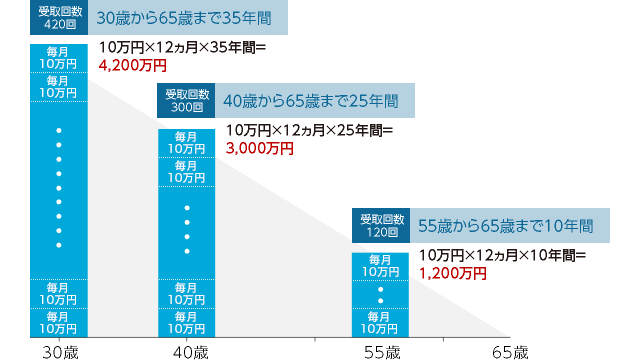

こちらも定期保険の一種です。被保険者に万が一のことが起きたとき、毎月10万円や15万円など、一定の金額の保険金が保険期間満了まで継続的に支払われる保険です。

たとえば、夫が一家の収入を支えている場合、夫が亡くなると、毎月の収入が途絶えてしまいます。収入保障保険では、お給料のように、毎月一定額の保険金を受け取ることができ、のこされた家族が経済的に困ることを防いでくれます。

保険金は継続して受け取るのが基本ですが、一部または全額を一括で受け取ることも可能です。その場合、継続して保険金を受け取る場合よりも保険金の受け取り総額は少なくなります。

時間の経過とともに、受け取ることができる保険金の総額が少しずつ減っていくことから、逓減定期保険と似た保険になっています。住宅ローンの契約者が亡くなった場合、残債の返済は一括で行うのが原則です。そのため、収入保障保険の保険金を返済に充てたいと考えている場合は、保険金の一部または全額を一括で受け取るようにしましょう。

収入保障保険のイメージ

病気やケガ、介護が必要な身体状況になったなどの理由で、就業することが困難になったとき、給付金を受け取ることのできる保険です。

病気やケガで入院や手術をした場合、医療保険に加入していれば保障を受けることができますが、入院や在宅療養が長期間続いた場合、その治療費や収入減をカバーするのは難しくなります。就業不能保険は、こうした「長期間働けない場合のリスク」に備えるためのものです。

基本的に、医師の判断による就業不能状態が一定期間以上続いた場合に、給付金を受け取ることができます。

給付金は、毎月(保険商品によっては1年ごと)のお給料のように受け取ることができます。被保険者の年収や家族構成、毎月の支出額にあわせて、給付金額と保険期間を設定すると安心でしょう。

就業不能保険と同じく、長期間働けなくなるリスクに備えるための保険です。就業不能保険は生命保険会社の商品ですが、所得補償保険は損害保険会社が提供する保険商品となります。

自分の収入が減った損失分を補うという意味から、「補償」という名称がついています。一般的に、就業不能保険よりも保険期間が短く、給付金を受け取ることのできる期間が2年など比較的短めに設定されています。

亡くなった方(被相続人)の住宅ローンの残債は団信で返済されるため、遺族(相続人)は住宅ローンの残債を相続することにはなりません。また、団信から支払われた保険金(=住宅ローンの残債返済に充てられたお金)は相続財産とはならず、相続税の課税対象にはなりません。ただし、相続された「住宅」は相続税の課税対象となります。

団信に加入せず、代わりとして民間の生命保険に加入していた場合は、亡くなった方の住宅ローン残債(負の遺産)を相続人が相続することになります※。

※プラスの財産の範囲内で負の財産を相続する「限定承認」、相続財産の一切を放棄する「相続放棄」といった選択をすることも可能です

一般的な生命保険から保険金を受け取った場合、一定の金額を超えた保険金は相続税の課税対象になります(相続人が保険金を受け取る場合)。団信の代わりに民間の生命保険に加入する場合には、相続税が発生する可能性があるということを頭に入れておくようにしましょう。

※配偶者の相続税に関しては、他の相続人よりも負担が軽減されるしくみがあります。詳しくは、国税庁のウェブサイト(配偶者の税額の軽減)をご参照ください。

団信は、住宅購入後の万が一に備える大切な保険です。のこされたご家族が安心して暮らせるように、その内容を十分理解したうえで加入を検討するようにしましょう。

団信への加入が必須の金融機関と、任意の金融機関があります。任意の金融機関で住宅ローンを組む場合には、一般的な生命保険を活用することも検討しましょう。また、ご夫婦で住宅ローンを組む場合には、どのような組み方をするのか、団信はどのようなケースで保障されるのかをよく理解し、状況によっては民間の生命保険への加入を検討することも必要になります。

万が一のことがあった場合、自分たち家族にはどんな保障が必要になるのか。団信だけでなく、公的な保障制度や民間の生命保険なども充分加味し、自分の家族構成、生活スタイルを踏まえたうえでベストな選択をしましょう。

荒木FP事務所代表 ファイナンシャルプランナー

AFP 2級FP技能士

複数の大学の講師として、主にFP・金融関連の授業を担当。

専門は、金融経済教育、金融リテラシー。

三井住友銀行、三菱東京UFJ銀行(現三菱UFJ銀行)に勤務したのち独立。

現在は独立系FPとして、執筆・講演など幅広く活躍中。

著書に『「不安なのにな〜にもしてない」女子のお金入門(講談社)』がある。

荒木FP事務所ホームページ

2303254-2404